Latvijā pensiju sistēma ir ilgtspējīga, bet nākotnē no tās nevarēs izdzīvot, atzina "SEB Life and Pension Baltic" valdes priekšsēdētājs Arnolds Čulkstēns.

"Pensiju sistēma Latvijā ir izveidota ļoti ilgtspējīga, tikai problēma ir tajā, ka ilgtspēja balstās uz pensiju apmēra samazināšanu atbilstoši sociālā nodokļa ieņēmumiem," minēja Čulkstēns.

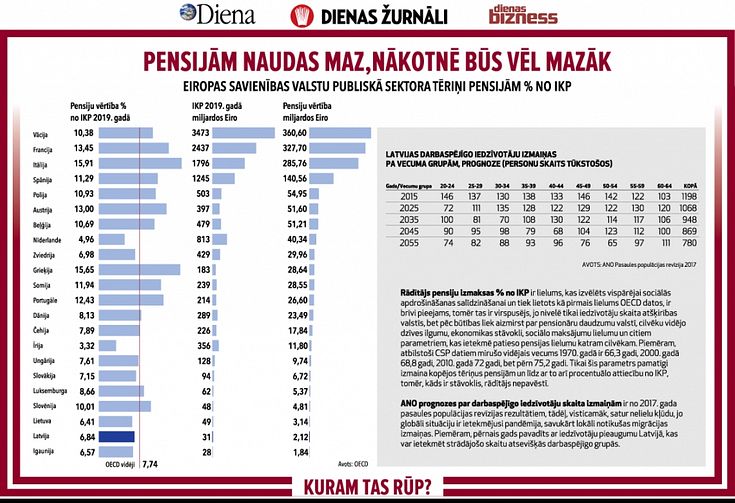

Viņš arī atzīmēja, ka atbilstoši OECD pētījumam tuvākajos 30 gados strādājošo paliks par 30-40% mazāk, turklāt cilvēki dzīvos piecus sešus gadus ilgāk. Tas nozīmē, ka strādājošo proporcija pret pensionāriem un attiecīgi arī sociālā nodokļa iemaksas mainīsies trīs četras reizes.

"Ja šobrīd valsts pensijas pirmais līmenis nodrošina 60-70% no pēdējās algas, tad pēc 30 gadiem proporcija būs 25%. Pensiju sistēma būs ilgtspējīga, bet tas, ko tā dos cilvēkam - ar to nevarēs izdzīvot. Tas nozīmē, ka cilvēki ir jāmotivē vairāk uzkrāt otrajā pensiju līmenī, maksājot sociālo nodokli, kā arī uzkrāt papildu līdzekļus pensiju trešajā līmenī," teica Čulkstēns.

Viņš atzīmēja, ka Latvijā diskusijas par pensiju reformu ir profesionālākā līmenī, nekā, piemēram, Igaunijā, saprotot, ko mēs varam atļauties budžetā un ko nevaram. Tas ir aktīvs dialogs arī ar uzņēmējiem valdības līmenī.

"No uzņēmēju viedokļa lielāks uzkrājums darbiniekiem, lai arī tas ir pamatīgs atslogs valsts un cilvēka finansēm nākotnē, ir kā papildu nodoklis. Darbs notiek, bet, protams, pamazām un pārdomāti," pauda Čulkstēns.

Tomēr Latvijā, kā nevienā citā Eiropas valstī, ir būtisks izaicinājums, kas jārisina, jo iedzīvotājiem nav viegli saprast, cik tad īsti liels ir uzkrātais pensijas kapitāls.

"Esam daudz skaidrojuši un runājuši ar valdību, cik ļoti svarīgi iedzīvotājiem ir redzēt savu pensijas uzkrājumu un tā veidošanās principus, turklāt šai informācijai jābūt viegli pieejamai. Igaunijā un Lietuvā šis jautājums ir sakārtots, varam izveidot klientiem aplikācijas, kur uzreiz ir redzams, cik liels ir pensijas uzkrājums, kādas ir izmaiņas un svārstības, kā arī saņemt informāciju, ja nepieciešama kāda rīcība. Zināmā mērā tas cilvēkiem rada arī drošības sajūtu, ka pensija nav nekas virtuāls, bet gan skaidrs uzkrājums, ko varēs saņemt," klāstīja Čulkstēns.

Viņš izteica cerību, ka arī Latvijā drīzumā tiks panākta vienošanās ar valdību par regulējumu, kas rada iespēju šādiem risinājumiem.

"Atzīstams solis noteikti ir nesenās likumdošanas izmaiņas attiecībā uz otrā pensijas līmeņa uzkrājuma mantošanu. Šo dialogu uzsākām jau pirms daudziem gadiem, un prieks, ka tas ir rezultējies risinājumā," piebilda Čulkstēns.

Tāpat viņš norādīja, ka dzīvības apdrošināšana ir ļoti regulēta sfēra, kurā regulējums balstās uz ilgtermiņa un pat vēsturiskiem principiem. Savukārt finanšu tirgi un klientu prasības attīstās ļoti strauji.

"Mēs balstāmies uz ilgtermiņa attiecībām ar klientu, un attiecībā uz likumdošanu ir svarīgi, ka jaunas definīcijas netiek ieviestas ļoti strauji, bet tiek pieslīpētas, ņemot vērā esošo klientu intereses. Mums ir svarīgi, lai līgums, ko noslēdzam ar klientu uz 20 gadiem, spēj darboties visus šos 20 gadus, bet vienlaikus mums arī jāspēj būt pietiekami elastīgiem, lai līguma gaitā varētu ieviest arī jauninājumus, kas ir aktuāli klientiem. Līdzsvaram vienmēr ir jābūt," klāstīja Čulkstēns.

Viņš piebilda, ka ir lietas, uz kurām iedzīvotāji skatās ļoti ilgā perspektīvā, un ir lietas, kurās nepieciešams nodrošināt elastību. "Katru gadu tiek izlaists jauns "iPhone" modelis, un tas ir tas ritms, ko klients sagaida - nepārtrauktus jaunumus. Savukārt, ja ir 20 gadu uzkrājums pensijai, tad straujas izmaiņas ne vienmēr būs prātīgi ieviest," teica Čulkstēns.

Vienlaikus viņš atzina, pašreizējo nodokļu politiku un līdz šim veiktās izmaiņas vērtē pozitīvi.

"Filozofija, kādu mēs redzam dzīvības apdrošināšanas produktiem, vairāk atbalsta krāšanu, regulāru nelielu summu atlikšanu ilgākā laika termiņā. Jaunākās izmaiņas nodokļu likumdošanā bija vērstas uz to, lai saglabātos šis atbalsts un limiti, kurus piemēro nodokļu atlaidēm. Savukārt investīcijām, kur cilvēki iegulda jau lielākas naudas summas, atbalsts vairs nav tik liels. Tas ir būtiski, jo krāšana ir svarīga tieši tam sabiedrības segmentam, kas ir visievainojamākais pret dažādiem sociāliem notikumiem, un kuram ir visgrūtāk reaģēt uz slimībām vai citiem izaicinājumiem. Līdz ar to mums palika mazāk to ieguldījumu, kas nāk no investoriem, bet krājēju segments ir ļoti stabils, un no valsts puses tas tiek atbalstīts," minēja Čulkstēns.

Tāpat viņš pauda viedokli, ka pašreizējais regulējums ir gana labs, pat viens no pārdomātākajiem risinājumiem starp Baltijas valstīm. "Ņemot vērā, ka uzkrājumi tiek veikti ilgākā laika periodā, ir svarīgi, ka netiek veiktas straujas likumdošanas izmaiņas un cilvēki var paļauties uz regulējuma prognozējamību," teica Čulkstēns.

Pēc viņa sacītā, vienīgais, kur varētu veikt izmaiņas, ir regulējuma sakārtošana saistībā ar klienta konsultēšanu.

"Ir atzīstami, ka šajā jomā regulējums pēdējo gadu laikā ir strauji attīstījies, nosakot arvien stingrākas prasības klientu konsultēšanas kvalitātei un informācijas pieejamībai. Tomēr būtu svarīgi, ka šīs prasības būtu saskaņotas starp dažādiem uzkrājuma instrumentiem, kas palīdzētu klientiem vienkāršāk orientēties starp pieejamajām uzkrājumu iespējām, kā nodrošināt vienlīdz augstu konsultācijas kvalitātes līmeni uzkrājumu risinājumiem kopumā. Šis ir sarežģīts process, jo attiecīgās Eiropas Savienības regulas bieži vien arī tiek veidotas aprakstot konkrētus produktus un nav pilnvērtīgi saskaņotas savā starpā," norādīja Čulkstēns.