Novembrī mērens pieaugums banku bilancēs bija vērojams gan izsniegto kredītu, gan piesaistīto noguldījumu pusē. Mājsaimniecību kredītportfelis praktiski nemainījās, bet pieauga uzņēmumiem izsniegto kredītu atlikums, informē Latvijas Bankas ekonomists Vilnis Purviņš.

Savukārt noguldījumus bankās palielināja mājsaimniecības un nefinanšu uzņēmumi, bet samazināja finanšu iestādes – īpaši pensiju fondi.

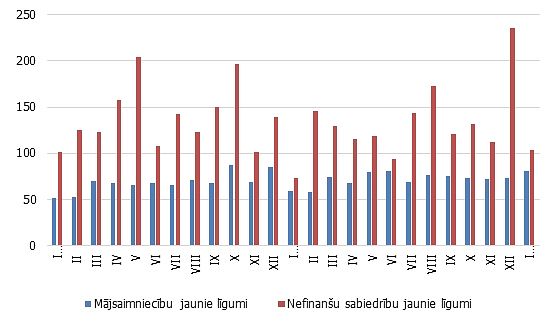

Iekšzemes kredītu atlikums novembrī palielinājās par 0.4%, nefinanšu uzņēmumiem izsniegtajiem aizdevumiem augot par 0.6% un finanšu iestādēm izsniegtajiem – par 1.3%. Vienlaikus mājsaimniecībām izsniegto mājokļa kredītu atlikums saglabājās gandrīz nemainīgs, toties patēriņa kredīti pieauga par 0.7%. Kopējo iekšzemes kredītu gada pieauguma temps novembrī sasniedza 2,3% (augstākais gada pieauguma rādītājs kopš 2009. gada aprīļa), tostarp nefinanšu uzņēmumiem izsniegtajiem kredītiem gada skatījumā pieaugot par 0,7%, bet mājsaimniecībām izsniegtajiem kredītiem – samazinoties par 2,0%. No jauna izsniegto kredītu (neskaitot pārskatītos kredītus) apjoms gada pirmajos 11 mēnešos par 38,1% (t.sk. mājsaimniecībām izsniegto – par 34,1%) pārsniedza pērnā gada attiecīgā perioda rādītājus.

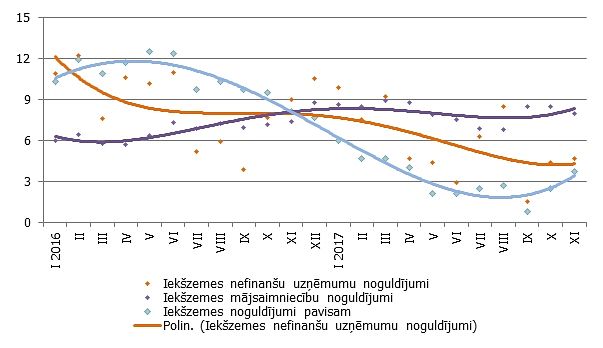

Banku piesaistītie iekšzemes noguldījumi novembrī palielinājās par 0.6%, to gada kāpuma tempam veidojot 8,1%. Nefinanšu uzņēmumu noguldījumi palielinājās par 1,4% (gada pieauguma temps 9,0%), bet mājsaimniecību noguldījumi - par 1,5% (gada pieauguma temps 7,4%).

Latvijas devums eiro zonas kopējā naudas rādītājā M3 novembrī pieauga, palielinoties gan eirozonas rezidentu Latvijas kredītiestādēs veiktajiem noguldījumiem uz nakti (par 1,3%), gan noguldījumiem ar brīdinājuma termiņu par izņemšanu (par 1,6%), gan arī noguldījumiem ar noteikto termiņu līdz diviem gadiem (par 4,6%). Kopumā Latvijas devums eiro zonas M3 auga par 1,7% un par 8,3% pārsniedza iepriekšējā gada atbilstošā perioda līmeni.

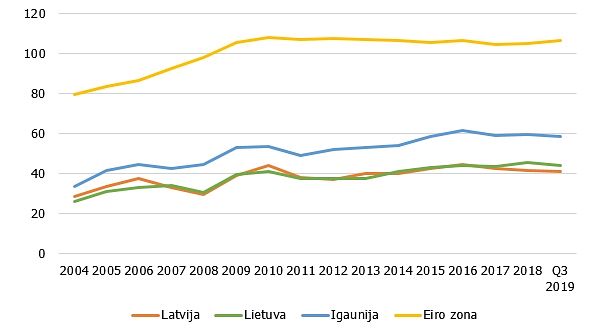

Aizvadītais gads iezīmējies ar būtisku pavērsienu banku un to klientu attiecībās – kreditēšanā beidzies ilgstošais pēckrīzes stagnācijas periods un, no jauna izsniegto kredītu gada kāpumam pārsniedzot 30% robežu, kredītportfeļa kāpums jau atsācies uzņēmumu un nākamajā gadā, visticamāk, atsāksies arī mājsaimniecību sektorā.

Tomēr saglabājas virkne problēmu un risku, kas gaidāmo kreditēšanas izaugsmi var būtiski bremzēt, mazinot arī Eirosistēmas atbalstošās monetārās politikas ietekmi. Problēmas galvenokārt ir strukturāla rakstura, tostarp nestabila un ekonomikas attīstību neveicinoša nodokļu un tieslietu sistēma; vienlaikus būtiski nemazinās arī riski ārējā vidē, iespaidojot uzņēmēju vēlmi aizņemties un investēt.