Pasaules lielākajos fondu tirgos pagājušā gada noslēgums cenu pieauguma ziņā padevās izcils Piemēram, ASV akcijas decembra mēnesi noslēdza ar kāpumu gandrīz par 3% (mēneša skatījumā).

Šobrīd pēc akcijām tik izcilā 2019. gada daudz tiek spriests par to, kas beidzot šo izaugsmi varētu izsist no sliedēm. Daži teic, ka tā varētu būt tālāka ekonomikas izaugsmes palēnināšanās vai kādi jauni negatīvi pavērsieni tirdzniecības karu frontē. Būtībā vērojamas zināmas bažas, ka tik labi laiki akcijām mūžīgi nebūs, un liela daļa no pozitīvajām ziņām to vērtības jau ir ietvertas.

No otras puses - centrālo banku monetārā politika, visticamāk, saglabāsies ekonomiku un finanšu tirgus sildoša, lielāko tautsaimniecību recesija nebūt nav neizbēgama, un iespējami arī pozitīvi pārsteigumi tajos pašos tirdzniecības karos. Valdot šādam fonam, ASV investīciju banka Goldman Sachs lēš, ka šo gadu ASV Standard & Poor's akciju indekss noslēgs pie 3,4 tūkst punktu atzīmes, kas no šā brīža būtu pieaugums par 5,2%.

Tikmēr Citigroup un Bank of America paredz, ka tie gada beigās būs 3,3 tūkst. punkti, kas no šā brīža nozīmētu pieaugumu par 2,15%. Jāsecina, ka pārsvarā tiek sagaidīts, ka šis gads cenu pieauguma ziņā būs daudz neizteiksmīgāks par iepriekšējo gadu.

Lai nu kā - vēsture liecina - ja akcijām decembris ir bijis ļoti veiksmīgs, tad arī janvāris parasti paiet cenu pieauguma zīmē. Finanšu ziņu portāla Barron's apkopotie dati liecina - ja ASV akcijas decembri noslēgušas ar kāpumu vismaz par 2,7%, tad janvārī vidēji to cena palielinās vēl par 0,9%.

Barometrs janvāris

Jāteic, ka janvāris finanšu tirgū ir visai zīmīgs mēnesis. Gluži kā tas ir ar lielāko daļu no dažādiem procesiem - svarīgs ir sākums. Janvāris mūsu prātos ievada jaunu atskaites periodu. Attiecīgi, ja sākums padevies labs, tad aug arī pārliecība, ka nākotnē notikumi risināsies daudzmaz veiksmīgi. Tādējādi ir pat tāda "Janvāra barometra" hipotēze, kas saka to, ka gada pirmais mēnesis ir lielisks priekšvēstnesis tam, kāds akciju tirgū noskaņojums būs visu atlikušo gadu.

Attiecībā uz akciju tirgiem varētu teikt, ka līdz ar veiksmīgu (vai neveiksmīgu) janvāri investoru galvās acīmredzot nosēžas doma, kādas tirgū būs tendences ilgākā termiņā (šajā sakarā varētu runāt par kaut ko līdzīgu pašpiepildošajiem pareģojumiem). Proti, ja šī mēneša skatījumā pasaules ietekmīgākajā akciju tirgū - ASV - ir vērojama cenu palielināšanās, tad vēsture liecina, ka veiksmīgs akcijām būs arī viss atlikušais gads.

Šis fenomens darbojies ar apbrīnojamu precizitāti jau kopš 1945. gada - ja akciju cenas pieaugušas janvārī, tad visa gada skatījumā to virziens augšup ir bijis aptuveni 80% gadījumu. No šī visa varēt izrietēt - ja investors tic «janvāra barometra» hipotēzei, viņš ieguldīs akcijās tikai tajos gados, kad šī mēneša laikā akciju cenas pieaugušas. Būtībā janvāris akciju cenu virzienu pārējā gadā pareģo labāk nekā visi citi gada mēneši.

Jāteic gan, ka viennozīmīga, pārliecinoša skaidrojuma - gluži kā tas ir arī ar citām kalendārajām sakritībām - tam nav. Var izskatīties, ka janvāra barometrs, vērtējot vēsturi, strādā. Tiesa gan, tas nav kāds dzelžains likums, un investoram tāpat labāk uzmanību būtu pievērst tirgus un ekonomikas veselībai. Proti, ņemot vērā faktu, ka finanšu tirgus ietekmē ļoti liels skaits dažādu faktoru pārsvarā paļaušanās uz šādām sakritībām netiek rekomendēta.

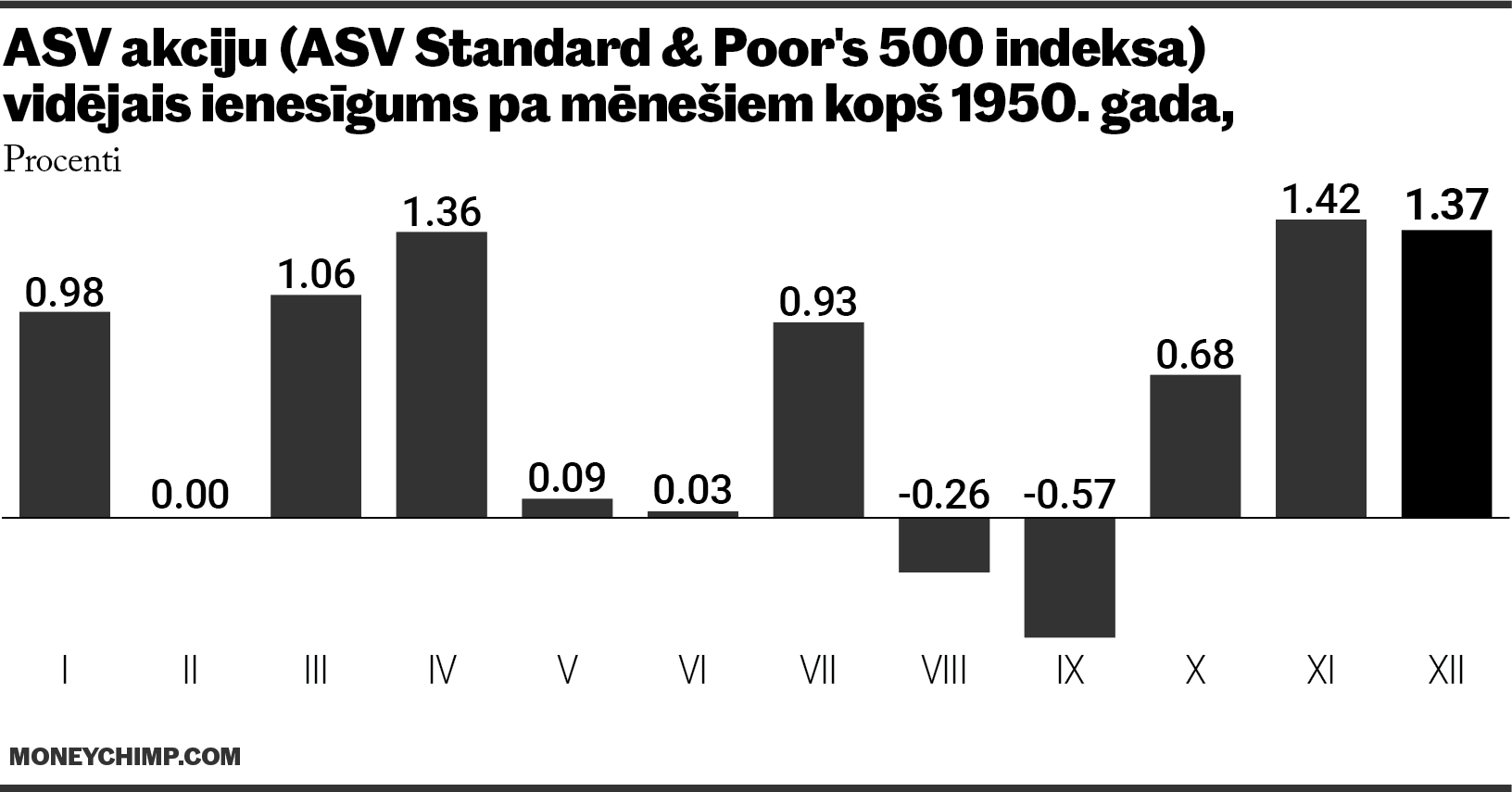

Kopš 1950. gada vidēji janvāra skatījumā S&P 500 indeksa vērtība pieaugusi par 0,98%, un bijuši 42 janvāri, kad to cena šī mēneša skatījumā palielinās (un 28 janvāra mēneši, kad cenas tomēr sarūk). Janvāri akcijām par ļoti labu mēnesi, šķiet, varēja uzskatīt vien tikai agrāk. Kopš 2000. gada vidēji janvārī ASV S&P 500 vērtība sarukusi par 0,36%, un bijuši 10 janvāra mēneši, kad cenas sarūk, un 10 janvāra mēnesi, kad tās tomēr ceļo augstāk.

Janvāra efekts

Vēl gada sākumā bieži vien tik runāts par tā saucamo "Janvāra efektu", kas pamatā tas paredz straujāku akciju cenu pieaugumu pašā gada sākumā. Klasisks šāds fenomens paredz, ka tiek pastiprināti uzpirktas tādas akcijas, kuras decembrī pavairāk izpārdotas (lai optimizētu kapitāla pieauguma nodokli), un tādējādi tās var uzskatīt par nosacīti lētām. Daļa cilvēku savās darbavietās ir arī saņēmuši prēmijas vai bonusus par aizvadītajā gadā sasniegtajiem rezultātiem, tāpēc viņiem parādās papildu nauda un daļu no tās var novirzīt investīcijām akciju tirgos.

Tāpat tiek teikts, ka lielie fondi decembrī izpārdod savas zaudējumu nesošās pozīcijas arī tādēļ, lai tās neatainotos to gada beigu atskaitēs, ko mēdz pētīt jauni potenciālie investori. Tikmēr gada sākumā notiek bīdīšanās atpakaļ uz šīm pozīcijām. Gada beigu pārskatus daudzi investori izmanto, lai iegūtu informāciju par attiecīgā fonda ieguldījumu stratēģiju. Tā rezultātā bieži tiek atmesti ieguldījumi, kas ir ar lielākajām mīnusa zīmēm (potenciāliem šo ieguldījumu fondu investoriem mīnusus diez vai patīk redzēt), un ieguldījumi, kas īsti neatbilst fonda stratēģijai. Rezultātā decembrī palielinās pārdošanas , bet janvārī - pirkšanas aktivitāte arī no šo ietekmīgo tirgus dalībnieku puses.

Janvāra efektu, iespējams, vēl var daļēji saistīt arī ar jaunā gada apņemšanos un cilvēka psiholoģiju. Proti, jaunais gads mūsu prātos bieži tiek sasaistīts ar optimistiskām gaidām un potenciāli labām pārmaiņām. Līdz ar to tirgū janvāris ir atskaites punkts, kad daudz kas it kā tiek sākts no gala, piemēram, tiek atvēlēti līdzekļi kādu jaunu vērtspapīru iegādei vai tiek uzsāktas gaitas akciju tirgū. Būtībā tirgū ienāk nauda, kas liek celties akciju cenai.

Jautājums, protams, paliek atklāts - vai arī šogad mēs varēsim novērot pilntiesīgu janvāra efektu? Daudzi, runājot par šo tēmu, izskatās visai izvairīgi un vērš uzmanību uz to, ka akciju cenu kāpums ir bijis aktuāls faktiski visu pagājušo gadu, kas paaugstina cenu korekcijas iespējamību.

DB jau rakstījis - ne vienmēr janvāra efekts piepildās, un vairāku pēdējo gadu laikā tas turklāt nav bijis diez ko izteikts. Bieži tiek piebilsts - jo par janvāra efektu vairāk ticis runāts, jo mazāks tas kļuvis. Proti, ja visi sāk piekopt vienu un to pašu stratēģiju, tās efektivitāte mazinās.

Pētījumi arī liecina, ka izteiktāks janvāra efekts parasti saistīts ar mazākas kapitalizācijas uzņēmumu akcijām. Tās lielākā mērā mēdz piederēt individuāliem investoriem, kuri parasti ir vairāk noraizējušies par nodokļu optimizēšanu, ja salīdzina ar lielajiem institucionālajiem investoriem, kuriem turklāt akciju turēšanas termiņš var būt krietni ilgāks.