Eleving Group līdz šim ir bijis zināms kā viens no aktīvākajiem obligāciju emitentiem Baltijā, kas 10 gadu laikā ir piesaistījis teju 400 miljonus eiro caur šo instrumentu. Tagad kompānijas vadība ir pieņēmusi lēmumu doties biržā ar pirmreizējo publisko akciju piedāvājumu (IPO), sniedzot iespēju investoriem ieguldīt globāli augošā biznesā un saņemt dividendes divreiz gadā.

Lai saprastu piedāvājumu, uzņēmuma mērķus un investoru iespējas, Dienas Bizness iztaujāja Eleving Group izpilddirektoru Modestu Sudņu.

Ne pirmo reizi sniedzat interviju Dienas Biznesam, tomēr aicināšu atgādināt, kas ir Eleving Group un kas ir tā pamata bizness?

Esam eksportējošs finanšu tehnoloģiju uzņēmums, kas ir dibināts Latvijā 2012. gadā un kas strādā divos segmentos – transportlīdzekļu un patēriņa finansēšanā. Transportlīdzekļu finansēšana veido 2/3 no mūsu biznesa, tādēļ uzskatāma par mūsu pamatdarbības jomu, ko esam izvērsuši 10 tirgos. Tikmēr patēriņa finansēšana, ko nodrošinām pamatā Āfrikā un Balkānos, veido attiecīgi 1/3 no portfeļa. Šobrīd 55% no mūsu biznesa atrodas Eiropā, 32% Āfrikā, bet atlikušos 13% veido tirgi, kas atrodas citās lokācijās, piemēram, Āzijā un Kaukāzā. Ja runājam produktu kategorijās, tad nodrošinām dažāda veida finansēšanas produktus, sākot ar tradicionāliem auto kredītiem, turpinot ar līzinga un atgriezeniskā līzinga pakalpojumiem un noslēdzot ar automašīnu nomu, koplietošanu un patēriņa finansēšanas produktiem. Kenijā un Ugandā mēs piedāvājam arī īpašus automašīnu un motociklu finansēšanas produktus pašnodarbinātajiem un mazajiem uzņēmējiem, kur transportlīdzeklis ir peļņas gūšanas instruments. Kopumā strādājam 16 tirgos, fokusējoties uz augošām un gana spēcīgām ekonomikām.

Vai ir vēl plašākas izaugsmes plāni?

Mēs noteikti vēlamies turpināt izaugsmi. Iepriekšējos gados esam ielikuši ļoti spēcīgu bāzi organiskai izaugsmei esošajos tirgos, savukārt šogad jau esam atgriezušies pie tādiem izaugsmes tempiem un ambīcijām, kādas mums bija vēl pirms pandēmijas. Mēs esam apņēmušies nākamo trīs gadu laikā teju dubultot grupas biznesu, un šo mērķu sasniegšanā zināmu lomu spēlēs arī jaunie tirgi. Šogad mēs gan primāri koncentrējamies uz IPO un rentabilitātes tālāku veicināšanu esošajos tirgos, bet pārskatāmā nākotnē sāksim darbu gan pie jauniem produktiem, gan tirgiem.

Vai ir vēl kādas priekšrocības, kuras varat nosaukt, runājot par ģeogrāfiski plašo darbību?Pats svarīgākais aspekts ir biznesa un risku diversifikācija. Mūsu bizness nav atkarīgs no sekmēm vienā vai divos tirgos, jo neviens no tiem šodien neveido lielāku proporciju no kopējā Grupas portfeļa par 14,1%. Ja kāds no tirgiem piedzīvo īstermiņa grūtības, tad pārējie sekmīgi spēj kompensēt šos rezultātus. Tāpat katrs tirgus attīstās savā dinamikā, katram ir sava brieduma stadija un arī izmērs. Tas mums dod iespēju precīzi salāgot izaugsmes ambīcijas ar potenciālu noteiktos laika brīžos. Šajos tirgos atšķiras arī pieprasījums pēc dažādiem produktiem, un tā ir mūsu iespēja izmēģināt un ieviest dažādas jaunas produktu koncepcijas, ko pēcāk var pakāpeniski sākt piedāvāt arī citos tirgos, pārņemot jau iegūto pieredzi. Turklāt, neraugoties uz to, ka strādājam 16 valstīs, mēs joprojām spējam visus procesus vadīt un ieviest no mūsu galvenā biroja Rīgā, kā arī pārējiem Baltijas birojiem Viļņā un Tallinā. Viss tehnoloģiskais process un kontrole, biznesa monitorings un stratēģiskā biznesa pārvaldība notiek centralizēti, un to nodrošina vietējie talanti.

Ar kādu mērķi vai misiju sākāt šo biznesu? Vai ir kas mainījies laika gaitā?

Kad sākām biznesu pirms 12 gadiem, mūsu misija bija ļoti vienkārša – sniegt iespēju iegādāties cilvēkiem tādas automašīnas, kas dabā pārvietojas pa Latvijas ceļiem. Citiem vārdiem sakot, tās ir lietotas automašīnas ar vidējo vecumu 10 gadi. Ja šobrīd lielākās Latvijā strādājošās bankas izsniedz aizdevumus šādām automašīnām, tad pirms 12 gadiem piedāvājums bija praktiski neeksistējošs. Vienlaikus mūsu mērķis bija ne tikai radīt piedāvājumu, bet padarīt visu procesu no kredīta pieteikšanas līdz pat automašīnas saņemšanai maksimāli īsu. Ja kredīta apjoms nav liels un līdzekļi ir domāti automašīnas iegādei, kas var kalpot par ķīlu, tad nav nekāda pamatojuma šāda kredīta apstiprināšanai tērēt vairākas dienas un nedēļas. Jau ar pirmajiem izsniegtajiem aizdevumiem mēs kreditēšanas procesu balstījām sarežģītās klientu izvērtēšanas sistēmās un algoritmos. Tie ļauj mums katru klientu un transportlīdzekli pēc daudzfaktoru metodes izvērtēt burtiski minūšu laikā un pieņemt informētu lēmumu, kas rezultējas individuālā piedāvājumā. Gadu gaitā mūsu misija nav būtiski mainījusies, bet paši esam kļuvuši pieredzējušāki un tehnoloģiski attīstītāki. Tas, kas ir nācis klāt, – mēs arvien lielāku uzmanību pievēršam t.s. produktīvajai kreditēšanai, proti, piedāvājot finansēšanas pakalpojumus pašnodarbinātajiem un mazajiem uzņēmējiem, piemēram, Āfrikā. Jau minēju, ka Āfrikā transportlīdzeklis ir ne tikai pārvietošanās instruments, bet vēl biežāk - peļņas gūšanas rīks, ko izmanto mazie pasažieru un kravu pārvadātāji, kurjeri, pastnieki, tirgotāji u.tml. Piekļuve iespējai saņemt naudu, lai iegādātos privāto transportlīdzekli, šiem cilvēkiem dod iespēju nopelnīt, dzīvot labāk, rūpēties par savu ģimeni un veicināt ekonomisko izaugsmi valstī. Turklāt šie produkti ir tuvāki pakalpojumu koncepcijai, jo tajos iekļaujam arī apdrošināšanu, GPS ierīci, kas ir noderīga, piemēram, transportlīdzekļa zādzības gadījumā, un vēl daudz dažādu citu sīkumu. Būtībā klients veic maksājumu un atrisina virkni jautājumu savā dzīvē.

Kādēļ Eleving Group ir pieņēmis lēmumu iet IPO ceļu? Līdz šim esat emitējuši obligācijas, kādēļ šobrīd akcijas?

Tas tiesa, esam jau vairāk nekā desmit gadus veiksmīgi apguvuši Baltijas un Eiropas parāda tirgus, emitējot obligācijas tuvu 400 miljonu eiro apmēram. Esam pieredzējuši kapitāla tirgus dalībnieki, un jau šobrīd Eleving Group ir gana publisks uzņēmums. Šoreiz mēs vēlamies palielināt pašu kapitālu, un, ja to ir vēlme darīt, ir divas iespējas. Pirmā ir meklēt privātos investorus, kuri vēlas ieguldīt kompānijas pašu kapitālā, tādējādi to palielinot. Otrā iespēja ir piesaistīt investorus kā publiskai kompānijai caur kapitāla tirgu. Pašu kapitāla palielināšanas galvenais mērķis ir veicināt kompānijas izaugsmi. Tāpat šie līdzekļi mums atvērs durvis uz iespējām aizņemties dažādos tirgos ar labākiem nosacījumiem, proti, nauda biznesa attīstībai kļūs lētāka.Ņemot vērā mūsu pieredzi un to, ka investori ir augstu novērtējuši atdevi no mūsu līdzšinējās darbības kapitāla tirgos, uzskatām, ka šis ceļš šobrīd mums ir izdevīgākais. Šo desmit gadu laikā esam rūpējušies par biznesa atklātību un citām prasībām, kas ir saistošas kapitāla tirgus dalībniekiem – regulāras ceturkšņa atskaites, auditi un virkne darbību, kas saistītas ar korporatīvo pārvaldību.

Aizvadītajā gadā Nasdaq Baltic mūs nosauca par labākajiem kategorijā Investoru attiecības starp kompānijām, kas kotētas First North obligāciju sarakstā. Mums ir vairums elementu, kas ir nepieciešami publiskai kompānijai, lai kotētu akcijas.Mums līdz šim ir bijis pamatīgs Baltijas un Eiropas investoru atbalsts. Pēc pēdējiem aprēķiniem, mums ir bijuši vairāk nekā 20 000 vēsturisko investoru. Nav daudz līdzīgu kompāniju Baltijā, kurām būtu tik raibs un daudzskaitlīgs investoru atbalsts. Tas arī noteica mūsu plānu piedāvāt akcijas Baltijā un Frankfurtē – investori mūs šeit pazīst, mēs viņiem esam saprotams un prognozējams bizness, un mēs no viņiem neslēpjamies. Domāju, ka ikvienam ar minimālu piepūli ir iespēja aizkļūt līdz Eleving Group vadībai un uzdot savus jautājumus, ja tādi ir radušies.Kopumā uzskatu, ka mūsu IPO ir laba iespēja ieguldīt naudu Baltijas investoriem globāli orientētā, augošā un pārbaudītā biznesā. Ja tā padomā, šobrīd Baltijas akciju indeksā ir ļoti maz starptautisku uzņēmumu – tādu, kuri skatās tālāk par Baltijas valstu robežām. Bet mēs būsim viens no dažiem.

IPO Latvijā nav bieža parādība kopumā iepretī obligāciju emisijām. Kādi tam ir iemesli, jūsuprāt? Fonā ir jautājums par kapitāla tirgus aktivitāti kopumā – globāli un Baltijā.

Jā, pēdējos gados varētu likties, ka Baltijā notiek pamatā tikai obligāciju emisijas, un, salīdzinot ar Rietumeiropu, kur IPO ir biežāka parādība, mūsu kapitāla tirgus ir sava veida fenomens. Tomēr nav gluži tā, ka nenotiktu arī IPO, un, ja skatāmies mazliet garākā periodā, tad tādu ir ne viens vien. Baltijā galvenā rūpe akciju tirgos ir likviditāte un kopējā investoru aktivitāte. Pie šīm niansēm ir jāstrādā, un tas ir sistēmisks darbs, kura rezultātā ir jāpalielinās ne tikai uzņēmumu skaitam, kuri ir kotējuši savas akcijas, bet arī cilvēku skaitam, kuri iegulda un kuri izprot kapitāla tirgus sniegtās iespējas un pieejamos instrumentus. Es gan domāju, ka esam uz pareizā ceļa un Baltijai ir ļoti veselīgs potenciāls manis minēto fenomenu vidējā termiņā mainīt. Galvenais, lai akciju tirgū ienāk globāli un ambiciozi uzņēmumi no sektoriem, kas rada eksportējamus produktus un pakalpojumus ar augstu pievienoto vērtību – finanšu tehnoloģijas, medicīna, IT tehnoloģijas. Tie ir sektori, kas dzen uz priekšu inovācijas visā pasaulē. Šobrīd pārliecinoši lielākā daļa Baltijas akciju indeksa uzņēmumu ir lokāli orientēti, un tas nozīmē, ka šiem uzņēmumiem izaugsmes griesti beidzas pie Latvijas, Lietuvas un Igaunijas ārējām robežām. Tāpat tehnoloģiju un medicīnas nozares veido vien 0,5% no indeksa tirgus kapitalizācijas. Pretstatā mēs esam dibināti šeit, mums ir vietējie talanti, mēs esam izteikts finanšu tehnoloģiju uzņēmums, kuram vairāk nekā 80% no ieņēmumiem veidojas ārpus Baltijas.

Cik maksā viena akcija, un cik liels skaits akciju ir izlikts pārdošanā? Līdz kuram laikam emisija notiek?

Vienas akcijas cena būs robežās no 1,60 līdz 1,85 eiro. Precīzu cenu spēsim noteikt pēc publiskā piedāvājuma noslēgšanas, kad redzēsim, kāds ir bijis investoru pieprasījums. Kopumā pārdošanā tiks piedāvātas 24.5 milj. akciju, kas kapitāla izteiksmē nozīmētu ap 40 milj. eiro. Publiskais piedāvājums ilgs līdz 8. oktobrim.

Kāds ir Eleving Group piedāvājums investoriem? Kādēļ, jūsuprāt, vajadzētu pirkt Eleving Group akcijas?

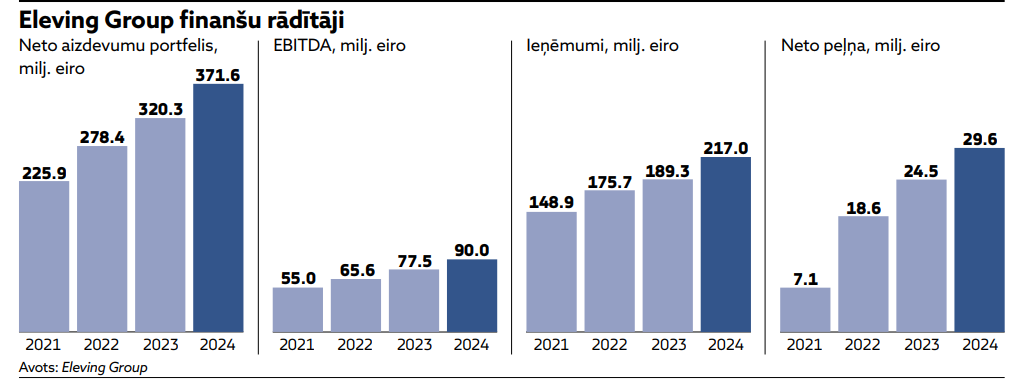

Pirkt vai nepirkt, protams, jāizlemj katram individuāli. Tomēr es varu nosaukt vairākus apsvērumus, kas spēlē par labu Eleving Group. Esam diversificēts un globāls bizness, kas bijis ļoti rentabls jau astoņus gadus pēc kārtas un ir uzrādījis vidējo gada izaugsmi 26% apmērā periodā no 2016. gada līdz 2023. gadam. Tas nozīmē, ka esam spējuši būt pelnoši jau ilgstoši, neraugoties uz Covid-19 pandēmiju un Krievijas pilna mēroga iebrukumu Ukrainā. Tāpat mēs esam izmaksājusi saviem investoriem procentu likmēs vairāk nekā 140 milj. eiro, bet dividendēs - 15 milj. eiro. Mēs dalāmies ar investoriem savā izaugsmē un pildām dotos solījumus. Iegādājoties mūsu akcijas, investors saņems ne tikai akciju vērtības pieauguma potenciālu, bet arī regulāras dividendes, kas atbilstoši mūsu politikai tiks izmaksātas divreiz gadā un pie konkrētiem nosacījumiem ar mērķa izmaksas koeficientu 50% apmērā no tīrās peļņas. Tas nozīmē, ka vidējais gada dividenžu ienesīgums būs aptuveni 10% jeb līdzvērtīgs tam, ko saņem obligacionāri Baltijā. Tāpat mums ir ļoti skaidrs attīstības plāns turpmākajiem gadiem, kur esam plānojuši teju dubultot Grupas biznesu un ieņēmumus līdz 2026. gada beigām, uzrādot vidējo gada izaugsmi 20% apmērā. Rentabilitātei ir sagaidāma vēl straujāka izaugsme. Mēs atrodamies jau augstā attīstības stadijā, bet, ņemot vērā, ka primāri strādājam globālajā arēnā, mums vēl ir plašas izaugsmes iespējas, kas ir labs nosacījums, lai apsvērtu dalību mūsu IPO.

Kā vērtējat šā brīža akciju tirgus dinamiku – vai ir īstais brīdis IPO?

Manuprāt, tas ir filozofisks jautājums – kad ir īstais brīdis kaut ko darīt! Ja raugāmies uz Baltijas kapitāla tirgu, tas stagnē pēdējo gadu. Ja senākā pagātnē, piemēram, 2020., 2021. gadā Baltijas biržas indekss korelēja ar lielākajiem Rietumu biržu indeksiem izaugsmes dinamikā, tad kopš pagājušā gada 3. un 4. ceturkšņa indeksa izaugsme ir sabremzējusies, varbūt pat nedaudz zaudējusi savu vērtību. Ja paraugāmies uz kompānijām, kas operē biržā, tad to rezultāti nav slikti – ir gan ļoti pelnošas kompānijas, gan tādas, kas izmaksā ļoti ienesīgas dividendes. Indekss parāda, ka mūsu tirgus nedaudz asāk reaģē uz ģeopolitiskajiem notikumiem un tas notiek tieši ārvalstu investoru sadaļā. Tajā pašā laikā vietējo obligāciju emitenti nesūdzas, investori ir kļuvuši gudrāki, viņi investē vairāk, jo saprot, ka tas ir jādara, lai inflācija neapēstu naudas vērtību, kamēr tā stāv banku kontos. Man ir prieks, ka mediji, tostarp Dienas Bizness, sniedz tik daudz informācijas par kapitāla tirgu, ka ir pieejama informācija un cilvēki to izmanto. Pirms desmit gadiem pieeja kapitāla tirgum, informācija par to un sapratne par šo jēdzienu bija ļoti ierobežotam skaitam cilvēku. Šobrīd kapitāla tirgus ir kļuvis pieejamāks arī mazajiem privātajiem investoriem, kas varbūt individuāli neiegulda lielas summas, bet kas ir masveidīgi kā kopums.

Kādu izaugsmi Eleving Group plāno pēc IPO, un kā tiks izmantoti līdzekļi?

Plānojam dubultot savu biznesu, kas veicinās dividenžu izmaksu. Iegūto pašu kapitālu izmantosim vairākiem mērķiem. Pirmais no tiem īstermiņa – mēs varētu atmaksāt grupas dārgākos aizņēmumus, samazinot izmaksas finansējuma struktūrā un palielinot tīro peļņu. Saprotams, ka mūsu pamatmērķis ir izaugsme, kas balstīta vairākās biznesa līnijās un dažādos produktos. Vēlamies apgūt vismaz divus jaunus tirgus ik gadu, sākot no 2025. gada, kā arī paplašināt mūsu produktu klāstu jau esošajos tirgos. Tas nenozīmē tikai jaunus produktus, bet jau esošo ieviešanu tirgos, kuros šobrīd tos vēl nepiedāvājam. Dažos Eiropas tirgos ir plāns uzsākt MVU finansēšanu. Tiks pievērsta lielāka uzmanība elektroauto finansēšanai, jo sevišķi, runājot par elektromotocikliem, kas varētu kļūt par Āfrikas reģiona top piedāvājumu.

Kādas ir būtiskākās lietas, ko esat veikuši tieši šogad, gatavojoties IPO?

Ja nepieciešams atbildēt tieši par šo gadu, tad, pirmkārt, esam iecēluši starptautisku uzraudzības padomi, kurā ir trīs finanšu, investīciju un start-up vides eksperti no Latvijas, Igaunijas un ASV. Otrkārt, vēlos izcelt mūsu pieņemto dividenžu politiku, kurā pēc IPO esam apņēmušies izmaksāt regulāras dividendes divreiz gadā ar mērķa izmaksas koeficientu 50% no tīrās peļņas. Tas nozīmē, ka Eleving Group akciju turētāji varēs cerēt ne vien uz akciju vērtības pieaugumu, bet arī saņemt regulārus pasīvos ienākumus no šīs investīcijas.