Viens no bitkoina sākotnējiem mērķiem bija aizvietot apgrozībā esošās centrālo banku emitētās banknotes un monētas ar vienotu globālo digitālo naudu. Tas ir ne tikai raisījis diskusijas sabiedrībā, bet arī rosinājis centrālās bankas vērtēt, vai digitālās transformācijas laikmetā centrālo banku emitētām banknotēm un monētām būtu jāmainās līdzi laikam un vai ir pienācis laiks domāt par digitālajām eiro banknotēm un monētām.

Liela Latvijas sabiedrības daļa pirmo reizi uzzināja par globāli pazīstamāko kriptoaktīvu (tā būtu pareizāk dēvēt to, kas faktiski ir ieguldījumu instruments, ne norēķinu līdzeklis) bitkoinu 2013. gada beigās, kad tā cena ar raķetes ātrumu no 150 ASV dolāriem uzlidoja līdz 1000 dolāriem par 1 bitmonētu. Pasaules mediji toreiz nemitīgi vēstīja par virtuālo brīnumu, kam ātri sekoja Eiropas Banku iestādes (European Banking authority - EBA), kā arī Finanšu un kapitāla tirgus komisijas un Latvijas Bankas brīdinājumi par riskiem, ko nes Bitcoin, un aicinājums iedzīvotājiem atteikties no iesaistīšanās darījumos ar bitkoiniem. Neskatoties uz to, ka toreiz Bitcoin cena ātri vien noripoja lejā un visu 2014. gadu turējās vidēji pie 500 dolāru atzīmes, cilvēku prātus turpināja nodarbināt virtuālo valūtu ekosistēmas jautājumi, bet medijos plaši izskanēja ziņas par bitkoinu uzvaras gājienu, piemēram, nacionālās lidsabiedrības airBaltic lēmumu pieņemt bitkoinus apmaksai par aviobiļetēm (vienlaikus īpaši nereklamējot faktu, ka saņemtie bitkoini nekavējoties tika konvertēti naudā – eiro).

Laika gaitā apstiprinājās tas, par ko brīdināja finanšu tirgu uzraugi – piedzīvoti uzbrukumi bitkoinu maiņas platformām, zādzības no kriptomaciņiem un bitkoinu izmantošana kibernoziegumos, kas nozīmēja varbūtību zaudēt naudu maiņas platformās un kļūt par bitkoinu zādzības upuri.

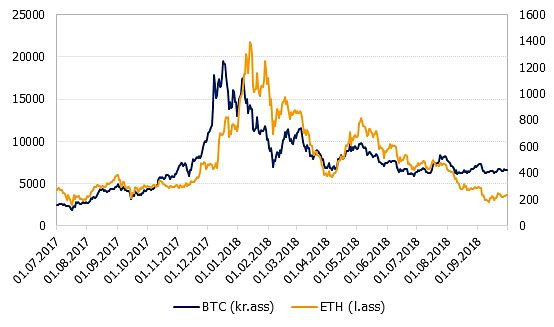

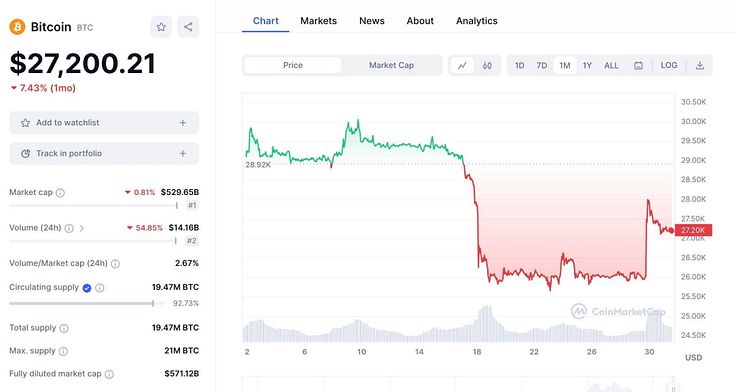

Tomēr, neskatoties uz būtiskām svārstībām, bitkoina vērtība turpināja augt līdz pat 2017. gada nogalei, 17. decembrim, kad bitkoins sasniedza savu līdz šim lielāko vērtību – 20 000 ASV dolāri par vienību. Sasniedzot šo rekordaugsto līmeni, daudzi vieglu peļņu kārojoši spekulanti atteicās turpināt stumt augšā šo sniega bumbu un sāka pārdot iepriekš iegādātos bitkoinu, fiksējot savu peļņu. Sniega bumba uz to brīdi bija palikusi tik liela, ka noturēt to vairs nebija iespējams, un bitkoina cena pāris dienu laikā nogāzās gandrīz uz pusi, radot 150 miljardu ASV dolāru zaudējumus šī aktīva turētājiem.

Šogad bitkoina kritums turpinās, un tā cena ir pietuvojusies 3000 ASV dolāru līmenim, kas ir tikai 15% no pagājušā gada decembra cenas. Latvijas Bankas brīdinājums īstenojies dzīvē – bitkoina vērtība strauji samazinājās, radot to turētājiem ievērojamus zaudējumus.

Tāpat kā Nīderlandē nepārtrauca audzēt tulpes pēc tulpju sīpolu burbuļa sprāgšanas 17. gadsimtā, arī kriptovalūtas nekur nepazudīs. Vienlaikus tās arvien vairāk zaudē konkurences cīņā tradicionālajai naudai.

Pateicoties efektīvai maksājumu sistēmai Eiropā, ne maksātājam, ne saņēmējam šobrīd nav iemesla dot priekšroku norēķiniem Bitcoin, ja vien tās nav nelikumīgas darbības, kurās jānodrošina pilnīga anonimitāte.

Zibmaksājumi, kurus Latvija ieviesa pirmā no eiro zonas valstīm, ļauj pārskaitīt naudu no konta vienā bankā uz kontu citā bankā dažu sekunžu laikā jebkurā diennakts laikā, arī brīvdienās un svētku dienās. Daudzi komercbanku klienti izvēlējušies fiksētu mēneša maksu par bankas pamatpakalpojumu paketi, kas iekļauj neierobežotu maksājumu skaitu, un šādā gadījumā par zibmaksājumu nav nekas papildus jāmaksā. Pirms divām nedēļām, tālāk atbalstot zibmaksājumu attīstību eiro zonā, Eirosistēma ieviesa TIPS (TARGET Instant Payment Settlement) sistēmu, kas nodrošinās vēl lielāku zibmaksājumu izplatību eiro zonā un tā Bitcoin vēl vairāk attālinās no izmantošanas kā norēķinu līdzekli.

Lai arī pašlaik bitkoinam nesokas labi, nedrīkst noniecināt tās lietas, ko finanšu sistēmai devušas kriptovalūtas. Pirmkārt, tā ir tehnoloģiju ienākšana finanšu sistēmā, ļaujot algoritmiski un kriptogrāfiski definēt monetāro sistēmu un nodrošināt savstarpēju norēķinu iespējas. Tas savukārt ir veicinājis diskusijas par digitālās skaidrās naudas (digital cash) iespējamību un nepieciešamību, kā arī bitkoinu izmantotās blokķēdes tehnoloģijas pielietojumu nākamās paaudzes finanšu infrastruktūrā.

Neskatoties uz to, ka vairākās pasaules valstīs notiek šādas diskusijas un pat sākta izpēte, par šīs jomas pionieriem var nosaukt zviedrus ar e-kronas projektu. Zviedrija saskārusies ar nozīmīgu skaidrās naudas izmantošanas kritumu pēdējos gados. Skaidra nauda izmantota tikai 13% norēķinu Zviedrijā, turklāt šī daļa varētu vēl vairāk samazināties. Šādā situācijā gandrīz visi iedzīvotāju norēķini notiek ar komercbanku starpniecību, un riski, kas saistīti ar šo koncentrāciju un faktisku alternatīvu neesamību, būtiski pieaug. E-kronas projekta mērķis ir ieviest digitālo kronu, kas būtu centrālās bankas digitālā nauda, kas nodrošinātu identisku anonimitātes un privātuma līmeni, bet vienlaikus būtu mūsdienīga un ērta, turklāt droša, jo to garantētu centrālā banka. Jau divus gadus e-kronas projektā notiek intensīvs izpētes darbs, nākamgad Zviedrija plāno izvēlēties tehnoloģisko risinājumu un sākt pilotprojektu, savukārt dzīvē e-kronas ieviešana varētu notikt pēc 2021. gada.

Kā liecina sabiedriskās domas pētījumu firmas Latvijas Fakti izpēte, 2017. gadā 52% pirkumu, savstarpējo norēķinu, pārskaitījumu dažādu, t.sk. komunālo, pakalpojumu sniedzējiem Latvijas iedzīvotāji veica bezskaidrā naudā. Šī gada sākumā tie bija jau 60%, tādējādi virzība uz bezskaidrās naudas norēķiniem Latvijā ir diezgan izteikta (lai arī vienlaikus skaidras naudas pozīcijām nekas nedraud un tās apjoms apgrozībā pat pieaug). Līdzīga tendence novērojama arī kaimiņos – Somijā, Igaunijā un Lietuvā. Savukārt eiro zonā kopumā skaidrās naudas izmantošana šobrīd saglabājas diezgan augstā līmenī, pateicoties tādām valstīm kā Vācija, kur skaidras naudas izmantošana dominē. Ņemot vērā, ka lēmums par digitāla eiro ieviešanu būtu jāpieņem eiro zonā kopā, šobrīd arī Eirosistēmā ir sākts darbs pie šī jautājuma izpētes.

Digitālais eiro vairs nav zinātniskā fantastika, bet tuvākās nākotnes jautājums

Pašlaik tiek diskutēts par diviem iespējamajiem centrālas bankas digitālās naudas veidiem – glabājama centrālās bankas kontos, kas būtu atvērti katram iedzīvotājam (t.s. account-based modelis), vai elektroniskajās ierīcēs un datu nesējos glabājama virtuāla nauda (līdzīgi elektroniskai naudai, ko emitē elektroniskās naudas iestādes jeb t.s. account-based modelis). Tāpat atvērti ir vairāki fundamentāli jautājumi – vai tiks saglabāta komercbanku loma naudas izplatīšanā, vai tai tiks piemērotas noguldījuma procentu likmes, nodrošinot efektīvāku monetāro politiku, un kādas tehnoloģijas būtu izmantojamas projekta realizācijai.

Bitkoina tehnoloģiskie elementi potenciāli var būt izmantojami digitālajiem eiro, tomēr šobrīd jautājums, vai virtuālais eiro būs balstīts uz blokķēdes tehnoloģiju vai izmantos kriptogrāfiju (tad varētu saukt to par kriptoeiro), nebūt nav galvenais. Skaidrā nauda joprojām tiek plaši lietota un atbilst daudzu iedzīvotāju vajadzībām. Tādējādi daudz būtiskāk būtu saprast, kāds ir pamatojums ieviest digitālu jeb kriptoeiro. Kopumā varētu minēt 5 scenārijus, kad varētu runāt par digitāla eiro emisiju: lai veicinātu Eiropas Savienības ekonomikas digitālo transformāciju un attiecīgi arī tās globālo konkurētspēju; ja būtiski samazinās skaidrās naudas izmantošana (līdzīgas tendences kā Zviedrijā); kā papildu risinājums gadījumos, ja komercbanku sektors nevar nodrošināt pieejamību un norēķinus būtiska kiberuzbrukuma gadījumā; ja kriptoaktīvu loma pieaug un izmantošana strauji palielinās; ja cita centrālā banka emitē savu digitālo valūtu, šādi veidojot negatīvu ietekmi uz eiro kā globālo valūtu. Neskatoties uz virkni ieguvumu, ko centrālās bankas digitālā valūta varētu sniegt sabiedrībai, joprojām ir jāatbild uz virkni svarīgu jautājumu un izaicinājumu. Ieguvumi būtu rūpīgi jāsalīdzina ar riskiem un izmaksām sabiedrībai.

Skaidrās naudas izmantošana eiro zonā saglabājas augstā līmenī, savukārt maksājumu tirgus mūsu reģionā ir viens no inovatīvākajiem un efektīvākajiem pasaulē. Tādējādi lēmums par digitāla eiro emisiju šobrīd būtu politiska izšķiršanās, nevis steidzīga reakcija uz kādām globālām norisēm finanšu nozarē.

Savā nesenajā uzrunā finanšu forumā Singapūrā Starptautiskā Valūtas fonda vadītāja Kristīne Lagarda atzīmēja naudas mainīgo dabu un pieprasījuma pēc skaidrās naudas samazināšanos visā pasaulē. Centrālo banku loma ir nodrošināt naudas piegādi digitālai ekonomikai.

Es ticu, ka mums ir nepieciešams izvērtēt iespējamību emitēt digitālo valūtu, akcentēja K.Lagarda.