Ar diviem jauniem ieguldījumu piedāvājumiem klajā nācis Rietumu Bankas grupā ietilpstošais aktīvu pārvaldīšanas uzņēmums Rietumu Asset Management (RAM). Obligāciju portfelis Target Maturity Bonds ir paredzēts konservatīvākiem klientiem, jo tas fiksē noteiktu ienesīgumu un ienākuma izmaksas laiku. Investīciju portfelis Industry 4.0 orientēts uz klientiem, kuri tuvāku un tālāku nākotni neatraujami saista ar t.s. tehnoloģisko revolūciju un inovatīvus uzņēmumus redz kā rītdienas ekonomikas balstus.

Abi jaunie investīciju piedāvājumi turpina RAM tematisko ieguldījumu portfeļu sēriju.

Obligāciju portfelis - drošs un paredzams

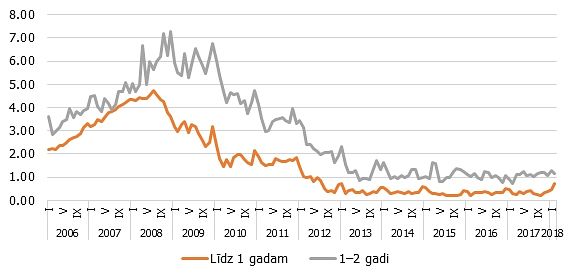

Obligāciju portfelim Target Maturity Bonds ir konkrēts vērtspapīru dzēšanas termiņš (no 2018. līdz 2022. gadam), tā turētājam jau sākotnēji ir zināms sagaidāmais ienesīgums.

„Būtiskākā šī portfeļa atšķirība no investīcijām akciju tirgū, ir fiksēts ieguldījuma beigu termiņš un fiksēts ienesīgums. Klientam ir skaidri zināms arī naudas plūsmas plāns, to iespējams pieskaņot klienta vajadzībām. Šīs priekšrocības padara šo ieguldījumu viegli caurskatāmu, saprotamu un īpaši drošu tiem klientiem, kuri riskus vēlas samazināt līdz viszemākajam līmenim,“ saka RAM eksperts Jurijs Moskaļuks.

Savu ieguldījumu investors var uz īpaši izdevīgiem noteikumiem papildināt ar Rietumu Bankas piedāvāto līdzfinansējumu, kas ļauj palielināt kopējo ieguldījuma ienesīgumu.

Obligāciju portfeļa minimālais ieguldījuma apjoms ir 500 tūkstoši ASV dolāru. Šī portfeļa ienesīgums svārstās no vidēji 2% līdz 8% gadā (pēc komisijas maksājumu nomaksas) atkarībā no portfeļa lieluma, dzēšanas termiņa un finansēšanas opcijām.

Portfelis Target Maturity Bonds sastāv galvenokārt no Ziemeļamerikas korporāciju emitētajām obligācijām, to reitings nedrīkst būt zemāks par BB-. Obligāciju portfeļa struktūra tiek veidota izmantojot RAM analītiskos modeļus, kuru pamatā ir vērtspapīru emitentu novērtējums pēc trim galvenajiem kritērijiem: emitenta kvalitāte (bilances, naudas plūsmas utml. dati), emitenta pašreizējā un prognozējamā tirgus vērtība, emitenta izaugsmes potenciāls.

Jurijs Moskaļuks uzsver, ka šis portfelis var kalpot arī kā kompensējošs ieguldījums augstāka riska investīcijām. RAM klientu vidū jau ir ieguldītāji, kuri izraudzījušies gan Target Maturity Bonds, gan arī kādu no RAM veidotajiem akciju portfeļiem.

Ieguldījums nākotnes industrijās

Otrs jaunums no RAM ieguldījumu produktiem ir tematiskais investīciju portfelis Industry 4.0, kas veidots no tehnoloģiju uzņēmumu un augstas pievienotās vērtības uzņēmumu akcijām. Tie ir nelieli uzņēmumi ar augstu attīstības potenciālu, kā arī lielas un labi pazīstamas korporācijas, kas lielu uzmanību velta inovāciju ieviešanai.

Nozaru griezumā investīciju portfelis Industry 4.0 apvieno biotehnoloģijas, mākslīgā intelekta, nanotehnoloģijas, bezpilota lidaparātu, IT, kiberdrošības, telekomunikācijas, sociālos medijus, farmācijas un citas nozares, kurās RAM eksperti saskata vislielāko izaugsmes potenciālu.

Portfeļa izveidei sākotnēji tiek atlasīti vairāk nekā 500 šāda veida uzņēmumu no visas pasaules, tad to finanšu datu un citas informācijas atbilstību izvirzītajiem kritērijiem novērtē RAM veidots analītiskais modelis, atlikušos “pusfinālistus” RAM eksperti vērtē no biznesa idejas perspektīvas viedokļa.

Modelējot šī portfeļa vēsturisko ienesīgumu laikā periodā no 2005.gada līdz 2016.gadam, RAM eksperti nonākuši rādītāja 10,6% gadā.

RAM pēdējo mēnešu laikā nācis klajā ar mūsu tirgū jaunu pieeju ieguldījumu produktu izveidē – tematiskie investīciju portfeļi, proti, piedāvājums ieguldīt noteikta veida uzņēmumu akcijās, vai obligācijās jau guvuši lielu atsaucību RAM klientu vidū. Industry 4.0 ir jau trešais RAM izveidotais tematiskais investīciju portfelis, kas veidots no uzņēmumu akcijām.

Pirms tā tirgū nonāca investīciju portfelis Commodity Basket, kas tapis no izejvielu sektora un ar to saistīto nozaru publisko kompāniju akcijām (naftas un gāzes sektors, kalnrūpniecība, lauksaimniecība, ķīmiskie produkti, mašīnas iekārtas utml.) Savukārt portfelis Brands & Luxury veidots no uzņēmumiem, kas ražo luksusa preces un ir pasaulē slavenu zīmolu īpašnieki. Visi minētie portfeļi ir paredzēti ilgtermiņa ieguldījumiem, minimālais ieguldījuma apjoms tajos ir 100 tūkstoši ASV dolāru.

Sadarbībā ar Rietumu Asset Management