«No Prudentia viedokļa iepriekšējie kompānijas līdzīpašnieki un vadība vēl joprojām dažādos veidos mēģina ietekmēt kompānijas darbu. Tostarp tiek mēģināts ietekmēt arī Prudentia kā konsultantu darbu, lai pasteidzinātu "airBaltic" pārdošanu, jo uzņēmuma pārdošanas noteikumi īstermiņā ir mazāk izdevīgi nekā ilgākā laika periodā,» norāda investīciju baņķieru sabiedrības Prudentia partneris Ģirts Rungainis, skaidrojot, ka «no Latvijas viedokļa airBaltic investora meklēšana ir cieši saistīta arī ar lidostu un tās attīstību.

Viņš skaidro, ka «tas ir saistīts ar konkrētām interesēm mēģināt atgūt kādus līdzekļus no tā neveiksmīgā biznesa modeļa, kas bija izveidots iepriekšējā periodā».

Tomēr gan Rungainis, gan Prudentia partneris Kārlis Skrastiņš norāda, ka patlaban nav nepieciešams mēģināt ar steigu pārdot aviosabiedrību airBaltic, jo, sekojot izstrādātajam biznesa plānam, airBaltic vērtība līdz 2014.gadam ievērojami pieaugs un investoru interese būs lielāka,

Patlaban Eiropā un pasaulē ir vairāk tādu aviokompāniju, kuras grib pārdoties, nevis tādas, kuras vēlētos kādu nopirkt. Patlaban aviācijas nozarē ir tā saucamais pircēju tirgus, kurā noteikumus diktē pircēji, skaidroja Rungainis.

Krastiņš norādīja, ka airBaltic agresīvais biznesa modelis, kas tika realizēts no 2009.gada sākuma, ejot «uz visu banku» pretēji tobrīd valdošajai tendencei nedaudz piebremzēt attīstību, izraisīja zaudējumu šķēres palielināšanos, augot apjomiem.

«Tā var darīt, ja ir dziļas kabatas un lieli finanšu resursi, bet, kā pierādīja prakse, tas tā nebija. Šī gada pirmie seši mēneši skaidri parāda, ka daudzos rādītājos ir panākta pozitīva dinamika attiecībā pret pagājušā gada pirmajiem sešiem mēnešiem. Šogad tiek plānoti ievērojami mazāki zaudējumi nekā pērn, airBaltic ir guvusi peļņu jūlijā, prognozes liecina, ka labi rādītāji būs arī augustā. Domāju, ka tas ļoti nepatīk nelabvēļiem un tiem cilvēkiem, kuri iepriekš airBaltic ir zaudējuši naudu,» skaidroja Krastiņš.

Viņš piebilda, ka šādai pietiekami lielai kompānijai un tik sarežģītā tirgus situācijā pēc biznesa plāna iespēja demonstrēt zināmus panākumus būs nākamā gada otrajā pusē, līdz ar to pārdošanas process, kura pirmais solis bija sludinājums Financial Times, varētu turpināties vismaz kādus divus gadus. Ja parasti darījumi notiek aptuveni gada laikā, tad airBaltic gadījumā divi gadi būtu pilnīgi normāli, uzsvēra Krastiņš.

«Jāspēj atrast tāds ilgtspējīgs partneris, ar kuru kopā nopietni attīstīt aviācijas nozari, bet tas nenotiek tik ātri. Nedrīkst ķert pirmo, kas pagadās, taču kompānijas nelabvēļi mēģina radīt spiedienu, lai pārdošana notiktu pēc iespējas ātrāk,» tā Krastiņš.

Jautāts, vai, uzlabojoties airBaltic finanšu un tirgus pozīcijām, investoru būs iespējams atrast ātrāk un kompāniju pārdot dārgāk, Krastiņš norādīja, ka patlaban ar katru mēnesi airBaltic vērtība pieaug.

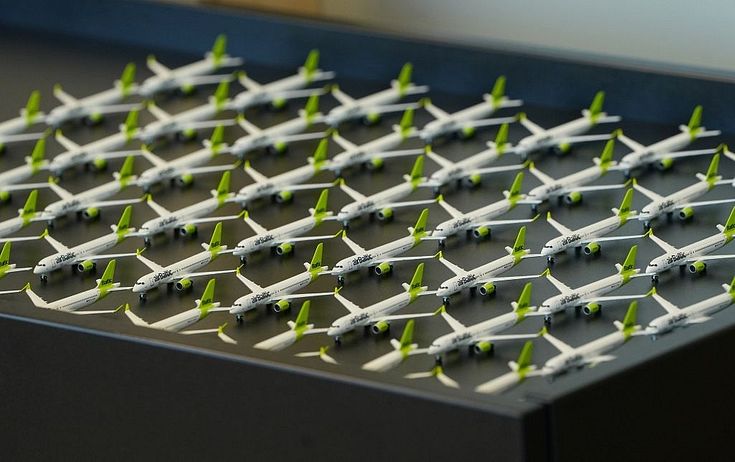

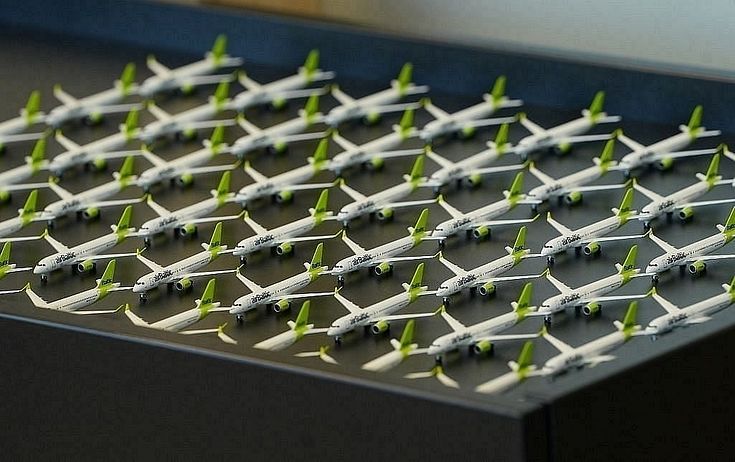

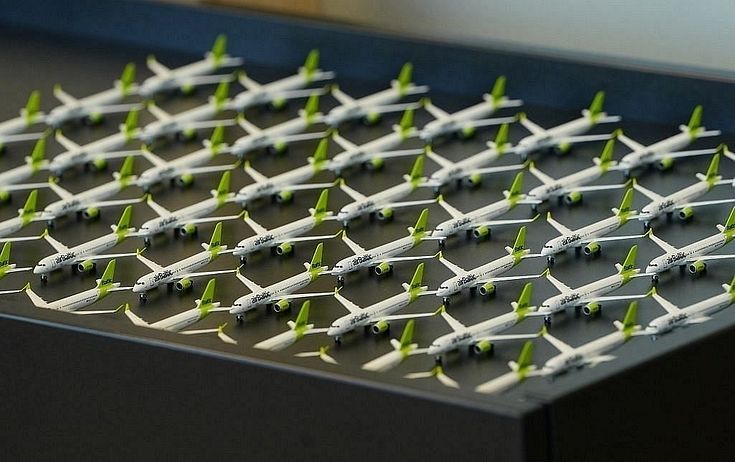

«Latvijas potenciālā iestāšanās eirozonā, Rīga kā Eiropas kultūras galvaspilsēta, Latvijas Eiropas Savienības prezidentūra nākotnē ģenerēs potenciālu tūristu skaita pieaugumu, līdz ar to airBaltic ir izdevīgās pozīcijās, lai no tā gūtu savu labumu. airBaltic vērtību cels arī tas, ka 2015.gadā uzņēmuma gaisa flotē parādīsies jaunas lidmašīnas. Līdzko par nodomiem iegādāties tādu pašu modeļu lidmašīnas paziņos arī vairākas lielās aviokompānijas, mainīsies skats uz airBaltic kā vienu no pirmajiem šajā rindā,» skaidroja Krastiņš.

Jautāts, kāda patlaban ir airBaltic vērtība un līdz kādai vērtībai tā varētu pieaugt, Krastiņš norādīja, ka kaut kādu summu saukšana būtu spekulācijas.

«Kompānijas vērtību pamatu pamatos nosaka kompānijas pelnīšanas ilgtspēja. Parasti investori skatās uz peļņu pirms nodokļu nomaksas, procentu atskaitījumiem un amortizācijas jeb EBITDA un tad ir noteikti reizinātāji, kas ir atkarīgi no industrijas pelnītspējas normām un citiem apstākļiem. Turklāt tas ir tikai viens no skatpunktiem. Būtisks ir arī kompānijas apgrozījums, zīmols, airBaltic gadījumā arī lidojumu tīkls, divpusējie starpvalstu līgumi par lidojumiem ārpus Eiropas Savienības. Vērtējot visus šos faktorus, veidotos airBaltic vērtība,» skaidroja Krastiņš.

Kompānijai stabilizējoties un 2014.gadā saskaņā ar biznesa plānu sasniedzot pelnītspēju, airBaltic vērtība būs ievērojami augstāka un droši vien augstākā, kāda jebkad ir bijusi kompānijas pastāvēšanas vēsturē, uzskata Krastiņš.

«SAS laikos airBaltic bija mazs un pelnošs uzņēmums, taču bez jebkādas patstāvīgas stratēģijas. Tagad airBaltic ir patstāvīga un Baltijā spēcīga kompānija un, stabilizējot finanšu situāciju, vērtība būs ievērojami lielāka. Domāju, ka 2014.gadā Latvijas vērtīgāko uzņēmumu topā airBaltic jau atradīsies topa augšgalā,» piebilda Krastiņš.

Jau ziņots, ka Latvijas Satiksmes ministrija 27.augustā laikraksta Financial Times Eiropas un Lielbritānijas izdevumos publicējusi sludinājumu, piedāvājot potenciālajiem investoriem līdz 1.novembrim izteikt piedāvājumus par airBaltic akciju iegādi.

Latvijas valdība investoriem piedāvā iegādāties aviokompānijā airBaltic līdz 50% mīnus vienu akciju.

airBaltic ir akciju sabiedrība, kas dibināta 1995.gadā. Galvenais akcionārs ir Latvijas valsts ar 99,8% akciju. airBaltic flotē ir 34 lidmašīnas - sešas Boeing 737-500, astoņas Boeing 737-300, divas Boeing 757-200, desmit Fokker 50 un astoņas Bombardier Q400Next Gen.