Lai gan dažbrīd šķiet, ka finanšu krīze pasaulē un Latvijā piedzīvota samērā nesen, patiesībā pagājuši jau vairāk nekā desmit gadi, kopš vienas investīciju bankas bankrots izsauca lavīnveida sabrukumu un finansējuma apsīkšanu globālajos finanšu tirgos un arī Latvijā valdība bija spiesta lūgt Starptautiskā valūtas fonda (SVF) palīdzību.

Jāatzīst, ka palīdzības lūgšana SVF vienmēr ir valsts prestižam diezgan neglaimojoša un neko labu neliecina par valsts spēju īstenot saprātīgu ekonomisko politiku. Skaidrs, ka nevienam negribētos vēlreiz nonākt līdzīgā situācijā. Tāpēc varbūt nav pārsteidzoši, ka, par spīti salīdzinoši sekmīgai valsts ekonomikas attīstībai pēdējos gados, arvien biežāk dzirdam runas par melniem mākoņiem pie Latvijas tautsaimniecības debesīm, krīzes nenovēršamību utt.

Ekonomikas prognozēšana ir diezgan nepateicīga nodarbošanās – ekonomists Pauls Samuelsons savulaik ironizēja, ka tirgus dalībnieki biržā ir sekmīgi paredzējuši deviņas no pēdējām piecām recesijām. Savukārt krīzes gaidīšana un prognozēšana būtībā ir samērā neproduktīva nodarbošanās – ja krīzes varētu precīzi prognozēt un paredzēt, tad ikviens tām varētu laicīgi gatavoties, novēršot šo krīžu izraisošās darbības, līdz ar to krīzes nemaz neiestātos.

Varētu vaicāt – vai tad ir slikti, līdzīgi kā Paula Samuelsona aprakstītajā gadījumā, gatavoties krīzēm, kas nemaz neiestājas? Jā, šādai uzvedībai ir arī izmaksas, piemēram, ja krīzes priekšnojautās iedzīvotāji pastiprināti un masveidā ierobežo savus tēriņus, mazinās ekonomiskā aktivitāte un nodarbinātība. Sliktākajā gadījumā, ja krīzes gaidas ir tik spēcīgas, ka liek mainīt tērēšanas un krāšanas paradumus ļoti strauji, pietiek ar šīm gaidām vien, lai tik tiešām izsauktu ekonomisko krīzi, kas citādi nemaz nebūtu notikusi.

Tāpēc patiesībā daudz vērtīgāk par centieniem uzminēt, kad tieši iestāsies krīze un cik dziļa tā būs, ir novērtēt savu/valsts ekonomikas spēju un gatavību sagaidīt un pārdzīvot periodu, kurā ekonomiskā izaugsme un ienākumu kāpums, iespējams, nebūs tik straujš, cik mēs pēdējos gados esam pieraduši. Jo neviens nav atcēlis likumu, ka ekonomika attīstās cikliski un ekonomiskās izaugsmes posmus nomaina atslābums vai pat lejupslīde. Tikai pie veiksmīgas saimniekošanas un ekonomiskās politikas šie ekonomiskie cikli ir samērā līdzsvaroti. Ja pārvaldība ir vāja, ekonomikas attīstības cikli ir kā amerikāņu kalniņi.

Kas liek domāt, ka nākotnē mūs gaida ne tik strauja izaugsme kā līdz šim? Pašreizējā situācija neko tādu neliecina, tieši pretēji – dati par ekonomikas izaugsmi turpina iepriecināt: iekšzemes kopprodukta (IKP) pieaugums aizvadītajā gadā ar 5% izaugsmes tempu ievērojami pārspēja sākotnējās prognozes, algu pieaugums pērn bijis straujākais pēckrīzes periodā, bezdarba līmenis turpina samazināties jau devīto gadu pēc kārtas. Tomēr tieši šajā brīdī, kad šķiet, ka viss ir brīnišķīgi, tiek ielikti pamati izaugsmes sabremzējumam nākotnē.

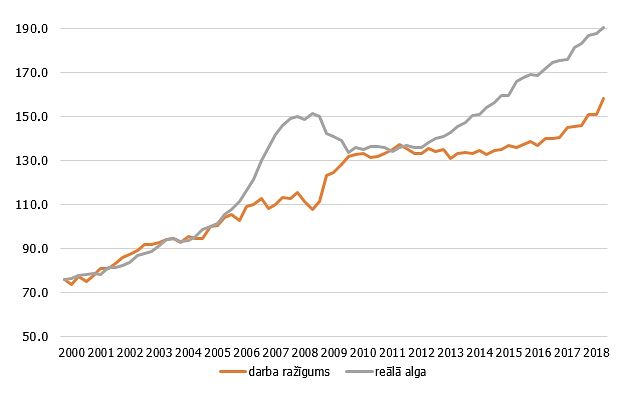

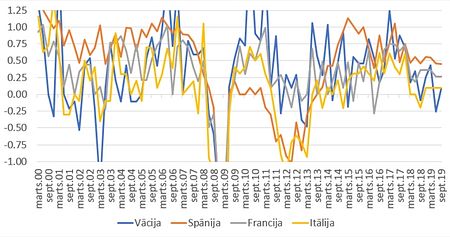

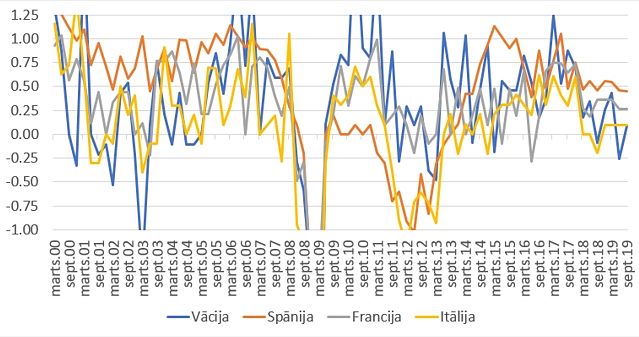

Pirmkārt, vienlaikus ar prieku par straujo atalgojuma kāpumu jāatzīmē, ka darba ražīgums jau labu brīdi atpaliek no algu pieauguma (1. attēls). Šāda situācija nevar turpināties ilgstoši, jo laika gaitā vai nu mazinās uzņēmumu rentabilitāte un līdz ar to investīcijas, vai arī mazinās Latvijas uzņēmumu konkurētspēja globālajos tirgos, līdz ar to bremzējas arī eksports. Jebkurā gadījumā tautsaimniecības izaugsme samazinās. Otrkārt, Latvijas izaugsme lielā mērā ir saistīta ar visas Eiropas kopējās izaugsmes tempiem. Vēsturiski gandrīz vienmēr, bremzējoties izaugsmei Eiropā, arī Latvijā ekonomiskās aktivitātes pieauguma tempi ir mazinājušies (2. attēls). Tāpēc šobrīd novērojamā Eiropas ekonomikas atdzišana, visticamāk, atstās sekas arī Latvijā.

Turklāt arī tuvākās nākotnes perspektīvas Eiropā nav sevišķi labvēlīgas: saskaņā ar jaunākajām Eiropas Centrālās bankas (ECB) prognozēm, šogad eiro zonas izaugsme var sasniegt tikai 1.1% (iepriekš prognozēto 1,7% vietā). Turklāt jāņem vērā arī ārējai tirdzniecībai nelabvēlīgais fons, kas saistīts ar Brexit, ASV un Ķīnas diskusijām par savstarpējo tirdzniecību, kā arī Ķīnas ekonomikas bremzēšanos, kas atstāj būtisku ietekmi uz visu globālo tirdzniecību. Šādos apstākļos tiešām būtu vēsturiski nepieredzēts notikums, ja Latvijai izdotos arī šogad un nākamajos gados noturēt pašreiz sasniegtos 5% izaugsmes tempus.

Tātad, vai ir pamats bažām? Tas atkarīgs no tā, cik strukturāli «veselīga» šobrīd ir Latvijas tautsaimniecība, kā arī no ekonomiskās politikas spējām reaģēt uz ekonomikas bremzēšanos.

Monetārā politika – atbalstoša

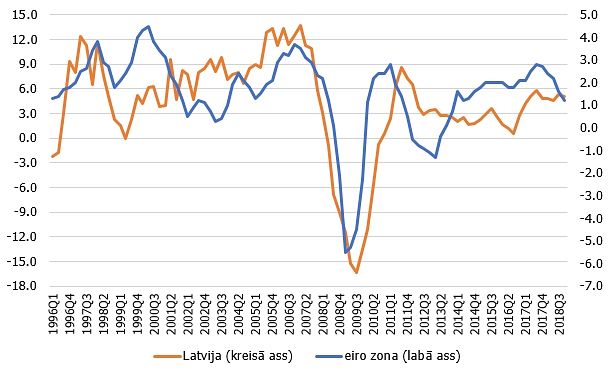

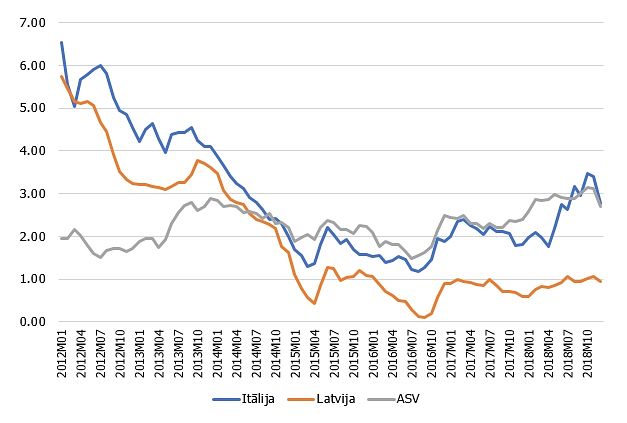

Sāksim ar monetāro politiku. Kopš 2014. gada monetārā politika Latvijā tiek īstenota, balstoties uz un ņemot vērā visas eiro zonas kopējo ekonomisko situāciju. Līdz ar to monetārajai politikai būtu problemātiski reaģēt uz ekonomikas bremzēšanos, ja tā notiktu tikai Latvijā, bet ne pārējā Eiropā. Tomēr, kā jau iepriekš minēts, šobrīd ekonomika vairāk bremzējas tieši Eiropā, līdz ar to arī monetārās politikas veidotājiem ir iespējas aktīvi reaģēt, lai bremzēšanās nebūtu pārāk strauja. Tā, ņemot vērā zemākas izaugsmes un inflācijas prognozes, 7. martā ECB Padome lēma par papildu ilgtermiņa finansējuma piešķiršanu bankām, kā arī paziņoja apņemšanos saglabāt procentu likmes esošajā līmenī ilgāku laiku, t.i., vismaz līdz šī gada beigām (iepriekš – līdz šī gada vasaras beigām).

Reaģējot uz šo paziņojumu, arī finanšu tirgus dalībnieki uz leju pārskatīja savas prognozes par nākotnē gaidāmo procentu likmju līmeni, un saskaņā ar pašreizējām prognozēm nozīmīgs naudas tirgus likmju kāpums gaidāms vien 2020. gada vidū (3. attēls). Ņemot vērā, ka arī vidēja termiņa naudas tirgus indeksi ir saistīti ar tirgus dalībnieku nākotnes gaidām par īstermiņa naudas tirgus likmēm, varam sagaidīt, ka arī tie ilgāku laiku saglabāsies esošajos līmeņos, tajā skaitā – arī trīs mēnešu naudas tirgus likmes, uz kurām savukārt balstās vairums Latvijā izsniegto kredītu likmju. Tās ir labas ziņas arī Latvijas kredītņēmējiem, jo zemākas procentu likmes ilgāku periodu nozīmē mazākus tēriņu kredītu atmaksai, tātad vairāk naudas citiem tēriņiem. Tas veicina tautsaimniecības izaugsmi un palīdz mīkstināt ekonomikas bremzēšanos. Ņemot vērā, ka šobrīd Latvijā rezidentiem ir izsniegti kredīti eiro vairāk nekā 12 miljardu eiro apmērā, katra naudas tirgus likmju kāpuma atlikšana par 25 bāzes punktiem (t.i., ceturto daļu procenta) rada papildu ietaupījumu/stimulu tautsaimniecībai ap 30 miljoniem eiro gadā.

Jāsecina, ka monetārās politikas reakcija uz lēnāku ekonomikas izaugsmi Eiropā būs ar labvēlīgu ietekmi arī Latvijā un ļaus mazināt gaidāmās ekonomiskās sabremzēšanās nelabvēlīgo ietekmi. Tāpēc nevajadzētu būt bažām par monetārās politikas spēju palīdzēt ekonomikai atdzišanas posmā. Drīzāk pretēji – ja tiešām Latvijas tautsaimniecība turpina attīstīties ar 5% un augstākiem izaugsmes tempiem, būtu jāsāk bažīties, vai kopējā monetārā politika nav pārāk stimulējoša Latvijas apstākļiem.

Fiskālā politika – labāk piemērota ekonomikas cikliskumam

Arī runājot par fiskālo politiku, jāņem vērā, ka līdzšinējās fiskālā ietvara reformas Eiropas Savienības (ES) mērogā (t.sk. arī Latvijā) ir veiktas ar mērķi padarīt fiskālo politiku daudz labāk spējīgu reaģēt uz ekonomikas cikliskumu, tajā skaitā – ekonomikas bremzēšanos. Latvijas un citu ES dalībvalstu valsts budžeta mērķis jau vairākus gadus tiek noteikts strukturālā izteiksmē, tas ir, ņemot vērā valsts ekonomikas ciklisko stāvokli. Šāda pieeja nodrošina, ka, ekonomikas attīstības tempiem bremzējoties, faktiski pieļaujamais budžeta deficīts automātiski palielinās, nemainoties pašam strukturālajam mērķim.

Piemēram, izmantojot ekonometriski novērtējamas sakarības starp ekonomiskās aktivitātes ietekmi uz valsts budžeta tēriņiem, var izdarīt aptuvenu novērtējumu: ja šobrīd 2019. gadam pie plānotās 3% ekonomikas izaugsmes budžeta deficīts ir plānots ap 1% no IKP, tad, izaugsmei samazinoties līdz 2%, pieļaujamais budžeta deficīts var palielināties līdz 1.2% no IKP, pie 1% izaugsmes budžeta deficīts var sasniegt 1.5% no IKP, bet, ja izaugsme apstājas pilnībā, deficīts var sasniegt 1.7% no IKP, utt. Rēķinot ekonomikā papildu ieplūstošas naudas izteiksmē, starpība starp scenārijiem pie 3% un 1% ekonomikas izaugsmes ir papildu stimuls aptuveni 150 miljonu eiro apmērā un pie negatīvākiem ekonomiskās attīstības scenārijiem – vēl lielāks.

Protams, šāda automātiska fiskālā politika darbojas, ja ir iespējams ekonomiskās bremzēšanās rezultātā radušos papildu budžeta deficītu atbilstoši finansēt. 2008. – 2009. gadā Latvijā tas nebija iespējams, un valdībai nācās rīkoties tieši otrādi – ekonomiskās lejupslīdes apstākļos budžeta deficītu mazināt. Tas ir pretēji pretcikliskas ekonomiskās politikas būtībai, bet, ja nav pieejami finansējuma avoti, tad citas izejas vienkārši nav.

Šobrīd tomēr esam pilnīgi citā situācijā, salīdzinot ar 2008. - 2009. gadu, lielā mērā – pateicoties Eirosistēmas īstenotajai stimulējošai monetārai politikai. Eiro zonas tautsaimniecībā ievadītais lielais naudas apjoms devis divus galvenos efektus. Pirmkārt, ļoti būtiski kritušās valdības vērtspapīru likmes (t.i., cena, kuru valdība maksā par budžeta deficīta finansēšanu). Pat Itālijai, neskatoties uz augsto valdības parāda līmeni, šobrīd ir iespējas finansēt budžeta deficītu par ilgtermiņa likmēm, kas ir līdzvērtīgas ASV valdības vērtspapīru likmēm, lai gan situācija ar valdības parāda ilgtspēju ASV ir neapšaubāmi labāka. Šāda situācija ļoti skaidri apliecina monetārās politikas spēju (uz laiku) panākt likmes, kas ir būtiski zem normāla tirgus līmeņa. Tas šobrīd ļauj valdībām daudz vieglāk finansēt budžeta deficītus, salīdzinot ar apstākļiem, kad monetārā politika ir mazāk ekspansīva. Arī Latvijā kopš 2015. gada valdība var aizņemties naudu budžeta deficīta segšanai uz vēsturiski izdevīgākajiem nosacījumiem valsts pastāvēšanas vēsturē.

Otrkārt, šobrīd banku rīcībā ir ārkārtīgi daudz brīvas naudas, kuru īsti nav, kur likt. Labākajā gadījumā brīvā nauda būtu izmantojama kreditēšanai, bet arī valdību vērtspapīru uzpirkšana ir izdevīgs bizness, it sevišķi, ja daļu no šiem vērtspapīriem var tālāk pārdot centrālajai bankai. Saskaņā ar ECB stratēģiju eiro zonas centrālās bankas turpinās pirkt valdību vērtspapīrus līdzvērtīgā apjomā tiem vērtspapīriem, kuriem iestājas dzēšanas termiņš, vēl ilgu laiku pēc 2019. gada beigām. Līdz ar to pieprasījums pēc valdības vērtspapīriem arī pārskatāmā nākotnē sagaidāms tikpat spēcīgs kā šobrīd. Arī Latvijā, kur banku kontos šobrīd stāv 4-5 miljardi eiro «liekas» naudas, par pieprasījuma trūkumu valdības vērtspapīru izsolēs tuvākajā nākotnē, visticamāk, nebūs jāsūdzas.

Tādējādi monetārā politika šobrīd ne tikai efektīvi kalpo kā ekonomikas stabilizācijas instruments, bet ļauj arī fiskālajai politikai darboties kā efektīvam stabilizācijas instrumentam. Tomēr jāatceras, ka pašreizējā situācija neturpināsies mūžīgi un zemo procentu laikmets kādreiz beigsies, bet papildu izdevumi, ja vien tie nav pārejoši, būs jāfinansē jebkurā gadījumā, arī pie augstākām likmēm. Līdz ar to pašreizējie labvēlīgie apstākļi valdības vērtspapīru tirgū noteikti nav jāuztver kā zaļā gaisma budžeta tēriņu palielināšanai, taču, ekonomikai sabremzējoties, papildu budžeta deficīta finansēšana valdībai šobrīd diez vai var radīt būtiskas problēmas.

«Drošības spilvens» jāveido lielāks

Visbeidzot, nesabalansētība tautsaimniecībā ir svarīgs faktors, kas jebkuru, pat visparastāko ekonomikas ciklisko sabremzējumu var pārvērst nopietnā krīzē. Kā atceramies, 2008. gadā pie vienādiem ārējiem faktoriem Latvijā iestājās nopietna krīze, kamēr citur krīzes apmērs bija mazāks vai tās nebija vispār. Galvenais iemesls tam bija Latvijas (gan iedzīvotāju, gan valdības) pārāk lielā vēlme dzīvot uz parāda. Tā rezultāts bija gan ārējā (liels ārējās tirdzniecības deficīts), gan iekšējā (augsta inflācija) nesabalansētība. Šobrīd par tāda apjoma nesabalansētību tautsaimniecībā runāt nav pamata – tekošā konta deficīts 2018. gadā bija tikai 1% no IKP (iepretim vairāk nekā 20% no IKP pirms 2008. gada krīzes), kamēr inflācija 2018. gada beigās bija tikai 2.6% (salīdzinājumam: 2008. gada vidū tā bija ap 18%). Līdz ar to var teikt, ka objektīva pamata dziļai ekonomiskai krīzei Latvijā šobrīd nav.

Tomēr, kā jau iepriekš minēju, ne vienmēr krīzēm ir nepieciešams objektīvs pamats. Tās var rasties arī pašas no sevis, ja iedzīvotāji masveidā un strauji maina uzkrāšanas un tērēšanas paradumus. No ekonomiskās loģikas viedokļa šāda rīcība neapšaubāmi nav racionāla – tā tieši vairo krīzes iestāšanās varbūtību un padziļina krīzes dziļumu. Te gan Latvija nav nekāds izņēmums – arī citur iedzīvotāji «labajos» laikos pastiprināti tērē un «sliktajos» laikos pastiprināti uzkrāj, tādējādi palielinot ekonomikas ciklu svārstības[10]. Tomēr svarīgs ir uzkrājumu līmenis: jo lielāks ir uzkrātais «drošības spilvens", jo mazāku uztraukumu rada cikliskais ekonomikas bremzēšanās posms, un līdz ar to arī mazāka ir vēlme pēdējā brīdī kaut ko «darīt lietas labā» (bieži tikai pasliktinot situāciju makroekonomiskajā līmenī).

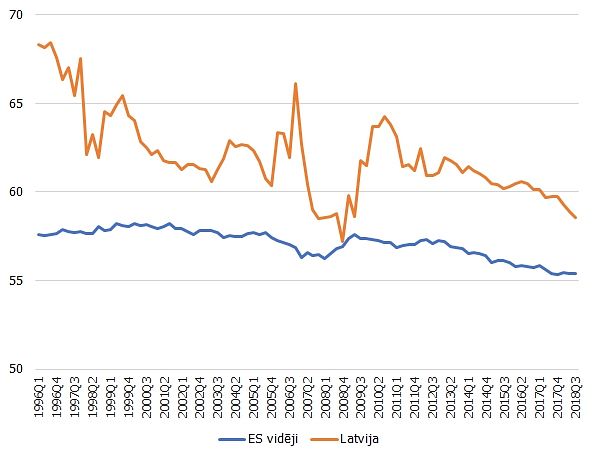

5. attēlā redzams privātā sektora (mājsaimniecību un uzņēmumu, bez valdības) patēriņš, izteikts procentos no kopējiem ienākumiem. Pagājušā gadsimta 90. gadu beigās gandrīz visi privātā sektora ienākumi tika iztērēti, uzkrājumiem atstājot pavisam nedaudz, – toreizējais ienākumu līmenis nedeva daudz iespēju uzkrāt. Tālākajos gados patēriņš pret ienākumiem pakāpeniski samazinājās, bet uzkrājumi – pieauga. Pirmskrīzes un krīzes gados redzama izteikti procikliska rīcība – no 2004. līdz 2007. gada vidum, par spīti straujajam ienākumu kāpumam, vēlme tērēt gandrīz atgriezās 90. gadu beigu līmenī, bet, iestājoties krīzei, patēriņš strauji samazinājās un uzkrājumi pieauga. Ekonomiskajam kritumam apstājoties un pieaugot pārliecībai, ka sliktākais jau ir aiz muguras, patēriņš strauji pieauga, acīmredzot cenšoties atgūt krīzes laikā nokavēto. Kopš tā laika tieksme tērēt savus ienākumus Latvijā ir pakāpeniski mazinājusies un uzkrājumi ir pieauguši – tas ir pozitīvi. Tomēr vēl joprojām no katra nopelnītā eiro Latvijā iedzīvotāji (un uzņēmumi) uzkrāj mazāk, bet tērē vairāk nekā vidēji Eiropā. Līdz ar to «drošības spilvens», kas palīdzētu sekmīgāk pārvarēt zemākas ekonomiskās izaugsmes posmu, Latvijā ir krietni mazāks.

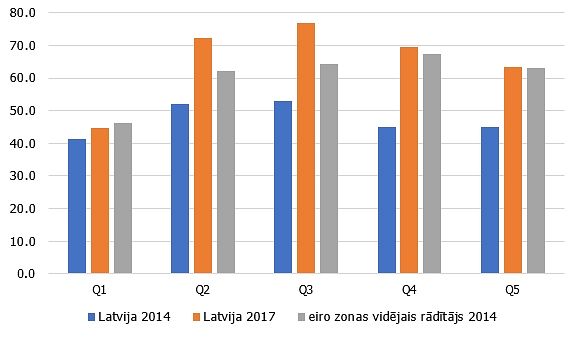

Interesants ir jautājums – vai tiešām cilvēki neko nav mācījušies no 2008. gada krīzes? Daļēji atbildi sniedz Latvijas Bankas veiktās mājsaimniecību aptaujas rezultāti. Piemēram, ir diezgan pārsteidzoši redzēt, ka 2014. gada aptaujā to mājsaimniecību skaits, kas norādījušas uz vajadzību uzkrāt neparedzētiem gadījumiem, ir krietni mazāks nekā vidēji citur Eiropā – ņemot vērā, ka Latvija kā maza un atvērta ekonomika ir daudz vairāk pakļauta dažādiem ārējiem (un neparedzētiem) faktoriem, šai proporcijai, loģiski domājot, būtu jābūt pretējai. Turklāt nav pamatots apgalvojums, ka mājsaimniecības Latvijā nevar uzkrāt, jo ienākumu līmenis ir zemāks nekā citur Eiropā – pat iedzīvotāji ar augstākajiem ienākumiem (5. kvintile) Latvijā uzkrāj salīdzinoši mazāk nekā iedzīvotāji ar zemāko ienākumu līmeni Eiropā (1. kvintile). Acīmredzot šādai vieglprātīgai attieksmei pret uzkrājumu veidošanu nav tiešas saistības ar iedzīvotāju ienākumu līmeni, bet drīzāk – lielas sabiedrības daļas vēlmi dzīvot «šeit un tagad», sevišķi nedomājot par nākotni.

Šajā ziņā nenoliedzami pozitīvi, ka jau 2017. gada aptaujā Latvijā būtiski audzis mājsaimniecību skaits, kas uzskata, ka uzkrājumu veidošana neparedzētiem gadījumiem ir svarīga, un šobrīd sasniedz vai pat pārsniedz Eiropas vidējo līmeni. Tā tam būtu jābūt saskaņā ar ekonomisko loģiku.

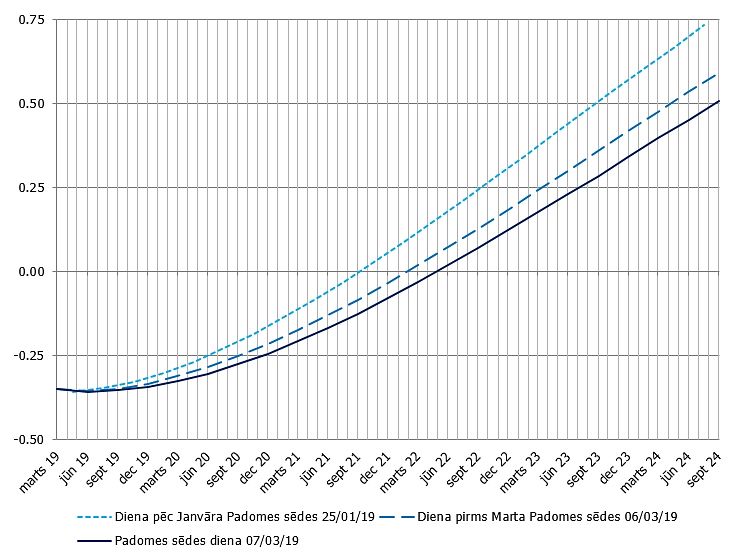

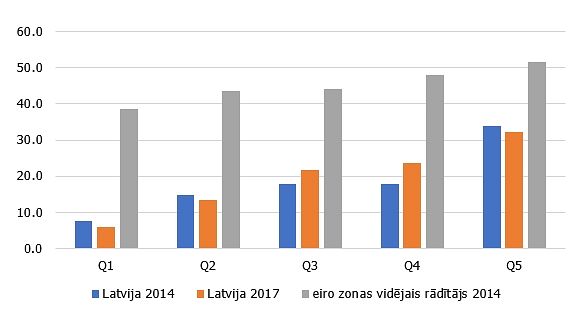

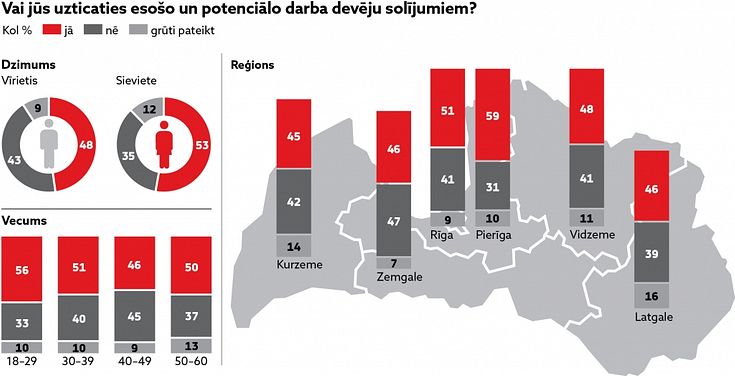

Tomēr, skatoties ne tikai uz vārdiem (cik labi būtu uzkrāt), bet gan uz darbiem (cik daudz faktiski tiek uzkrāts), t.i., analizējot, cik daudz mājsaimniecībām ikdienā izdevumi ir mazāki nekā ienākumi un kuras faktiski var veidot nozīmīgus uzkrājumus, atklājas, ka situācija kopš 2014. gada nav būtiski mainījusies (7. attēls). Joprojām to mājsaimniecību skaits, kas regulāri veido uzkrājumus, Latvijā ir gandrīz divas reizes mazāks nekā vidēji Eiropā. Turklāt arī bagātākās Latvijas mājsaimniecības uzkrājumus veido daudz kūtrāk nekā Eiropas nabadzīgākās mājsaimniecības. Līdz ar to nākas secināt, ka, par spīti augošajai pārliecībai, ka adekvāta «drošības spilvena» veidošana ir svarīga, reālajos darbos Latvijas iedzīvotājiem joprojām vairāk patīk naudu tērēt, nevis uzkrāt. Kamēr vēlme «dzīvot šodienai» būtiski nemainīsies, arī Latvijas tautsaimniecībā kopumā turpinās svārstīties vairāk, nekā tas būtu nepieciešams.

Secinājumi

Prognozēt krīzes ir nepateicīga, zināmā mērā pat bezjēdzīga nodarbošanās. Līdz ar to no precīzu prognožu izteikšanas atturēšos. Tas, ko ir iespējams apgalvot, – ar daudz lielāku statistisko varbūtību Latvijas tautsaimniecību nākamajos gados sagaida ekonomiskās izaugsmes cikliskās bremzēšanās posms, nevis krīze. Šajā posmā Latvijas tautsaimniecība ieiet ar daudz mazāku ārējo un iekšējo nelīdzsvarotību. Turklāt šoreiz, pateicoties nepieredzēti ekspansīvai monetārai politikai, vēsturiski zemās procentu likmes palīdzēs mazināt ekonomiskās bremzēšanās negatīvo efektu. Arī fiskālā politika, lielā mērā pateicoties zemajām procentu likmēm, spēs darboties, lai šo ekonomikas cikla posmu padarītu pēc iespējas mērenāku.

Tomēr, raugoties nākotnē, būtu ļoti slikta ideja domāt, ka šāda super ekspansīva monetārā politika palīdzēs vienmēr. Lai spētu pārvarēt nākamos ekonomiskās lejupslīdes posmus, Latvijā nepieciešams lielāks uzkrājumu «drošības spilvens». Tas ir jāveido gan valdībai, gan arī pašiem iedzīvotājiem. Bez «drošības spilvena» Latvijas tautsaimniecība nākotnē neizbēgami turpinās braukāt pa amerikāņu kalniņiem, un katram ekonomikas bremzēšanās periodam būs daudz lielāka iespēja izsaukt krīzi nekā citviet Eiropā.

#1/7

1. attēls. Reālās algas un darba ražīguma indeksi (2005. gada 1. cet. = 100)

#2/7

2. attēls. Reālā IKP izaugsme (% pret iepriekšējā gada atbilstošo periodu)

#3/7

3. attēls. Naudas tirgus likmju nākotnes gaidas dažādos ECB padomes sēžu datumos

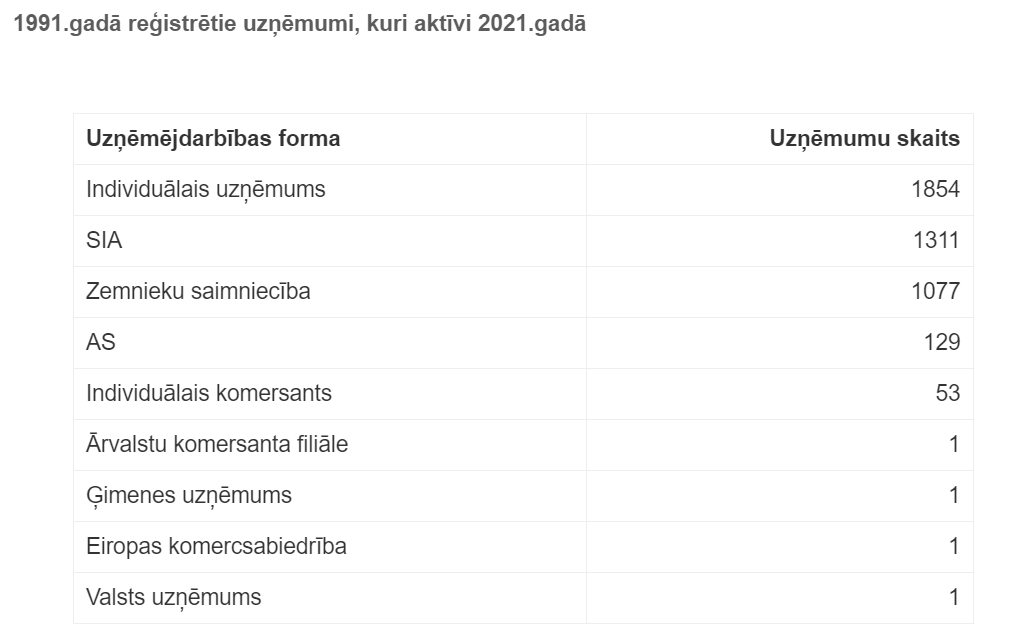

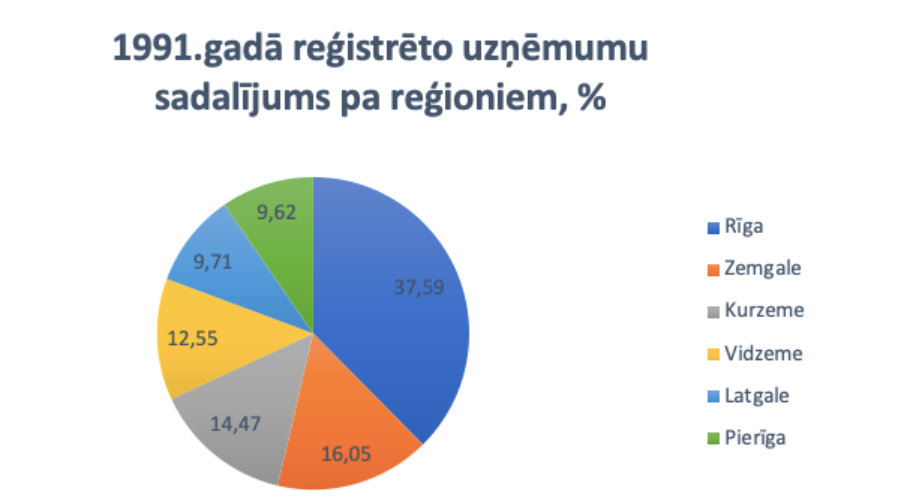

#6/7

6. attēls. Mājsaimniecību īpatsvars katrā ienākumu kvintilē, kas veido uzkrājumus neparedzētiem gadījumiem (% no visām mājsaimniecībām attiecīgajā kvintilē)