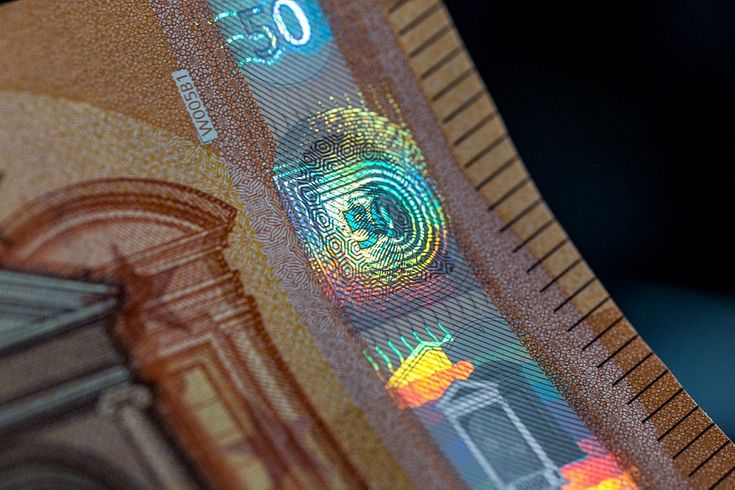

Kredītu izmaksas gan mājsaimniecībām, gan uzņēmumiem pieaugušas un, visticamāk, vēl augs, tomēr atšķirībā no pārējās Eiropas Baltijas iedzīvotājiem, Latvijas jo īpaši, tās kļūst kritiskas.

Ja nefinanšu sabiedrībām un mājsaimniecībām kredītprocentu likmju atšķirība no eirozonas vidējā 2022. gada decembrī ir aptuveni 1,5 procentpunkti, tad ilgtermiņa kredītu gadījumā tie ir 4,75 procentpunkti.

Pieaugums ietekmē dažādi

Runājot par uzņēmumiem, kredītu cena Latvijā no eirozonas vidējās 2022. gada decembrī atšķīrās par 1,55 procentpunktiem mums par sliktu. Latvijas Bankas ekonomists Andrejs Kurbatskis rakstā Kreditēšana. Vai joprojām vājais posms? norāda, ka uzņēmumu kreditēšanas pieauguma tempi 2022. gada nogalē uzlabojušies, tajā pašā laikā mājsaimniecību kreditēšana bremzējas. Minējums, ka mājsaimniecību gadījumā tas saistīts ar ziemas mēnešos pieaugošo maksājumu slogu un cilvēki neizvēlas vēl papildu riskus, turpretī maksājumu procentu likmes ilgtermiņa kredītos ir pavisam cits stāsts.

Proti, hipotekāro kredītu ņēmēji, visticamāk, nav motivēti papildināt savu portfeli ar vēl kādu citu kredītu. “Kopš 2009. gada iekšzemes kredītu un IKP attiecība sarukusi teju trīs reizes, 2022. gada septembrī veidojot 36%. Pašlaik šis rādītājs ir otrais zemākais starp visām eirozonas valstīm, un Latvijai šajā ziņā noteikti ir izaugsmes potenciāls,” norāda A. Kurbatskis.

Jāteic, ja vērtējam uzņēmumu kreditēšanu iepriekš un šobrīd, tad attiecība pret vidējo eirozonas likmi pēdējo gadu laikā ir daudz labāka. No 2019. gada līdz 2021. gadam kredīta izmaksas Latvijas uzņēmumiem bija konsekventi divas reizes lielākas nekā eirozonā vidēji. Šobrīd attiecība ir būtiski sarukusi. Tajā pašā laikā ir jautājums – vai patiešām būtu jāpriecājas par uzņēmumu kreditēšanas tempa pieaugumu, ja to nediktē likmju pazemināšana? Kā norāda LB ekonomists, “strauju uzņēmuma kredītportfeļa kāpumu lielā mērā nosaka lielāks pieprasījums pēc īstermiņa finansējuma apgrozāmo līdzekļu nodrošināšanai, kā arī būtisks cenu kāpums energoresursiem, kas palielina uzņēmumu izmaksas un rada nepieciešamību aizņemties”. Īsumā - ne viss ir zelts, kas spīd.

Dārgākie - ilgtermiņa kredīti

Ilgtermiņa kredītu sadaļā Latvijas patērētājiem, šķiet, konkurentu Eiropā nav. 2022. gada decembrī Latvijas iedzīvotājam ilgtermiņa kredīts izmaksā 7,87%, tuvākie konkurenti ir lietuvieši ar 7,18%, eiro zonā vidēji – 3,12%.

Visu rakstu lasiet 7.marta žurnālā Dienas Bizness!

ABONĒJIET, lasiet elektroniski vai meklējiet preses tirdzniecības vietās!