Investīciju banka Lehman Brothers sabrukumu piedzīvoja pirms pieciem gadiem, taču «dzīvs» vēl palicis Lēmanu ģimenes «mantojums». Nesen pārdota viena no dibinātāju dēliem - Filipa Lēmana (Philip Lehman) – māja, vēsta Business Insider.

Nams, kas celts 1899. gadā un kura arhitekts ir Džons Dankans (John Dunkan), tika pārdots par 40 miljoniem ASV dolāru. Pircējs netiek atklāts.

Sešstāvu nams atrodas Ņujorkā, starp Piekto un Sesto avēniju. Tās kopējā platība ir 1,8 tūkstoši kvadrātmetru.

Māja tika celta vienam no Lehman Brothers dibinātāja – Emanuēla Lēmana – dēliem Filipam Lēmanam, bet vēlāk tā nonāca dibinātāja mazdēla Roberta Lēmana īpašumā. Kā Filips, tā Roberts esot bijuši filantropi un mākslas mīļotāji, un namā tika izveidota ģimenei piederošo mākslas darbu galerija. Tajā bija atrodami arī Rembratna, de Goija un Renuāra darbi, kas patlaban esot novēlēti Ņujorkas Metropolitēna mākslas muzejam (Metropolitan Museum of Art).

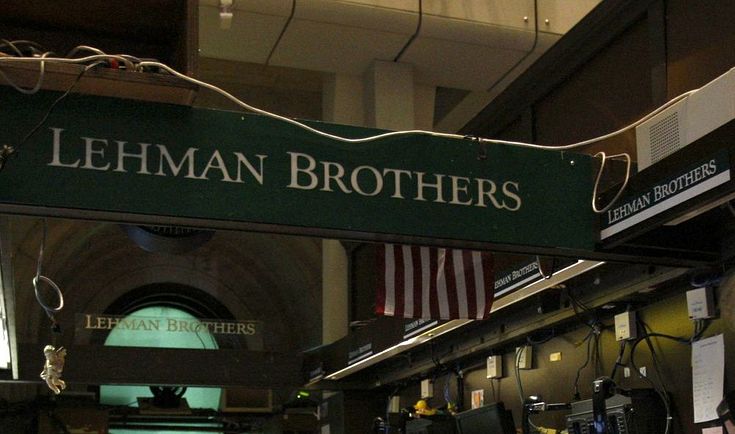

Banka Lehman Brothers iesniedza bankrota pieteikumu 2008. gada 15. septembrī, bet pirms tam tā bija ceturtā lielākā investīciju banka ASV, sevi ļaujot apsteigt vien Goldman Sachs, Morgan Stanley un Merril Lynch. Ar Lehman Brothers bankrotu iezīmē arī pasaules finanšu krīzes sākumu.