Viens no lielākajiem izaicinājumiem tehnoloģiju kompānijām ir neaizmirst par klientu un primāri fokusēties uz viņa vajadzībām, nevis tehnoloģiju, nezaudējot fokusu un savu vīziju.

Tā iesaka Islandē dibinātās finanšu tehnoloģiju kompānijas Meniga mārketinga un biznesa attīstības vadītājs Johans Bragi Fjalldals (Jóhann Bragi Fjalldal). Kompānija galvenokārt sadarbojas ar bankām un piedāvā tām savus risinājumus, ko bankas integrē savos produktos. Šobrīd uzņēmumam ir vairāk nekā 70 klientu dažādās valstīs, tostarp Santander un Commerz- bank. Meniga risinājumi sasniedz 50 miljonus tiešsaistes banku pakalpojumu lietotāju. Līdz šim uzņēmums piesaistījis 34,1 miljonu dolāru investīcijas. J. B. Fjalldals uzskata, ka desmit gadu laikā finanšu pārvaldība kļūs daudz vienkāršāka un to nodrošinās banku un finanšu tehnoloģiju kompāniju sadarbība. Vairāk par izaicinājumiem darbā ar bankām, investīciju piesaisti un mazu valstu uzņēmumu priekšrocībām viņš stāsta intervijā Dienas Biznesam.

Līdzīgi kā Latvija, Islande ir maza valsts, vēl jo vairāk – tā ir sala. Vai tā jaunuzņēmumam ir priekšrocība vai šķērslis, ja runājam par iespēju attīstīties globāli?

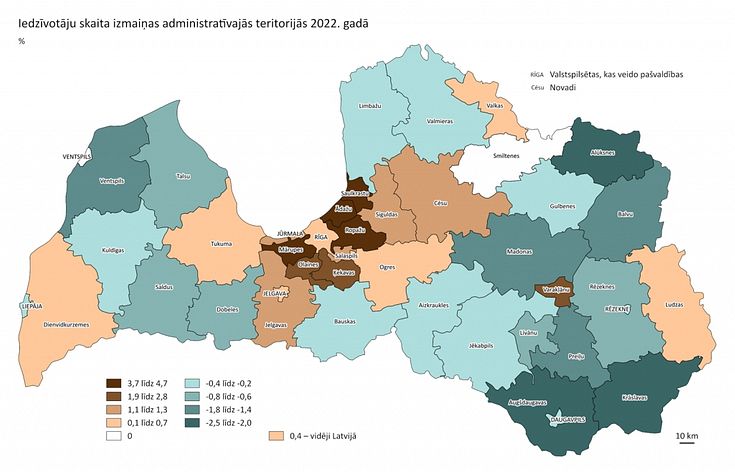

Lai gan ir arī daudz atšķirību, daudzas lietas abām valstīm ir kopīgas. Viena kopīgā lieta ir neliels izmērs. Latvija ir vairākas reizes lielāka, ja runājam par iedzīvotāju skaitu, – Islandē ir 340 tūkstoši cilvēku. Abas ir relatīvi jaunas valstis, vienmēr cīnās par neatkarību. Tām ir līdzīga nesenā vēsture. Un es domāju, ka šīs lietas patiesībā palīdz. Mazā valstī kontaktu tīkls parasti ir mazāks. Islandē visi zina kādu, kurš zina kādu citu. Esmu pārliecināts, ka Latvijā ir tāpat. Tas nozīmē, ka biznesa un attiecību veidošana ir ātrāka. Domāju, ka mazā valstī ir vieglāk kaut ko veidot un testēt, vai tas strādā. Citas valstis ir gana lielas, lai pelnītu turpat. Islandē mūsu bizness nenodrošinātu gana daudz naudas, lai kompānija varētu pastāvēt. Mums jāiet pāri robežām.

Es nezinu, kāda kultūra ir Latvijā, bet Islandē, uzaugot apstākļos, kur vecvecāki un vecāki cīnās par neatkarību, rodas situācija, kur neviens neko neuztver kā pašsaprotamu. Tāpēc cilvēki vienkārši ņem un dara. Ja kaut kas jāpaveic, katrs pats to izdara, nevis prasa kādam citam vai gaida, ka to kāds izdarīs. Jaunuzņēmumu kontekstā tas palīdz.

Kā ar trūkumiem?

Mazs izmērs nozīmē to, ka jādodas ārpusē, lai nopelnītu pienācīgu naudu. Cilvēki nerespektē hierarhiju, tāpēc ir grūtāk augt no maza par lielu. Tie ir divi svarīgākie šķēršļi.

Pirms kāda laika, runājot par finanšu tehnoloģijām un bankām, tika uzskatīts, ka tie ir divi dažādi virzieni un katrs no šiem spēlētājiem vēlas apēst otra pīrādziņu. Tagad biežāk runā par sadarbību. Kāpēc tā notiek?

Tā ir dabiska evolūcija. Meniga vienmēr bijusi kompānija, kas strādā ar bankām, mūsu biznesa modelis vienmēr tāds ir bijis. Tiesa, ir bijušas daudzas izmaiņas, it īpaši pēdējos divos, trijos gados. Daudzi finanšu tehnoloģiju uzņēmumi, kas iepriekš konkurēja ar bankām, tagad sadarbojas, arī bankas tagad ir atvērtākas sadarbībai. Man tā ir dabiska evolūcija. Mentāli finanšu tehnoloģiju industrijā notiek lielas pārmaiņas. Tās notiek jau kādus 15 gadus. Pārpratumi rodas, jo cilvēkiem ir priekšstats, ka lietas notiek ar vienu rokas mājienu. Realitātē tā nav. Domāju, ka industrija lēnām nonāks pie secinājuma, ka, visticamāk, labākais iznākums ir sadarbība. Piemēram, finanšu tehnoloģiju jaunuzņēmumi ir ātri, veikli, veiksmīgi strādā ar lietotāja pieredzi, bet tiem varbūt tik ļoti neuzticas un nav tik plaša mēroga. Turpretī bankām ir mērogs, vēsture, pastāvība un klienti, bet tās nav tik veiklas, līdz šim nav bijušas tik veiksmīgas saistībā ar lietotāja pieredzi. Abas puses saprot, ka ir iespējams sadarboties. Domāju, ka redzēsim, kā finanšu tehnoloģiju uzņēmumi vērtības ķēdē uzņemsies atbildību par vienām daļām un bankas par citām, bet vēl nezinām, kā tas viss izskatīsies. Abām pusēm būs sava loma. Domāju, ka tā ir dabiska izaugsme. Ir diezgan grūti nolemt kļūt par universālo banku un izveidot to no nulles. Pat tādi veiksmīgi startup kā Revolut un Monzo, visticamāk, nebūs bankas, kas visu dara vertikāli integrēti, bet gan veido ekosistēmu.

Vissvarīgākā daļa attīstībā ir tā, ka bankas saprot, ka tām jābūt daļai no ekosistēmas, tās nevar vienkārši to ignorēt. Domāju, ka pēc pieciem līdz desmit gadiem būs tāda situācija, ka cilvēki biežāk izmantos dažādu banku pakalpojumus, izvēloties izdevīgāko no dažādiem finanšu pakalpojumu sniedzējiem, piemēram, hipotekāro kredītu vienā, bet pamatkarti otrā.

Visu interviju Nākamie gadi solās būt interesanti lasiet 7. februāra laikrakstā Dienas Bizness.

Abonē (zvani 67063333) vai lasi laikrakstu Dienas Bizness elektroniski!