Ceturtdien, 1.jūnijā, Latvija starptautiskajos finanšu tirgos vienlaicīgi emitējusi divu dažādu termiņu eiroobligāciju papildu laidienus par kopējo summu 350 miljoni eiro, tādējādi piesaistot visu 2017.gadā plānoto aizņemšanās apjomu starptautiskajos finanšu tirgos.

Par to informē Valsts kase.

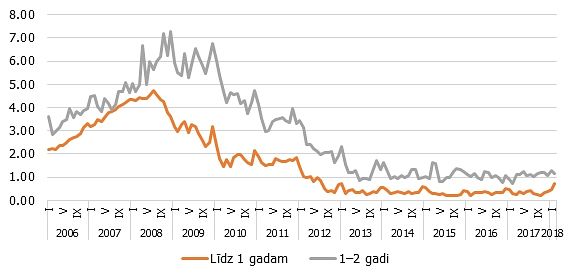

Šajā darījumā tika emitēts papildu laidiens apgrozībā esošajām 10 gadu obligācijām 150 milj. EUR apmērā ar ienesīgumu 0,950% pie iepriekš noteiktās fiksētās procentu (kupona) likmes 0,375% gadā un dzēšanu 2026.gada 7.oktobrī, kā arī papildu laidiens 20 gadu obligācijām 200 milj. EUR apmērā ar ienesīgumu 1,703% pie iepriekš noteiktās fiksētās procentu (kupona) likmes 1,375% gadā un dzēšanu 2036.gada 16.maijā.

Pieprasījums pēc obligācijām 3,3 reizes pārsniedza piedāvājumu. Abos eiroobligāciju papildu laidienos kopā piedalījās vairāk nekā 120 investori no dažādām valstīm, galvenokārt Eiropas (Vācijas, Austrijas, Lielbritānijas un citām valstīm).

Emisijas vadošās bankas bija Deutsche Bank, Goldman Sachs International un Société Générale.