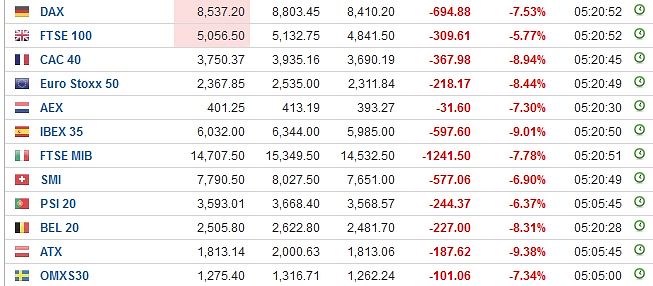

Pasaules lielākajiem finanšu tirgiem šī nedēļa atkal solās būt vētraina. Vadošajos Eiropas akciju tirgos pirmdiena sākās uz ļoti pesimistiskas nots – cenas faktiski uzreiz atradās brīvajā kritienā. Tāpat, ja nenotiks kādi brīnumi, dziļi mīnusos atvērsies ASV akciju tirgus.

Šāds tirgus kritums noticis, pat neskatoties uz ASV Federālo rezervju sistēmas (FRS) ārkārtas paziņojumiem par to, ka iestāde dolāru refinansēšanas likmi apcirpusi uzreiz par procentpunktu līdz nullei. Tāpat tā izlēma palielināt savus obligāciju krājumus par gigantiskiem 700 miljardiem ASV dolāru (jeb - atgriežamies pie dolāru drukāšanas!). Pēdējās dienās faktiski arī visu citu pasaules reģionu ietekmīgākie centrālie baņķieri ziņojuši par avārijas pasaukumiem, lai mēģinātu palīdzēt savām tautsaimniecībām.

Jāteic, ka nosacīti normālākos laikos šādi pasākumi, visticamāk, noteiktu kādu riska aktīvu cenu grīdu. Tiesa gan, šobrīd milzīga neskaidrība saistās ar koronavīrusa un tā izraisītās panikas ietekmi uz ekonomiku. Būtībā tiek apšaubīts, ka šoreiz ar procentiem izdosies apkarot šīs problēmas. Turklāt daudzos gadījumos monetārās politikas noteicēji jau pirms visām koronavīrusa problēmām faktiski joprojām atradās monetārās eksperimentēšanās stadijā.

Šķiet, varētu būtu noticis tas, no kā pirms tam daži baidījās. Centrālajām bankām pēc iepriekšējā finanšu kraha pamatā nav izdevies "normalizēt" savu monetāro politiku, un pienākuši jauni būtiski ekonomikas sarežģījumi. Šīs iestādes visu šo laiku atradušās ekonomikas stimulēšanas stadijā, un, atnākot recesijai, to munīcija, lai šautu pretī jauniem sarežģījumiem, nu izskatās slapja un nepārliecinoša. Jauni eksperimenti, šķiet, tiek būvēti uz vecajiem, un, kā tas galu galā noslēgsies, diez vai kāds var pateikt. Valdot šādam fonam, tirgus dalībnieki nu sākuši apšaubīt šo visu pasākumu kopuma efektivitāti.

Piemēram, ASV investīciju bankas "Goldman Sachs" eksperti pauduši prognozi, ka Standard & Poor's 500 akciju indeksa vērtība trīs mēnešu laikā varētu saukt vēl par 10% (to gan tā var izdarīt arī dažu tirdzniecības sesiju laikā). Savukārt, ja koronavīrusa ietekme uz ekonomiku tomēr būs postošāka, tad S&P 500 indeksa vērtība varot sarukt pat līdz 2 tūkst. punktiem, kas no šā brīža būtu kritums vēl par 26%.

Katrā ziņā koronavīrusa trauksme pilnīgi noteikti ieies finanšu tirgus sliktāko periodu vēsturē. Turklāt pilnīgi oficiāli – šis vīruss nokāvis bulli! Tas nozīmē, ka vēsturē pašam ilgākajam cenu pieauguma periodam jeb tā saucamajam buļļu tirgum pielikts trekns punkts.

Pašlaik uz sarkanās strīpas noliktas aviokompānijas, auto un to detaļu ražotāji, naftas uzņēmumi un tūrisma nozares pārstāvji (protams, ne tikai). Pārskatāmā periodā pasauli droši vien pāršalks ziņas par defoltu vilni šajās nozarēs.

Vēsture rāda, ka gluži vai katras lielākas nedienas ekonomikai ievadījuši un pastiprinājuši notikumi finanšu tirgū, kad visi reizē, mēģinot glābt savu naudu, metas uz izejas pusi. Piemēram, pirms katras ASV recesijas kopš Otrā pasaules kara ir noticis šīs valsts kompāniju peļņas kritums (tas vērojams vēl nav), ko pavada krasa akciju izpārdošana. Ir ekonomisti, kas uzskata, ka akciju cenu kritums samazina kopējo bagātību un negatīvi ietekmē to pašu gan mājsaimniecību, gan uzņēmumu pārliecību par nākotni. Tas savukārt liek tiem samazināt patēriņu un apcirpt investīcijas. Piemēram, ja strauji zaudēta trešdaļa no bagātības, tad diez vai tajā brīdī domāsi par jauna auto iegādi.