Ja kapitāla pieauguma nodoklis tiks piemērots īpašumiem, kuri tiek pārdoti personas maksātnespējas procesā uzreiz pēc šo īpašumu izsoles, tad kredītdevējiem nāksies paaugstināt pirmās iemaksas apmēru no 20% līdz 40% nekustamo īpašumu pircējiem, kuri tos iecerējuši renovēt.

Tāda situācija atklājās Budžeta un finanšu (nodokļu) komisijas Nodokļu politikas apakškomisijas sēdē, skatot kapitāla pieauguma nodokļa problemātiku.

"Fundamentālu problēmu nav, izņemot vienu jomu par topošajiem normatīvu grozījumiem attiecībā uz kapitāla pieauguma nodokļa piemērošanu īpašumiem, kuri tiek pārdoti personas maksātnespējas procesā," skaidroja Finanšu nozares asociācijas juridiskais padomnieks Edgars Pastars.

Viņš norādīja, ka pienākums maksāt kapitāla pieauguma nodokli iestājas cilvēkam, kurš ir maksātnespējīgs un viņam, piemēram, ir divi īpašumi, turklāt tas jāmaksā nevis rezultāta, kāds rodas pēc maksātnespējas procesa, kad ir notikusi norēķināšanās ar pārējiem kreditoriem, bet gan uzreiz pēc šo nekustamo īpašumu pārdošanas. "Tādējādi veidojas situācija, ka personai jāmaksā kapitāla pieauguma nodoklis tur, kur nekāda pieauguma nav un tas notiek no kreditoriem izmaksājamās summas rēķina," skaidroja E. Pastars.

Viņš atzina, ka finanšu ministrija ir gatava diskutēt par to kā šo nodokli piemērot, nevis vai to piemērot. "Minētā problēma visvairāk attiecas uz tiem īpašumiem, kuri iegādes brīdī ir bijuši sliktā stāvoklī un to cena nav bijusi ļoti liela, bet to renovācijā, atjaunošanā ir ieguldītas lielas summas, bet pilnībā iecerētais projekts nav izdevies un fiziskā persona kļūst maksātnespējīga, savukārt nekustamais īpašums jāpārdod izsolē, taču pārdošanas cena nesedz iegādes + atjaunošanā ieguldītās naudas apmērus," skaidro E. Pastars.

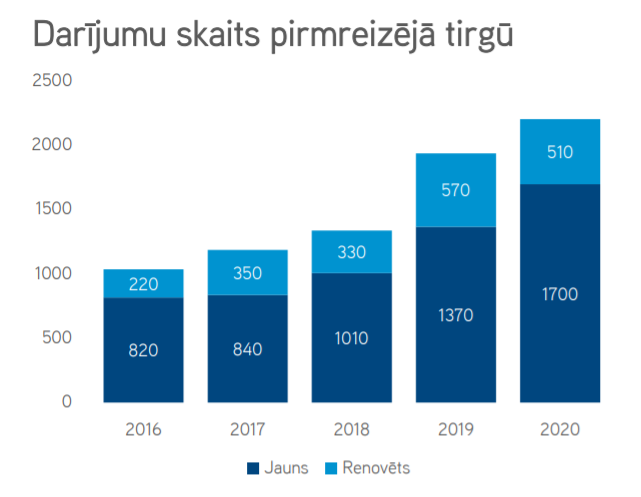

Viņš norāda, ka šāda situācija kreditētājiem liek paaugstināt pirmās iemaksas apmēru no pašreizējiem 20% līdz 40%, tiem potenciālajiem nekustamā īpašuma pircējiem, kuri iecerējusi veikt renovāciju. E. Pastars atzina, ka ka šāda pirmās iemaksas dubultošana faktiski kavēs ēku renovāciju.

"Šaubos, ka no šāda kapitāla pieauguma nodokļa piemērošanas ir kāds ieguvumus, jo atsevišķu gadījumu dēļ nevajadzētu apgrūtināt dzīvi visiem pārējiem - un palielināt viņiem pirmo iemaksu apmēru," tā E. Pastars. Viņš arī atgādināja, ka tādas kapitāla pieauguma nodokļa piemērošanas kārtības kāda būtu Latvijā nav ne Igaunijā, ne arī Lietuvā.

"Atbalstam Finanšu nozares asociācijas pozīciju, jo uzskatam, ka kapitāla pieauguma (iedzīvotāju ienākuma nodokļa) nodoklis maksātnespējā nav loģisks, jo maksātnespējīgam cilvēkam īpašuma jau nav," uzsvēra LDDK tautsaimniecības eksperte Inese Olafsone.

Iebilst pret dubultstandartu

Finanšu ministrijas Tiešo nodokļu departamenta direktore Astra Kaļāne norādīja, ka ir nepareiza situācija, jo gadījumā, ja īpašumi tiek pārdoti pirms maksātnespējas procesa, tad visi kreditori, tostarp valsts saņem sev pienākošos summu (kapitāla pieauguma nodokli), bet, ja šos īpašumus pārdos maksātnespējas procesā, tad kapitāla pieauguma nodokli valsts nesaņem.

Proti, šāda situācija apdraud valsts tiesības saņem pienākošos nodokli, gadījumā, kad tas tiktu aprēķināts parastā kārtībā. A. Kaļāne minēja gadījumus, kad maksātnespējas procesam cauri iet fiziskās personas, kuriem ir daudz (piemēram, 17 vai pat 41) īpašumu.

Absurda ir situācija, kad persona pabeidz maksātnespējas procesu, aktīvi ir izpārdoti, bet šai personai tik un tā jāsniedz deklarācija un jāmaksā kapitāla pieauguma nodoklis, faktiski pēc maksātnespējas procesa atkal rodas saistības pret valsti, tāpēc arī paredzēts risinājums. Proti, maksātnespējas administrators, pārdodot īpašumu, primāri samaksās valstij attiecīgo kapitāla pieauguma nodokli (ja tāds ir) un tikai tad notiks norēķināšanās ar pārējiem kreditoriem. "Šāda sistēma nepieciešama, jo arī valstij pienākas nodokļi no tiem darījumiem, kas notiek maksātnespējas procesos (piemēram, samaksātajām algām) un šim mērķim tiek izmantota procesā atgūtā nauda. Par šādu kārtību Finanšu ministrija ir vienojusies ar Tieslietu ministriju un arī Ministru Kabinets šādu pozīciju ir atbalstījis," uzvēra A. Kaļāne.

Nodoklis sadārdzinās iemaksu

"Viens stāsts būs tad, ja piespiedu pārdošanas rezultātā kāds būtu "uzvārījies", bet maksātnespējas procesos lielākoties ir cits stāsts, jo šo īpašumu pārdošanā iegūtā nauda nesedz kreditoru prasījumu summu," uzsvēra E. Pastars. Viņš norāda, ka šādā situācijā, kad kreditori neatgūst pat savu naudu vēl piemērot kapitāla pieauguma nodokli nozīmē mazāku atgūstamo summu kreditoriem.

"Šis nodoklis tiks ieturēts no kreditoriem izmaksājamās naudas un tāpēc kreditori, lai nodrošinātos pret šādu iespējamo risku, arī būtiski palielinās paša potenciālā pircēja pirmās iemaksas apmēru," skaidroja E. Pastars. Viņš arī aicināja vērtēt nevis ekstrēmos gadījums, kur maksātnespējīgai personai ir daudzi īpašumi, bet piemēram, divi - dzīvoklis un garāža vai vasarnīca - katru savā zemesgrāmatā.

A. Kaļāne norādīja, ka kapitāla pieauguma nodoklis pārdotajam nekustamajam īpašumam netiek piemērots, ja tas personas īpašumā ir vairāk nekā 60 mēnešus un vismaz 12 mēnešus šajā periodā līdz pārdošanas dienai ir deklarētā dzīvesvieta un vēl vairākos gadījumos. "Primārā mājokļa pārdošana faktiski netiek aplikta ar kapitāla pieauguma nodokli, bet ja maksātnespējīgajai personai ir vairāki nekustamie īpašumi, tad tas ir cits stāsts, jo īpaši, ja šie īpašumi pirkti ar biznesa nolūku," skaidroja A. Kaļāne.

Saeimas deputāte Dana Reizniece Ozola pauda pārliecību, ka banku pozīcija nav godīga (attiecībā uz riskiem), ja, izsniedzot kredītu, tiek vērtēta klienta pirktā nekustamā īpašuma nākotnes nevis sākotnējā vērtība, bet kreditora maksātnespējas situācijā jāprasa, lai valsts neiekasē attiecīgu nodokli.

E. Pastars norādīja, ka piespiedu pārdošanā iegūtā nauda var būt mazāka par nekustamā īpašuma iegādes kredīta un renovācijai iztērēto aizņemtā summu. D. Reizniece - Ozola arī par vērtējamu uzskata to, vai cilvēkam, kurš iet maksātnespējas ceļu, tiek piešķirtas nodokļu atlaides un vai šāds modelis nenoliek sliktākā situācijā tos cilvēkus, kuri labi saimnieko un kuri problēmu brīdī īpašumu atsavina bez maksātnespējas un spēj norēķināties gan ar valsti, gan pārējiem kreditoriem. "Tas vairāk nozīmēs īpašumu nerenovēt, aizdevumus neņemt," piebilda E. Pastars.

Attaisnojošo dokumentu lieta

A. Kaļāne norādīja, ka cilvēkam, kurš iegādājies īpašumu, taču ir attaisnojošie dokumenti - cik viņš samaksājis par īpašumu, cik maksājis par renovācijas darbiem, materiāliem un to summu atskaitīt no īpašumu pārdošanas naudas un tikai šai starpībai piemērot kapitāla pieauguma nodokli. "Banka, izsniedzot kredītu, var paredzēt renovāciju apstiprinošo attaisnojošo dokumentu iesniegšanu un tās īstenošanu tikai bezskaidras naudas veidā un tādējādi attiecīgie izdevumi būs ar bankas dokumentiem apstiprināti," tā A. Kaļāne.

Savukārt E. Pastars norādīja, ka maksātnespējā esošajam parādniekam nav nekādas motivācijas meklēt un iesniegt attiecīgos renovācijas darbu un materiālu iegādes attaisnojošus dokumentus, jo šo kapitāla pieauguma nodokli no savas naudas būs spiets maksāt (maksātnespējas administrators) kredīta devējs.

"Tātad hipotekārā kredīta izsniedzējam, tagad katram šāda kredīta ņēmējam ir jāveido atskaišu mape (sistēma), lai kredīta ņēmēja maksātnespējas gadījumā, nebūtu jāmaksā kapitāla pieauguma nodoklis," tā E. Pastars.

Ietekmēs kreditēšanu

"Latvijā jau tāpat ir vairāki desmiti tūkstošu sliktā stāvoklī esošu īpašumu un mums būtu jāpriecājas, ka kādam ir uzņēmība tos sakārtot un ikkatrs apgrūtinājums, ko uzliekam uzņēmīgiem cilvēkiem, lai viņi saņemtu kredītu, ir nepareizs solis," norādīja Saeimas deputāts Gatis Eglītis.

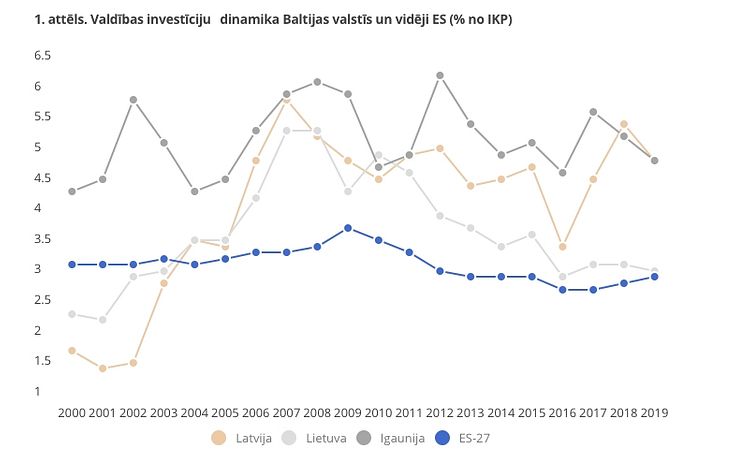

Viņš atgādināja, par Valsts kontroles ziņojumā norādīto uz bēdīgo mājokļu stāvokli. "Piedāvātais regulējums paredzēs, ka bankai, vērtējot kredīta pieteikumu, parādīsies vēl viens papildu risks, kā rezultātā riski tikai pieaugs," tā G. Eglītis. Viņaprāt, Latvijai jau tā ir zemākais kredītporfelis attiecībā pret IKP visā ES, bankas jau tā īsti nevēlas kreditēt mājokļu iegādi, tad uzlikt vēl vienu papildus slogu nedrīkst.

Savukārt pēc E. Pastara stāstītā, Eiropas Savienības līmenī notiek diskusijas, bet dominējošais viedoklis ir tāds, ka bankām jāveido arvien lielākas rezerves. Tādējādi nebūs modeļa zema riska kredītiem. Eiropā valda piesardzība, jo ES institūcijas joprojām nav pasludinājušas uzvaru pār 2008. gada finanšu krīzi un līdz ar to bankām saglabājas prasības par arvien lielākām rezervēm, kas savukārt nozīmē piesardzību kreditēšanā.