Katram uzņēmējam jāizdara izvēle - būt baltajā ekonomikā, maksāt nodokļus un nepieciešamības gadījumā no bankas kredīta veidā saņemt relatīvi lētu naudu, vai arī strādāt pelēkajā ekonomikā, optimizēt nodokļus un saņemt, visdrīzāk, ļoti dārgu naudu no nebanku kreditētājiem, sacīja Swedbank valdes priekšsēdētājs Latvijā Māris Mančinskis.

Swedbank šogad trīs ceturkšņos uzņēmumiem piešķīrusi jaunu finansējumu - vairāk nekā 300 miljonus eiro, no tiem vairāk nekā 100 miljoni eiro piešķirti vidējiem un maziem uzņēmumiem. Tomēr aizejošajā gadā izsniegtais finansējuma apjoms ir mazāks, nekā bija plānots.

Mančinskis skaidroja, ka uzņēmumu kreditēšanas jomā ir divas tendences - uzņēmumi, par kuriem bankas cīnās, un uzņēmumi, kuri nevar saņemt kredītu, jo to bizness nav caurskatāms.

Bankas piedalās konkursos par finansējuma piešķiršanu Latvijas vadošajiem uzņēmumiem un infrastruktūras uzņēmumiem, un tiem finansējums ir pieejams ar uzņēmumiem vēlamiem termiņiem un nosacījumiem, ar ļoti zemām likmēm. «Pašlaik lielākie Latvijas uzņēmumi aizņemas ar kopējo likmi zem 1%. Savā profesionālajā dzīvē neatceramies laiku, kad būtu bijušas tik zemas likmes,» sacīja Mančinskis. Otra grupa ir vidējie uzņēmumi, par kuriem bankas aktīvi cīnās, taču šie uzņēmumi pašlaik neinvestē un ir piesardzīgi apkārtējās situācijas dēļ.

Swedbank vadītājs vērtēja, ka ir nepietiekams pieprasījums pēc zema vai vidēja riska kredītiem. Savukārt augstākā riska kredītus bankas joprojām nav gatavas izsniegt un droši vien nekad nebūs gatavas to darīt, pieļāva Mančinskis.

Bankas vadītājs aicina uzņēmumus izpildīt mājasdarbu, proti, uzņēmumiem jābūt caurspīdīgiem, to oficiālajiem finanšu rādītājiem jāatspoguļo reālais biznesa stāvoklis.

Paskatoties Lursoft pieejamos uzņēmumu oficiālos finanšu datus, redzams, ka lielākā daļa uzņēmumu Latvijā strādā ar negatīvu pašu kapitālu un ar zaudējumiem. «Tad rodas jautājums, vai šie uzņēmēji nodarbojas ar uzņēmējdarbību tikai tāpēc, ka tiem nav ko citu darīt, turklāt šajā procesā tie zaudē naudu, vai arī netiek uzrādīti uzņēmumu patiesie finanšu rezultāti. Visdrīzāk, taisnībai tuvāks ir otrais variants - patiesie finanšu rezultāti vienu vai otru iemeslu dēļ netiek uzrādīti. Taču, lai uzņēmumi varētu aizņemties bankās, tiem ir nepieciešami skaidri, caurspīdīgi un labi finanšu rezultāti,» sacīja Mančinskis. Viņš aicināja uzņēmējus izlemt, kas tiem ir svarīgāk - izvairīties no nodokļiem vai būt caurspīdīgam, lai varētu saņemt finansējumu attīstībai.

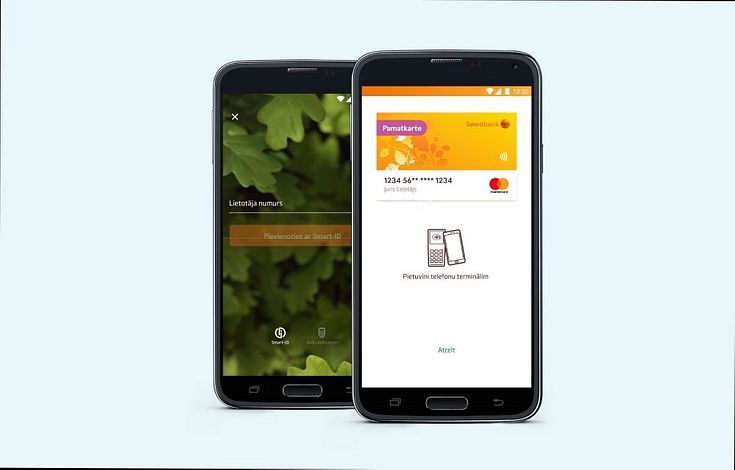

Swedbank vadītājs uzsvēra, ka bankas ir ļoti atvērtas sadarbībai. Swedbank šogad ir izveidota jauna programma mazo uzņēmumu finansēšanai - uzņēmums var kredītam pieteikties internetbankā un operatīvi iegūt aizdevumu vai nu apgrozāmiem līdzekļiem, vai nelielām investīcijām. Piemēram, šis finansējums ļauj iegādāties vajadzīgo, nereģistrējot līzingu, jo līzinga reģistrēšana uzņēmējam mēdz būt pārāk sarežģīta un dārga.

Igaunijā līdzīgā programmā ir izsniegti gandrīz 100 miljoni eiro. Latvijā banka gribētu tuvākajos gados izsniegt vismaz vairākus desmitus miljonu eiro. Tomēr Mančinskis atzina, ka galvenais ierobežojums finansējuma izsniegšanai ir nepietiekami daudz tādu uzņēmumu, kuri atbilst vienkāršiem finansēšanas kritērijiem - pozitīvs pašu kapitāls, peļņa, darbības ilgums, pašu un īpašnieku neesamība pagātnes parādnieku sarakstos.

Šajā ziņā Igaunijā uzņēmumu situācija ir labāka. Igaunijā reinvestēto peļņu neapliek ar nodokli, un tas Igaunijas uzņēmējus motivē parādīt peļņu un atstāt to uzņēmumā. Tā rezultātā Igaunijas uzņēmumu finansiālie rādītāji ir daudz pievilcīgāki, kaut arī to bizness ir tieši tāds pats, secināja Swedbank vadītājs un aicināja arī Latvijā padomāt par uzņēmumu ienākuma nodokļa nepiemērošanu reinvestētajai peļņai. Tas stiprinātu uzņēmumu bilances un motivētu tos uzrādīt peļņu. Valsts pusē būtu svarīgi arī kopumā stimulēt jaunu biznesu rašanos un kopā ar komercbankām paplašināt garantiju instrumentus, kā arī uzlabot tiesisko vidi, lai novērstu shēmošanas riskus.

Swedbank valdes priekšsēdētājs uzsvēra, ka banka ļoti daudz dara, lai būtu tuvāk uzņēmējiem un varētu tos finansēt. «Gribam izsniegt vairāk kredītu, tas ir bankas lielākais izaicinājums,» sacīja Mančinskis. Viņš uzsvēra, ka Latvijā vietējā tirgū strādājošās bankas ir ļoti labi kapitalizētas. Latvijā ne kapitāls, ne resursi nav šķērslis finansēšanai.

Swedbank jaunās kreditēšanas apjoms šogad deviņos mēnešos bija 407 miljoni eiro. No šīs summas uzņēmumiem izsniegts 301 miljons eiro. Gandrīz 111 miljoni no kopējā jaunā finansējuma ir izsniegti mazajiem un vidējiem uzņēmumiem. Visvairāk šajā periodā Swedbank jauno finansējumu saņēmušas lauksaimniecība un pārtikas apstrāde (26%), tirdzniecība un transportēšana (19%), kā arī IT un datoru pakalpojumu nozare (14%).