Triju Baltijas valstu kopuzņēmums RB Rail AS konkursā ir izvēlējies piecus juridiskos birojus, kas turpmāk sniegs pakalpojumus Eiropas platuma dzelzceļa līnijas Rail Baltic/Rail Baltica projektēšanas un būvniecības laikā.

Spraigā konkurencē par pašiem piemērotākajiem ir atzīti juridiskie biroji Eversheds Bitāns, Glimstedt un partneri, Klavins ELLEX, Sorainen un Triniti.

Lēmums slēgt līgumus ar pieciem birojiem tika pieņemts, ņemot vērā plašo jautājumu loku, kuros var būt nepieciešami juridiskie pakalpojumi.

Izvēloties juridisko pakalpojumu sniedzējus, tika ņemts vērā, ka tiem ir jābūt spējīgiem nodrošināt augstas kvalitātes pakalpojumus visās trijās Baltijas valstīs.

Tāpat birojiem nepieciešama pieredze darbā ar Eiropas Savienības un līdzīga satura un apjoma projektiem, kā arī zināšanas, lai veiktu juridiskās ekspertīzes vairākās jomās – komerciālajos un korporatīvajos pakalpojumos un darba tiesībās.

Juridiskajiem birojiem būs arī jāsniedz konsultācijas par būvniecības, nekustamā īpašuma un vides tiesību, nodokļu, loģistikas, iepirkumu, konkurences un valsts atbalsta, IT tiesību un apdrošināšanas jautājumiem.

RB Rail AS ir 2014.gada oktobrī dibināts trīs Baltijas valstu kopuzņēmums. RB Rail AS vienlīdzīgi akcionāri ir SIA Eiropas dzelzceļa līnijas no Latvijas, UAB Rail Baltica statyba no Lietuvas un OU Rail Baltic Estonia no Igaunijas.

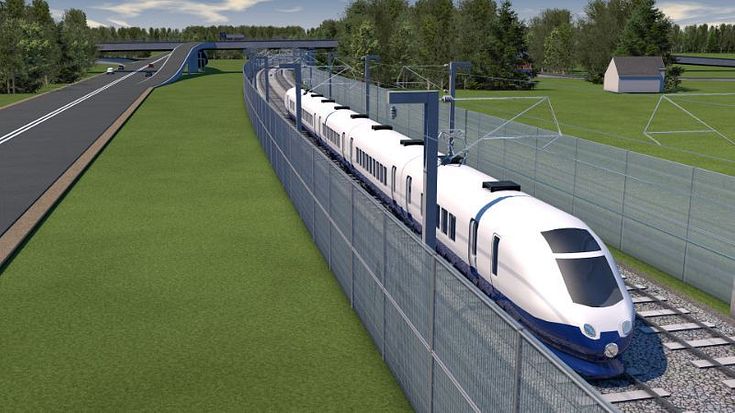

RB Rail AS ir Rail Baltic/Rail Baltica projekta centrālais koordinators. Projekts paredz ātrgaitas dzelzceļa līnijas izbūvi no Tallinas līdz Lietuvas-Polijas robežai. Rail Baltic/Rail Baltica būs elektrificēta pasažieru dzelzceļa līnija, piedāvājot videi draudzīgu un modernu transporta iespēju.