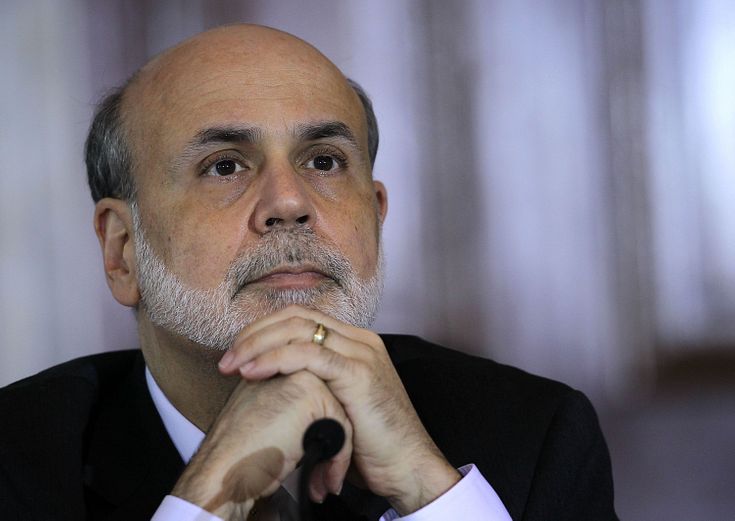

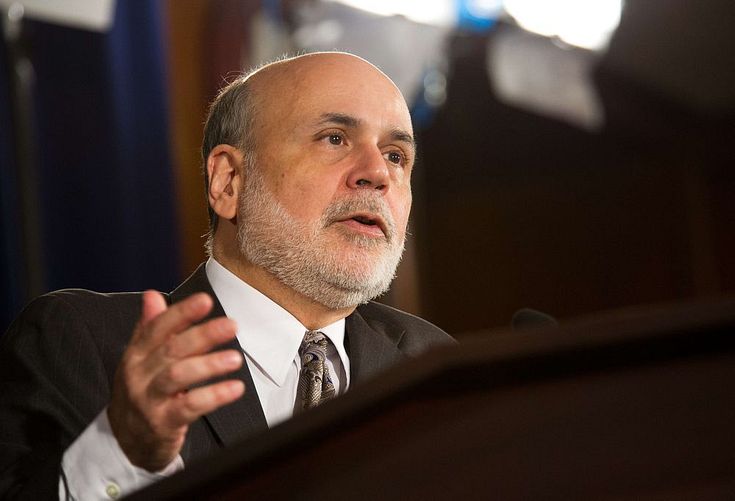

Kamēr plašsaziņā izskan jaunumi, ka papildus manipulētās starpbanku Libor likmes skandālam finanšu tirgus regulatori sākuši interesēties arī par tās eiropeisko analogu jeb Euribor, ASV Federālo rezervju priekšsēdētājs Bens Bernanke šo nedēļu darījis krāšņāku ar atziņu, ka Libor ir ar «strukturālu defektu» pēc būtības, tāpēc to jāmaina.

ABLV Bank galvenais analītiķis Leonīds Aļšanskis, komentējot Libor nozīmīgumu, saka, ka pie tā līknes piesaistīti tūkstošiem finanšu produktu un instrumentu, ieskaitot privātos un korporatīvos kredītus. Tāpēc «Libor ir viens no mūsdienu finanšu sistēmas funkcionēšanas stūrakmeņiem».

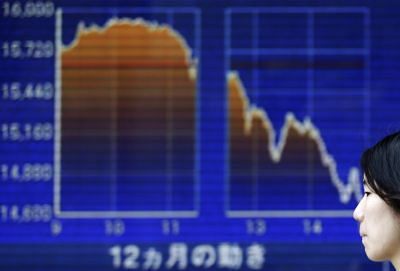

Analītiķis norāda, ka pastāv arī atsevišķs pašas Libor likmes fjūčeru un opciju tirgus. Tāpēc noruna par manipulācijām ar tās lielumu vēlamajā virzienā pat par procenta simtdaļām iesaistītajiem spēj radīt kolosāla apjoma peļņu, kā tas kopš 2007. gada acīmredzot arī ir noticis.

Līdzšinējās izmeklēšanas iznākumā 290 miljonu sterliņu mārciņu apmērā un ar dažu vadošo galvu ripošanu par šo sodīta Barclays; pie tiesībsargiem rindā nākamie jau Euribor sakarā ir HSBC, Deutsche Bank, Société Générale and Crédit Agricole, ziņo Financial Times. L. Aļšanskis saka, ka noziedzīgas norunas pierādījuma gadījumā soda naudas bankām varētu tikt uzliktas pat 10% apmērā no pēdējo triju gadu peļņas, kas būtu vareni iespaidīgs cipars.

Bernankes komentārs viņa kārtējās atskaites Senātam laikā uzskatāms ne vienkārši par fakta konstatāciju. Aļšanskis komentē, ka šā ziņojuma neizteiktā vēsts ir signāls plānot pārmaiņas visai finanšu pasaulei tik nozīmīgās pārraudzības jurisdikcijā, kas praktiski nozīmētu finanšu pasaules grožu nodošanu no Londonas baņķieriem amerikāņu rokās.

«Turklāt nākas atzīt, ka Amerikas finanšu tirgus uzraudzības orgāni tiešām darbojas daudz efektīvāk» par britu kolēģiem, vērtē Aļšanskis. Par to liecina kaut vai fakts, ka pērn bankrotējušās investīciju bankas MF Global Amerikas biroja klienti iepriekšējā rudenī iesaldētos līdzekļus lielā mērā jau atguvuši, un viņu zaudējumi sagaidāmi nelieli. Savukārt Londonas birojs saviem klientiem vēl nav sagādājis «ne pensa», bet zaudējumi paredzami lieli.