Iedzīvotāju ienākuma nodokļa (IIN) likums pašreiz paredz, ka šī nodokļa samaksas termiņš ir 15 dienas pēc deklarācijas iesniegšanas termiņa (1.jūnijs), līdz ar to 2019. gadā termiņš, kad vajadzētu samaksāt šo nodokli, iestāsies 17. jūnijā.

Pēc šī datuma jau parādniekam jārēķinās ar nokavējuma naudu par nesamaksāto summu.

Tiesa, valdība šonedēļ lēma, ka iedzīvotāji, kuri palikuši valstij parādā, IIN parādu varēs samaksāt līdz 2020.gada 1.decembrim. Lai šādas izmaiņas stātos spēkā, par tām vēl jānobalso Saeimai, līdz kurai šis jautājums pašlaik vēl nav nonācis.

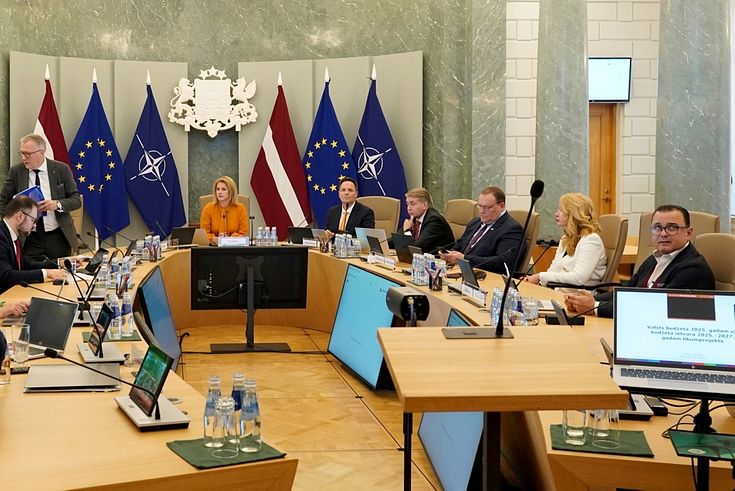

Iespēja izveidojušos IIN parādu sadalīt un samaksāt pakāpeniski pašlaik paredzēta tikai tiem, kam parāds ir 640 eiro un vairāk. Tie būs tiesīgi to sadalīt trijos vienādos maksājumos: pirmais – līdz 17. jūnijam, otrais – līdz 16. jūlijam un trešais – pēdējais – līdz 16. augustam. Tiesa, Valsts ieņēmumu dienesta Nodokļu pārvaldes direktora vietniece Kristīne Prusaka-Brinkmane DB norāda, ka algota darba darītājiem 640 eiro piemaksa valsts budžetam varētu izveidoties tikai kādos īpašos gadījumos.

DB jau 24.janvārī vēstīja, ka šogad daudzi nodokļu maksātāji varētu izrādīties parādā valstij. Šādam riskam ir pakļautas tādas strādājošo kategorijas, kam pēdējā gada laikā ienākumi bijuši mainīgi vai arī tie atšķiras no iepriekšējā gada ienākumiem, piemēram, jaunās māmiņas, kuras atgriezušās darbā no bērnu kopšanas atvaļinājuma, skolu un augstskolu absolventi, kuri uzsākuši patstāvīgas darba gaitas, ilgstošie bezdarbnieki, kuri beidzot atraduši darbu, kā arī tie, kuriem ir bijusi relatīvi neliela bruto alga (440–850 eiro mēnesī), bet viņiem pērnā gada laikā bijuši vēl kādi citi papildu ienākumi, piemēram, par dažu vecu akumulatoru vai lūžņu un lauksaimniecības produkcijas pārdošanu, kā rezultātā gada kopējais ienākumu līmenis pārsniedz to apmēru, vadoties pēc kura tika piemērots diferencētā neapliekamā minimuma apmērs.

Šāda situācija Latvijā rodas tādēļ, ka no 2018. gada ir spēkā jauna kārtība, kādā katram IIN maksātājam individuāli tiek noteikts savs ar šo nodokli neapliekamais minimums. Jāņem vērā, ka pērn iedzīvinātā aprēķināšanas kārtība ietver visu ienākumu ņemšanu vērā, proti, cilvēks, strādājot pat par minimālo algu, var nesaņemt cerēto atvieglojumu 200 eiro, jo pērn ir pārdevis, piemēram, metāllūžņus par dažiem simtiem eiro vai vēl pārdevis lauksaimniecības produkciju, nemaz nerunājot par dividendēm un tām pielīdzināmos maksājumus, savukārt iepriekš tika ņemti vērā tikai algota darba ienākumi. Lai arī pērn ar IIN neapliekamais minimums tika palielināts līdz 200 eiro iepriekšējo 60 līdz 115 eiro apmērā, tomēr tiem, kuru bruto alga mēnesī pārsniedz 1000 eiro, neapliekamais minimums bija 0. Turklāt neapliekamais minimums 200 eiro apmērā būs tikai tiem, kuri saņem minimālo algu (430 eiro) un nedaudz augstāku – 440 eiro – bruto algu, visiem pārējiem tas jau būs mazāks.

Katram IIN maksātājam savu neapliekamo minimumu aprēķināja un nosūtīja VID, uzņēmumiem – elektroniskās deklarēšanas sistēmā. Proti, 2018. gada pirmajiem septiņiem mēnešiem katram IIN maksātājam bija noteikts savs neapliekamais minimums, kas aprēķināts pēc konkrētā cilvēka ienākumiem 12 mēnešu periodā, tas ir, no 2016. gada 1. oktobra līdz 2017. gada 30. septembrim. Savukārt 2018. gada atlikušajiem pieciem mēnešiem šis neapliekamais minimums tika rēķināts, ņemot vērā cilvēka ienākumus laikā no 2017. gada 1. decembra līdz 2018. gada 31. maijam.

K. Prusaka-Brinkmane atzīst, ka nodokļu administrācija apzinās situāciju un informēs iedzīvotājus, kuriem pēc VID rīcībā esošās informācijas radīsies pienākums iesniegt deklarāciju un piemaksāt izveidojušos nodokļu starpību. «Plānojam, ka pirmo reizi šīs personas informēsim marta beigās, – EDS sistēmā ar paziņojumu tiem, kuri reģistrējušies, bet pārējiem tiks nosūtīta vēstule uz deklarētās dzīvesvietas adresi,» stāsta K. Prusaka-Brinkmane. Viņa norāda, ka šādu paziņojumu nosūtīšanas termiņš ir saistīts ar visas informācijas apkopošanu par katra cilvēka ieņēmumiem 2018. gadā. VID savā vēstulē aicinās personu iesniegt gada ienākumu deklarāciju, jo, saskaņā ar VID datu bāzē esošo informāciju, tai varētu būt izveidojies nodokļu parāds. «Ja attiecīgās personas nereaģēs, tad atkārtotu informatīvo vēstuli VID nosūtīs maija beigās, kurā arī atgādinās par to, ka tuvojas 1. jūnijs – gada ienākumu deklarācijas iesniegšanas termiņš» tā K. Prusaka-Brinkmane. Tā kā IIN likums paredz samaksas termiņu – 15 dienas pēc deklarācijas iesniegšanas termiņa, tad 2019. gadā termiņš, kad vajadzētu samaksāt šo nodokli, iestāsies 17. jūnijā. Pēc šī datuma jau parādniekam jārēķinās ar nokavējuma naudu par nesamaksāto summu.

Glābs attaisnotie izdevumi

VID gan aicina visus iesniegt iedzīvotāju ienākumu deklarācijas un norādīt tajos attaisnotos izdevumus par izglītību, veselību, kā arī ziedojumus un iemaksas pensiju fondos (ja tādi ir). Iepriekš tiem, kuriem pienācās lielāks neapliekamais minimums (par fiksēto), pēc gada beigām bija jāiesniedz iedzīvotāju ienākumu deklarācija un nodokļu administrācija samaksāja starpību, bet 2019. gadā būs otrāda situācija – parāds valsts budžetam tiks samazināts vai pat pilnībā dzēsīsies ar atmaksām par veselībai, izglītībai un ziedojumiem iztērētās naudas atmaksājamā nodokļa (20%) daļu. Protams, attaisnoto izdevumu apmērs 2018. gadā ir 600 eiro iepriekšējo 215 eiro vietā par katru cilvēku, taču kopējā šo attaisnoto izdevumu atgūstamā IIN apmērs nevarēs pārsniegt 50% no bruto apliekamajiem ienākumiem 2018. gadā.

K. Prusaka-Brinkmane arī uzsver, ka iedzīvotāju ienākumu deklarācijas jāiesniedz arī tiem, kuri pērn faktiski nav maksājuši IIN, – mazo algu saņēmējiem, kuriem ir viena vai divas apgādībā esošas personas (bērni un laulātais, no jūlija pie atsevišķiem nosacījumiem). «Ja viņiem būs radies pienākums par papildu nodokļa maksājumu, bet pretī būs čeki par attaisnotajiem izdevumiem, tad tiks veikta piemaksas un pārmaksas salīdzināšana un attiecīgajā apjomā arī dzēšana,» uz jautājumu, vai, piemēram, 600 eiro bruto algas saņēmējam ar diviem bērniem vispār ir jēga iesniegt iedzīvotāju ienākumu deklarāciju ar veselības tēriņiem, ja IIN no attiecīgās ienākuma summas nav maksāts, bet ir pārdota lauksaimniecības produkcija, piemēram, par 300 eiro, atbild K. Prusaka-Brinkmane. Vēl vairāk – viņa aicina visus iesniegt gada ienākumu deklarāciju elektroniski, EDS sistēmā, un pievienot tai visus ārstniecības un izglītības maksājumus ne tikai par sevi pašu, bet arī par saviem bērniem, vecākiem un laulātajiem.

Radīta iespēja

Vienlaikus pērn ir veikti vairāki pasākumi, lai algota darba darītāji, beidzoties kalendārajam gadam, nebūtu parādā valstij. Proti, pats darba ņēmējs varēja rakstīt iesniegumu un lūgt darba devēju viņam nepiemērot neapliekamo minimumu, savukārt no pērnā gada rudens darbinieks pats EDS sistēmā varēja veikt atzīmi par neapliekamā minimuma nepiemērošanu. Savukārt tiem darbiniekiem, par kuriem nav datu ar ienākumiem – skolu absolventiem, jaunajām māmiņām un ilgstošajiem bezdarbniekiem –, tika piemērots neapliekamais minimums 100 eiro apmērā. Tādējādi minēto kategoriju darbinieki (ar lielu bruto algu) tiek pasargāti no riska – sākotnēji saņemt maksimāli lielu ar IIN neapliekamo minimumu (maksimums – 200 eiro mēnesī, kas ir 40 eiro savā makā), bet pēc gadumijas nākamo dažu mēnešu laikā visu šo saņemto vai tā daļu maksāt atpakaļ valstij. Ir vēl viena nianse, kura skars tos, kuri nebūs strādājuši visu 2018. gadu, jo neapliekamais minimums tiek piemērots tikai ienākumiem, kas nepārsniedz 12 000 eiro gadā. Tādējādi, ja nodokļa maksātājam neapliekamais minimums ir piemērojams par nepilnu gadu, diferencēto neapliekamo minimumu piemēro proporcionāli periodam, par kuru neapliekamais minimums ir piemērojams. Piemēram, ja darba attiecības bija tikai sešos mēnešos un kopējais gada ienākums ir 6000 eiro, tad neapliekamais minimums par šiem sešiem mēnešiem būtu 257,15 eiro. Ja šo sešu mēnešu laikā tika piemērots neapliekamais minimums 100 eiro mēnesī, tad veidosies nodokļa piemaksa. Savukārt, ja algas grāmatiņa netika iesniegta darba devējam un neapliekamais minimums gada laikā netika piemērots, tad fiziskā persona varētu saņemt nodokļa atmaksu pēc formulas 20% no 257,15 = 51,43 eiro.

3% piemaksa

Vēl viena kategorija, kurai jārēķinās ar piemaksām valsts kasē, ir tie, kuri saņem pensiju un ir vienlaicīgi strādājuši, bet rezultātā, sasummējot nopelnīto (alga + pensija vai arī alga + autoratlīdzība), bruto alga 2018. gadā pārsniegusi 20 004 eiro, bet šie ienākumi aplikti ar 20% IIN likmi, lai gan virs minētās summas ienākumiem jābūt apliktiem ar augstāku nodokļa likmi – 23%. Tas nozīmē, ka pašam cilvēkam nāktos piemaksāt šo starpību 3% apmērā. Iekļaujot iedzīvotāju ienākuma deklarācijā attaisnotos izdevumus, arī šo starpību var izlīdzināt. «Prognozēju, ka šādā situācijā daudziem nodokļu maksātājiem vairs neradīsies pienākums piemaksāt valstij, bet gan otrādi,» tā K. Prusaka-Brinkmane.