Covid-19 izraisītās krīzes dēļ ne tikai Latvijā, bet visā Eiropā banku kreditēšanas stratēģija mainījusies – vērtēšanas kritēriji ir kļuvuši stingrāki, un krīzes vissmagāk skartajām nozarēm pieeja finansējumam šobrīd izzudusi vispār.

Pēdējo mēnešu situācija būtiski ietekmējusi jau tā trauslo kreditēšanas tirgu. Jau iepriekšējos gados ne reizi vien izskanējis uzņēmēju viedoklis par finansējuma nepieejamību banku striktās politikas dēļ.

Atsākoties ekonomiskajai aktivitātei, daudziem uzņēmumiem būs nepieciešams finansējums, lai atsāktu darbību, taču, ņemot vērā līdzšinējās problēmas, iespēja saņemt aizdevumu varētu būt problemātiska. Šādos gadījumos bez valsts atbalsta un garantijām neiztikt, žurnālam "Dienas Bizness" atzīst uzņēmumu pārstāvji.

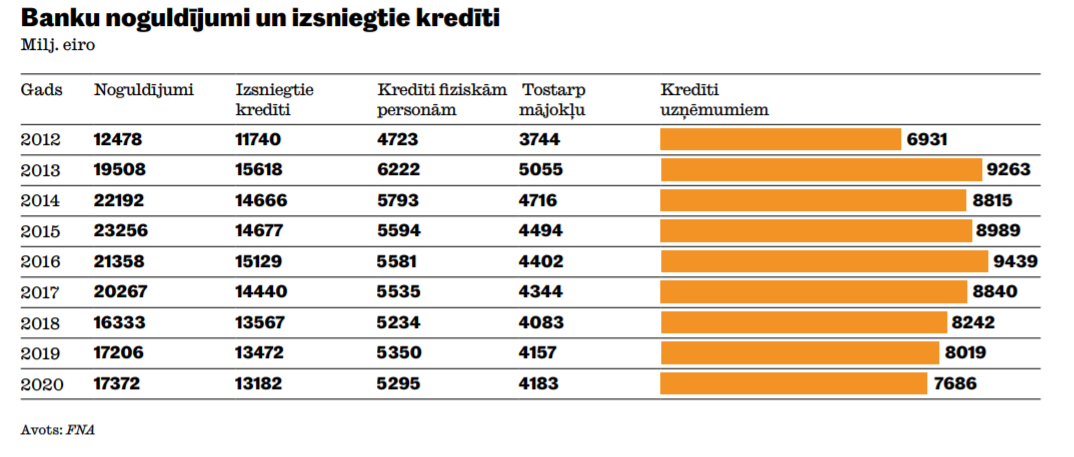

Gada pirmie pāris mēneši kreditēšanas jomā vēl bija salīdzinoši aktīvi, taču arī šie dati neiepriecina, liecina Latvijas Bankas apkopotie dati.

Novērojumi liecina, ka Baltijas valstīs Covid-19 negatīvā ietekme uz globālo ekonomiku un sekojoši arī uz Latvijas tautsaimniecības attīstību mudināja kredītiestādes gada sākumā kļūt piesardzīgākām un pastiprināt kreditēšanas standartus, raksturo Latvijas Bankas ekonomiste Vija Mičūne, piebilstot, ka jau līdz šim kredītu standarti uzņēmējiem Latvijā bija samērā augsti.

Visu rakstu lasiet 12. maija žurnālā "Dienas Bizness".

Abonējiet, lasiet elektroniski vai meklējiet preses tirdzniecības vietās.