Latvijā pastāvošā tiesiskā vide nerada vēlmi bankām kreditēt, otrdien Saeimas Publisko izdevumu un revīzijas komisijas sēdē teica Latvijas Komercbanku asociācijas padomnieks Kazimirs Šļakota.

Viņš arī atzīmēja, ka Latvijā ir neraksturīgi liels skaits ārvalstu banku filiāļu, jo atsevišķas bankas neuzticas Latvijas likumdošanai. «Tas [lielais ārvalstu banku filiāļu skaits] ir diezgan vienkārša iemesla dēļ - ir atsevišķas valstis, kas neuzticas Latvijas jurisdikcijai. Tās mēģina kaut kādā veidā pasargāties, radot iespēju, izmantot citas valsts jurisdikciju,» klāstīja Šļakota.

Tāpat viņš minēja, ka banku kredītportfeļa samazinājums rada vairāk risku valstij nevis pašām bankām. «Banku kredītu portfeļa kritums nav tik daudz banku risks (..), tas drīzāk ir valsts risks - vai valstī uzņēmumi attīstīsies,» sacīja Šļakota.

Viņš piebilda, ka banku kredītportfeļa samazinājuma dēļ valsts budžets pēdējo piecu gadu laikā nodokļos nav guvis apmēram vienu miljardu eiro. «Principā valsts budžets jau tagad ir cietis no šī kredītu portfeļa samazinājuma, kas uz izmaksu samazināšanas rēķina ir apmēram viens miljards eiro nodokļos, un katrs iedzīvotājs nav guvis apmēram 7000 eiro ienākumus,» teica Šļakota.

Savukārt Latvijas Bankas Finanšu stabilitātes pārvaldes vadītājs Elmārs Zakulis sēdē norādīja, ka kreditēšana nav vajadzīga tikai valsts tautsaimniecības attīstībai, bet arī pašām bankām, jo ilgtermiņā kreditēšanas apmēru kritums atstās ietekmi uz to iespējām pelnīt.

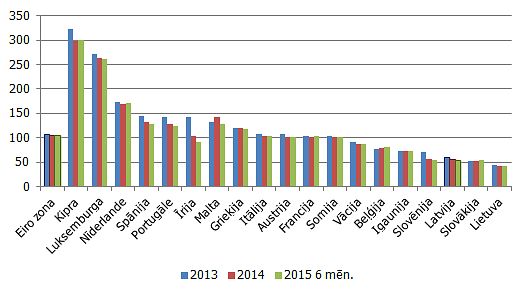

Tāpat viņš minēja, ka, piemēram, Latvijas kaimiņvalstīs - Igaunijā un Lietuvā -, kur ir pārstāvētas arī Latvijā strādājošās bankas, kreditēšana jau ir atguvusies. «Tas ir kaut kas, ar ko mēs izceļamies negatīvā nozīmē,» sacīja Zakulis.

Atbilstoši Finanšu un kapitāla tirgus komisijas datiem, banku kopējais kredītportfelis 2014.gada oktobra beigās bija 14,924 miljardi eiro, kas ir par 4,4% jeb 694,004 miljoniem eiro mazāk nekā pagājušā gada beigās, bet par 0,9% jeb 132,727 miljoniem eiro vairāk nekā septembra beigās.