Ekonomikas satricinājumi, ko Latvija ir piedzīvojusi pēdējo gadu, laikā sekmējuši to, ka kreditēšanas aktivitāte attiecībā pret tautsaimniecības apjomu valstī ir būtiski sarukusi.

Vēl 2011. gadā izsniegto kredītu atlikums bija tuvu 90% no iekšzemes kopprodukta (IKP), bet 2023. gada 2. ceturksnī tas veidoja tikai 27.1%. Šobrīd mēs esam nonākuši situācijā, kur viena no būtiskākajām Latvijas tautsaimniecības problēmām ir finansējuma trūkums, īpaši kreditēšanas jomā. Mēs esam liecinieki kritiski nepietiekamajiem kreditēšanas apjomiem, kas bieži vien kļūst par nepārvaramu šķēršļi lielai sabiedrības daļai piekļūt nepieciešamajiem finanšu resursiem. Šāda situācija rada nopietnus sabiedrības finanšu un sociālās atstumtības riskus, jo stabila piekļuve finansējumam ir svarīga veselīgas tautsaimniecības sastāvdaļa, kas veicina valsts ekonomisko izaugsmi.

Zemi kreditēšanas tempi un vāja ekonomiskā aktivitāte mazina gan uzņēmumu, gan privātpersonu vēlmi riskēt, uzņemoties lielas ilgtermiņa saistības. Vienlaikus arī kreditēšanas pakalpojumu sniedzēji ir kļuvuši piesardzīgāki. Gan banku, gan arī nebanku sektora kreditēšanas iestādes bijušas spiestas pastiprināt jau tā samērā stingros kreditēšanas nosacījumus, lai mazinātu finanšu riskus, ko kredītdevējiem un aizņēmējiem rada nestabili ekonomiskie apstākļi. Līdz ar to, arvien biežāk patērētāju kredīta pieteikumi tiek noraidīti.

Neskatoties uz to, ka kopš 2020.gada mājsaimniecību finansiālā situācija un spēja uzņemties saistības ir krietni uzlabojusies, ir vērojams iedzīvotāju ekonomiskās aktivitātes un privātā patēriņa pieaugums, tomēr kreditēšana turpina būt vāja. Tas liek secināt, ka ilgstoša un nozīmīga kreditēšanas tempu krituma iemesli ir meklējami galvenokārt finansējuma piedāvājuma pusē.

Finansējuma pieejamības trūkumu galvenokārt sekmē liela tirgus koncentrācija banku sektorā, kas atspoguļojas stingros kreditēšanas nosacījumos un salīdzinoši augstā kredītu cenā. Kredītu procentu likmes Latvijā jau ilgstoši ir bijušas starp augstākajām eirozonā gandrīz visos kreditēšanas segmentos. Turklāt tās nav izskaidrojams ar paša pakalpojuma sadārdzinājumu, bet gan ar samērā augstu procentu likmju uzcenojumu. Ieņēmumus, ko bankām radījis neplānots EURIBOR pieaugums, varēja izmantot kā papildus resursus kreditēšanas tempu iekustināšanai, taču tas netika uzskatīts par prioritāti. Vienlaikus banku sistēmas posts ir pārmērīgi un bieži nepamatoti risku mazināšanas pasākumi, kuri liedz lielai sabiedrības daļai brīvu piekļuvi finanšu resursiem.

Pārsvarā tas attiecās uz noziedzīgi iegūtu līdzekļu legalizācijas un terorisma vai proliferācijas finansēšanas (AML) riskiem, kuru kontroles mehānismi ir tik detalizēti un to prasības ir tik augstas, ka kredītiestādēm ir vieglāk pakļaut tām visu kategoriju klientus bez izņēmuma, pienācīgi neizvērtējot atsevišķu klientu riska profilus. Toties finanšu iestāžu izvēle nesadarboties ar paaugstināta riska klientiem bieži vien nonāk pretrunā ar ekonomikas attīstībai svarīgu priekšnosacījumu – finanšu pakalpojumu pieejamību.

Pārmērīgi stingri kreditēšanas nosacījumi var radīt tālejošas sekas ne tikai konkrētām klientu grupām, kurām tiek kavēta efektīva piekļuve finanšu resursiem, bet arī negatīvi ietekmēt finanšu sistēmu kopumā, radot nacionāla mēroga ievainojamību, ja finansiālās darbības tiek novirzītas citu valstu vai pat ārpus regulētiem finanšu kanāliem. Finansējuma nepietiekamība sekmē arī sabiedrības sociālo atstumtību - liedz iespēju piekļūt dažādiem pakalpojumiem un precēm, īstenot savas tiesības un izmantot iespējas. Finanšu atstumtība kavē iespēju nopelnīt, aizsargāties krīzes laikā un veidot finansiālo noturību.

Jau vairāku gadu garumā Latvijas iedzīvotāju uzkrājumu līmenis ir kritiski zems, algu pieaugums netiek līdzi patēriņa cenu kāpumam, tādēļ iespēja saņemt samērīgu papildus finansējumu vairs nav tieksme pēc luksusa, bet gan izdzīvošanas jautājums. Nedrīkst aizmirst, ka piekļuve vismaz pamata finanšu produktiem un pakalpojumiem ir priekšnoteikums cilvēka pilnvērtīgai dalībai mūsdienu ekonomiskajā un arī sociālajā dzīvē. Iekļaujošas finanšu sistēmas cilvēkam ļauj efektīvi gūt un pārvaldīt ienākumus, veidot uzkrājumus, ietaupīt pensijai, gūt peļņu no uzņēmējdarbības un stāties pretī finanšu satricinājumiem, Turklāt finanšu iekļaušana stimulē investīcijas, tādējādi veicinot valsts ekonomisko izaugsmi. Vēl svarīgāk ir tas, ka finanšu sistēmā iekļauts indivīds var būt mazāk pakļauts krāpniecības un citu noziedzīgu nodarījumu riskiem, kādiem tas ir pakļauts, paliekot ēnu ekonomikā.

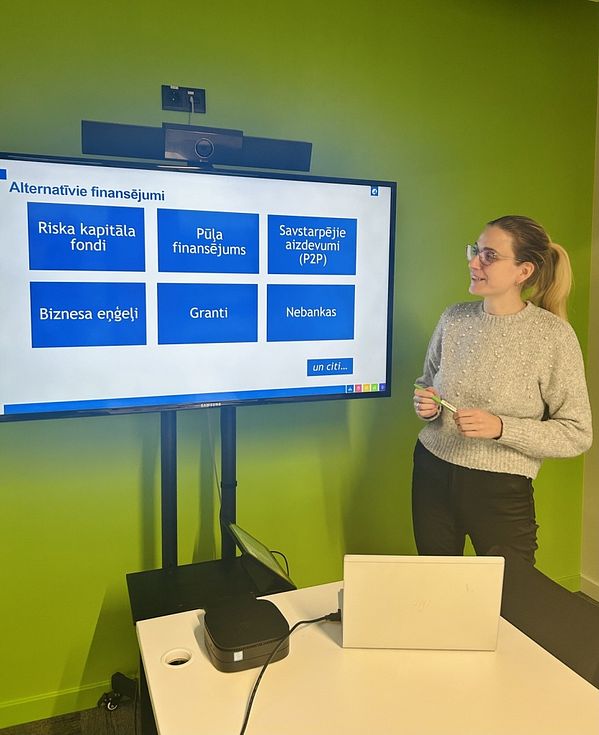

Kamēr tradicionālās kredītiestādes savas pārmērīgās piesardzības dēļ aizvien vairāk palielina plaisu starp sabiedrības grupām, vēl vairāk iedzīvotāju pietuvinot nabadzības slieksnim, nebanku sektors piedāvā alternatīvu risinājumu – uz risku izvērtējumu balstītu pieeju, kas ļauj paplašināt kreditējamo personu loku. Taču sektors jau ilgstoši atrodas zem regulējuma noteikumu jūga, kas neļauj pilnvērtīgi konkurēt ar bankām, nosakot būtiskus pakalpojumu sniegšanas ierobežojumus.

Nebanku sektora uzņēmumi izmanto tūkstošiem faktoru un mūsdienīgas "lielo datu" tehnoloģijas, lai nodrošinātu aizdevumu izsniegšanu tādiem klientiem, kuri, lai arī neatbilst banku pārmērīgi augstajiem standartiem, tomēr ir maksātspējīgi, uzticami un spējīgi atmaksāt aizdevumu. Neskatoties uz to, ka normatīvais regulējums daudzviet ir stingrāks nebanku kreditētājiem kā bankām patēriņa kreditēšanā, pat šobrīd, radot nevienlīdzīgas konkurences apstākļus, patēriņa kreditētājiem ir iespējams sniegt kvalitatīvu un konkurētspējīgu pakalpojumu. Tomēr, lai gan tradicionālajai kreditēšanas sistēmai ir visi trumpji rokās un alternatīvo finanšu pakalpojumu tirgus jau tā ir diezgan neizdevīgā situācijā, mēs tā vai citādi ik reizi saskaramies ar regulatora vēlmi vēl vairāk ierobežot sektora darbību dažādos aspektos.

Jāuzsver, ka nebanku sektora rīcībspējas ierobežošana ne tikai vājina konkurenci un bremzē inovāciju attīstību, bet arī neizbēgami palielina finanšu pakalpojumu izmaksas patērētājiem, mazinot finansējuma pieejamību.

Jāatceras, ka stabila un labi funkcionējoša finanšu sistēma ir viens no kritērijiem, kas stiprina valsts ekonomisko attīstību ilgtermiņā. Tāpēc finanšu iekļautības vajadzībām jāgūst virsroka pār diskriminējoši stingriem kreditēšanas noteikumiem. Ir svarīgi, lai atbildīgās institūcijas un finanšu iestādes pievērstu uzmanību piekļuves finansējuma uzlabošanai un risinātu finansiālās atstumtības problēmu kā vienu no prioritārajām. Tas ne tikai veicinātu ekonomisko attīstību, bet arī stiprinātu sabiedrības sociālo kohēziju un labklājību.