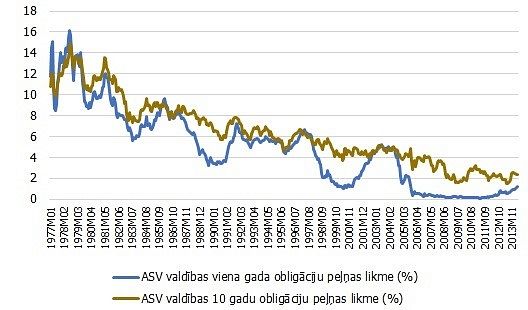

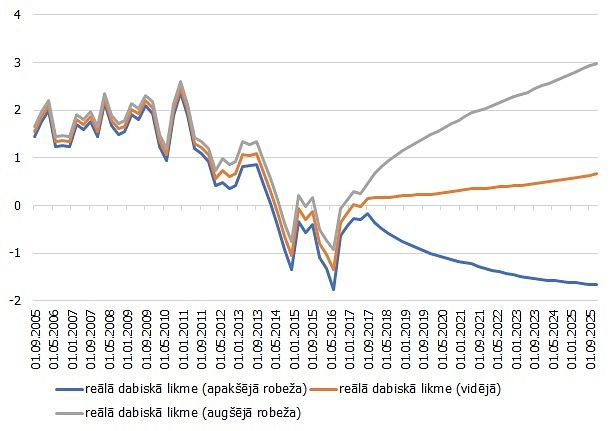

Jau vairākas desmitgades ir novērojams: lai gan īstermiņā procentu likmes mainās, ilgtermiņa tendence ir bijusi tikai uz leju.

Šāda tendence vērojama gan Eiropā, gan ASV. Japānā ilgtermiņa procentu likmes jau ilgāku laiku atrodas tuvu pie nulles līmeņa.

Katrā krīzē centrālās bankas samazina likmes, taču, ekonomikai atkopjoties, tās neatgriežas iepriekšējā līmenī. Kas ir likmju samazinājuma iemesls, un par ko tas liecina?

Pētnieki apgalvoja, ka no 1980. līdz 2000. gadam zemākas inflācijas gaidas bija galvenais faktors, kā dēļ procentu likmes samazinājās. Taču pēdējā laikā faktiskā inflācija, kā arī uz apsekojumu balstītas inflācijas gaidas ir stabilizējušās tuvu 2%. Tomēr procentu likmju samazināšanās kopš 2000. gada atspoguļo dažādus noturīgus ekonomiskos faktorus (par to sīkāk iepriekšējā rakstā [1]). Šie ilgtermiņa reālie faktori, piemēram, lēnāks produktivitātes pieaugums un iedzīvotāju novecošana ietekmē globālo ietaupījumu apjomu un ieguldījumus un var samazināt ienesīgumu, samazinot īstermiņa inflācijas koriģētās procentu likmes stabilo līmeni (Laubach un Williams (2016), Gagnon et al. (2016)). Šo reālo likmi bieži sauc par dabisku vai neitrālu procentu likmi vai vienkārši «r-zvaigzne», vai r*. Tomēr citi pētnieki noraida pierādījumus par jaunu, zemāku līdzsvara reālo likmi un piešķir mazāku nozīmi noturīgajiem faktoriem (Kiley (2015), Lo un Rogoff (2015), Taylor un Wieland (2016)). Viņi apgalvo, ka pēdējā desmitgadē procentu likmes samazinājās tādēļ, ka pēc 2008. gada finanšu krīzes seko īslaicīgi faktori, piemēram, kredītu tirgus atsvirošanās (deleveraging). Beidzoties šim pārejas periodam, likmēm vajadzētu atgriezties vēsturiskajos līmeņos.

Šajā rakstā vairāk pievērsīšos tam, kā iegūt un prognozēt r*, jo, pirms apspriest iemeslus procentu likmju kritumam, ir svarīgi iegūt r* laikrindu. Tas nav vienkāršs jautājums, jo, pirmkārt, mums interesē reālā procentu likme, otrkārt, laikrindai būtu jābūt ilgtermiņa tendencei, kas attīrīta no ciklu ietekmes. Populārākā un plašāk izmantotā ir Laubaha–Viljamsa pieeja [2], kas balstās makroekonomikas datos. Tomēr tai ir daži trūkumi: 1.) modelis izmanto tikai vēsturiskus datus; 2.) inflācijas un iekšzemes kopprodukta dati parasti tiek pārskatīti, līdz ar to sākotnējais novērtējums ir neprecīzs; 3.) lineāro makromodeļu specifikācija neņem vērā nelinearitāti, ko izraisa procentu likmju nulles robeža (skatīt [1]). Lai izvairītos no makroekonomiskās pieejas trūkumiem, Kristensens un Rūdebušs [3] izmanto finanšu modeļus un datus. Viņi izmanto TIPS (Treasury inflation protected securities) datus, kas ļauj r* novērtējumā ietvert arī nākotnes informāciju. TIPS ir pret inflāciju aizsargātas valsts obligācijas, kurām kuponu maksājumi ir pielāgoti patēriņa cenu indeksa (PCI) izmaiņām. Šie vērtspapīri kompensē ieguldītājiem pirktspējas samazināšanos cenu inflācijas dēļ, tāpēc tie nodrošina diezgan tiešu rādītāju par reālajām procentu likmēm. Peļņas likmes līkne tiešām sniedz nākotnes datus, jo ietver īstermiņa procentu likmes (kā arī termiņa prēmijas) gaidāmo attīstības gaitu. Kristensens un Rūdebušs pieņem, ka ilgtermiņa gaidas, kas iekļautas TIPS cenās, atspoguļo finanšu tirgus dalībnieku viedokli par līdzsvara procentu likmi.

Viņi konstatē, ka no 1998. gada līdz 2016. gada beigām dabiskā reālā likme tiešām samazinājās no nedaudz vairāk par 2% līdz nullei. Šie rezultāti liecina, ka kopš 1998. gada, kad ilgtermiņa valsts obligāciju ienesīgums bija 4%, aptuveni puse no ienesīguma samazināšanās ir dabiskās procentu likmes samazinājums. Tomēr TIPS izmantošana līdzsvara stāvokļa īstermiņa reālās procentu likmes noteikšanai rada arī empīriskas problēmas. Šie vērtspapīri nav sevišķi likvīdi. Šī likviditātes riska dēļ to pirkšanas-pārdošanas cenu starpība (bid-ask spread) ir augstāka nekā nominālām valsts obligācijām. Lai novērtētu TIPS līdzsvara procentu likmi likviditātes prēmiju klātbūtnē, pētnieki izmanto dinamisko reālās procentu likmes termiņstruktūras modeli bez arbitrāžas, kas palielināts ar likviditātes riska faktoru.

Es savā pētījumā pielietoju līdzīgu metodoloģiju kā Kristensens un Rūdebušs, bet izmantoju nominālās procentu likmes datus un divus papildu makroekonomiskos faktorus - inflāciju un bezdarba līmeni. Turklāt šos datus rēķināju eiro zonas ekonomikai. Reālā procentu likme tiek aprēķināta kā starpība starp nominālo procentu likmi un modelētās inflācijas prognozi. Šī pieeja ir labāk piemērota eiro zonas datiem, jo ar inflāciju saistīto finanšu instrumentu eiro tirgus ir daudz mazāk likvīds un sadrumstalotāks nekā ASV tirgus. Turklāt piedāvātais modelis ņem vērā nelinearitāti, kas saistīta ar zemāko nominālo īstermiņa procentu likmi.

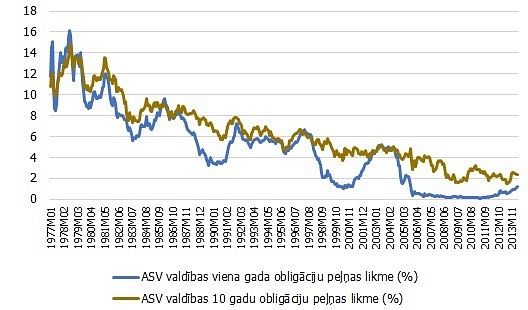

Manā modelī r* ir definēta kā vidējā reālā īstermiņa procentu likme piecu gadu periodā, kas sākas pēc pieciem gadiem, tātad attēlā punkts 2018. gada janvārī būtu vidējā likme piecu gadu periodā no 2023. līdz 2028. gadam. Šādai prognozei vajadzētu tuvoties līdzsvara procentu likmei. Modelis ļauj iegūt arī reālās dabiskās procentu likmes ticamības intervālu.

2. attēlā ir atspoguļota eiro zonas reālā dabiskā procentu likme (r*) ar prognozēm un ticamības intervāliem. Pašreizējā r* vērtība ir tuvu nullei. Tā kā r* ir definēta kā vidējā reālā īstermiņa procentu likmju prognoze piecu gadu periodā, kas sākas pēc pieciem gadiem, prognoze lēnām konverģē uz mainīgo līdzsvara procentu likmi. Tas secināts daudzu citu autoru pētījumos, tomēr interesantas ir prognozētās kļūdu joslas ap šo scenāriju: tās ļoti ātri paplašinās, tomēr modeļa vērtētā iespēja, ka r* varētu drīzumā atgriezties pie vērtībām, kādas bija 2000. gadu vidū, paliek visai zema.

Šis rezultāts ir iekļauts pētījumā [4] un atbilst tam, kas iegūts, izmantojot dažādus modeļus, proti, visi modeļi liecina par ilgstošu dabiskās procentu likmes samazināšanos eiro zonā pēc pasaules finanšu krīzes. Šis novērojums ir ļoti svarīgs, lai novērtētu monetārās politikas nostāju un risku, ka monetāro politiku var ierobežot nominālo procentu likmju zemākā robeža.

Šie rezultāti liecina, ka, visticamāk, Eirosistēmai normalizējot savu monetāro politiku, procentu likmes saglabāsies zemākas, nekā vēsturiski ierasts. Turklāt, procentu likmēm saglabājoties samērā zemā līmenī, pastāv liela varbūtība, ka arī nākotnē Eirosistēmai var nākties izmantot dažādu aktīvu uzpirkšanas programmas nevis kā vienreizēju krīzes apkarošanas instrumentu, bet gan drīzāk kā standarta monetārās politikas instrumentu arī ārpus dziļiem krīzes periodiem.

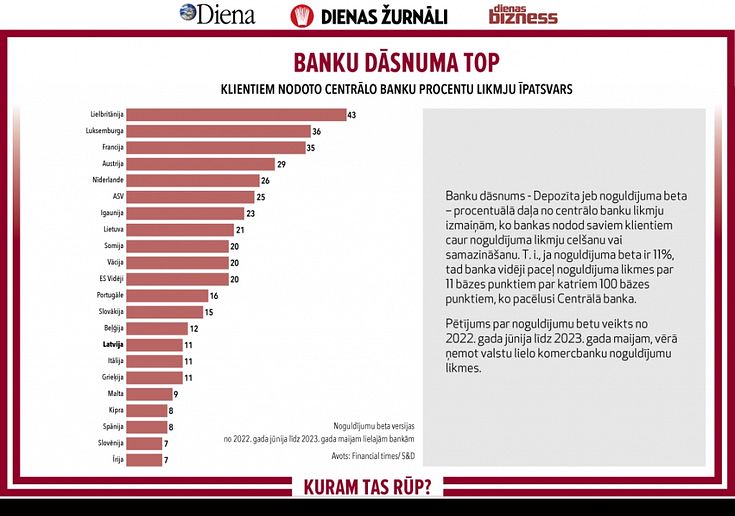

Varētu likties, ka zemas procentu likmes tuvākā un tālākā nākotnē ir labas ziņas visiem tiem Eiropas iedzīvotājiem un uzņēmumiem, kuriem ir kredīts bankā. Īstermiņā tās tas, protams, ir. Tomēr, raugoties ilgākā laika periodā, zema dabiskā procentu likme nozīmē strukturālas problēmas ekonomikā, kuru dēļ bremzējas ekonomiskā izaugsme. Tāpēc fakts, ka dažādi modeļi uzrāda eiro zonā dabiskās procentu likmes, kas atrodas bīstami tuvu nulles līmenim, ir skaidrs signāls, ka bez pārdomātu strukturālo reformu īstenošanas Eiropā ilgtspējīga un noturīga ekonomikas attīstība nav iespējama.