Latvija, tāpat kā daudzas citas Eiropas valstis, pēdējos gados ir piedzīvojusi dažādas ekonomiskās nestabilitātes, jo būt daļai no Eiropas Savienības nozīmē arī iesaistīties tās sociāli-politiskajās norisēs un sadalīt riskus no to īstenošanas. Globālo tirgu dinamiskais raksturs apvienojumā ar iekšējām problēmām ir radījis svārstīgu vidi, kurā uzņēmējiem ir nepieciešama rūpīga orientēšanās.

Stabilitātes sasniegšana un līdzsvara atrašana Latvijas nestabilajā ekonomiskajā ainavā ir gan izaicinājums, gan iespēja, kas prasa no uzņēmējiem nemitīgi eksaminēties, pilnveidoties un proaktīvi īstenot arvien jaunas risku pārvaldības stratēģijas.

Kreditēšanas nozare vienmēr ir bijusi ne tikai svarīgs tautsaimniecības elements, bet arī valsts ekonomikas “lakmusa papīrs”. Kredītu pieejamība ir rādītājs, kas liecina par vispārējo ekonomikas veselību, bet pieprasījums pēc kreditēšanas pakalpojumiem norāda uz aizņēmēju pārliecinātības līmeni par savu finanšu stabilitāti un uzticēšanos ekonomikas sistēmai kopumā. Tāpēc kreditēšanas sektors būtībā kalpo kā agrīna brīdinājuma sistēma par iespējamām tirgus svārstībām vai ekonomikas lejupslīdi.

Kredītnosacījumu pārmaiņas, stingrāki kreditēšanas standarti, izmaiņas atmaksas rādītājos var būt agrīni ekonomiskās spriedzes rādītāji. Būdams aktīvs Latvijas kreditēšanas sistēmas dalībnieks, “4finance” pats ir vairākkārt piedzīvojis ekonomikas krīzes un mēs saprotam, cik jūtīgs pret jebkādiem satricinājumiem ir vietējais tirgus. Turklāt jebkuru krīzi parasti nenovēršami pavada korekcijas regulējumā, lai lokalizētu to un pēc iespējas operatīvāk likvidētu tās sekas. Šādos brīžos par prioritāti kļūst bezkompromisa atbilstība regulējuma normām, kas izaicina uzņēmēju prasmi atklāti sadarboties ar uzraugošajām institūcijām.

Nebanku sektors Latvijā ir viens no visstingrāk regulētajiem Eiropā. Pēdējo desmit gadu laikā praktiski katru gadu nozare ir bijusi spiesta pielāgoties jauniem noteikumiem, regulām un ierobežojumiem. Daži no tiem nāca par labu nozarei un ieviesa kārtību dažādos procesos. Citi radīja nozares sabrukuma risku. Pārdzīvojuši ērkšķus saskarsmē ar uzraudzības iestādēm, mēs ātri iemācījāmies, ka vislabākā mijiedarbības forma ir sadarbība.

Atbildīgas kreditēšanas principu ievērošana, uzņēmējdarbības atbilstība visām likuma prasībām, nozares pašregulējuma instrumentu ieviešana, proaktīva iekšējās kontroles mehānismu stiprināšana, darbības caurspīdīgums un atvērtība sadarbībā ar regulatoru – tā ir “4finance” panākumu recepte. Taču, kad runa ir par jaunākajās tehnoloģijās balstītiem un progresīviem biznesa risinājumiem, likumdevēji parasti ir spiesti izstrādāt spēles noteikumus, tā teikt, "ar atpakaļejošu datumu”. Nav brīnums, ka daudzas no tādā veidā pievilktām regulējuma normām ir iedragājušas daudzu uzņēmumu stabilitāti, bet dažas ir kļuvušas par nepārvaramiem šķēršļiem, kas noveduši pie bankrota un izstāšanās no tirgus.

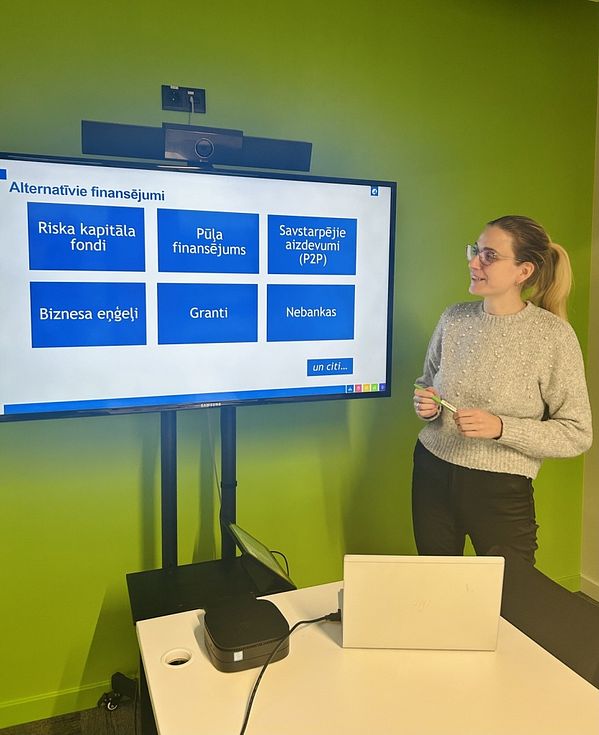

Runājot par nebanku kreditēšanas nozari, kopš 2018. gada nozares spēlētāju skaits turpina sarukt. Iemesli tam ir visai dažādi, sākot ar augstu licences maksu, kopējās procentu likmes drastiskiem ierobežojumiem, beidzot ar nespēju izturēt konkurenci reklāmas aizlieguma apstākļos utt. Atšķirībā no bankām, kuru rīcībā ir noguldītāju nauda, līdz ar ko viņu finanšu riski ir dalīti, alternatīvo finanšu pakalpojumu sniedzēji pakļauj riskam savus līdzekļus. Tāpēc ļoti būtiska risku pārvaldības metode ir kapitāla rezervju veidošana un savlaicīga izdevumu optimizācija.

Neskatoties uz to, ka inflācijas apturēšanas labad, Eiropas Centrālā banka ir ievērojami pacēlusi EURIBOR likmes, kas sekmēja procentu likmju divkāršošanos banku klientu kredītiem, nebanku kreditētāji turpina uzturēt aizdevumu procentu likmes zem likumā paredzēta sliekšņa.

Kā mums tas izdodas? Atbilde ir vienkārša - regulāra kapitāla pietiekamības novērtēšana, finanšu līdzekļu rezervju veidošana, kas ļauj absorbēt iespējamos zaudējumus, aktīvu optimizācija un stingra finanšu rādītāju uzraudzība.Arī finanšu optimizācijā būtisku lomu spēlē tieši tehnoloģijas un inovācijas. Mūsu gadījumā dažādu biznesa procesu automatizācija ir pierādījusi savu efektivitāti un potenciālu pozitīvi ietekmēt ikvienu aizdevuma dzīves cikla posmu, sākot no patērētāju identificēšanas un atlases līdz aizdevuma piešķiršanai un saistību pārvaldīšanai. Digitālo rīku izmantošana visā pakalpojumu sniegšanas procesa laikā, sniedz uzņēmumam vairākus reālus, taustāmus ieguvumus. Tas ietver lielāku servisa ātrumu, vienlaikus nodrošinot augstāku efektivitāti un precizitāti.

Tāpat tas ļauj samazināt darbinieku resursu izmantošanu gan minimizējot cilvēciskā faktora izraisītās kļūdas, gan pārprofilējot darbiniekus sarežģītāku uzdevumu izpildei, atstājot tehniskās lietas robotizēto algoritmu un čatbotu pārziņā. Rezultāts ir labāka klientu un darbinieku pieredze, spēja ātri reaģēt uz tirgus pārmaiņām, monitorēt un savlaicīgi noteikt jaunās tendences uz kuru bāzes pieņemt pamatotus biznesa lēmumus, kā arī potenciāls sniegt lielāku pakalpojumu apjomu ar tādu pašu vai mazāku risku.

Tāpat viena no galvenajām stratēģijām, kā mazināt ekonomisko un finansiālo nestabilitāti uzņēmējdarbībā, ir veicināt diversifikāciju. Pārmērīga paļaušanās uz vienu šauru segmentu – vienu produktu, zīmolu vai pat tirgu – rada ievērojamus riskus, kad tas saskaras ar pieprasījuma lejupslīdēm vai produktu dzīves cikla traucējumiem. Savukārt piedāvāto preču vai pakalpojumu klāsta paplašināšana, pārorientēšanās uz plašāku patērētāju loku palīdz uzņēmējiem mazināt riskus, kas saistīti ar svārstībām konkrētās nozarēs.

Piemēram, 4finance Grupa darbojas 10 valstīs visā pasaulē un katrā tirgū piedāvā lokāli pielāgotus un, vietējiem patērētājiem aktuālus, pakalpojumus. Latvijā mēs piedāvājam 3 zīmolu produktus, kas ir diversificēti dažādu patērētāju kategorijām. Turklāt nebanku kreditēšanas un Fintech jomas uzņēmumi aktīvi iegulda resursus sava portfolio diversifikācijā arī attīstot inovatīvus krājrīku pakalpojumus, bezkontakta maksājumu risinājumus, apdrošināšanas produktus, piedāvājot ieguldījumu iespējas vai finanšu plānošanas konsultācijas. Tā uzņēmumi samazina atkarību no viena ieņēmumu avota, apgūst dažādus tirgus segmentus un veicina uzņēmuma stabilizēšanos, padarot to elastīgāku un noturīgāku pret krīzēm.

Taču nedrīkst aizmirst arī par to, ka jebkura biznesa fokusā ir patērētājs. Sīvā konkurences cīņā un tiekšanās pēc peļņas, daudzi uzņēmumi aizmirst, ka tie zināmā mērā ir atbildīgi par savu klientu labklājību. Mūsu atbildības lokā ir ne vien sniegto pakalpojumu kvalitāte un drošība, bet arī pārliecība par to, ka klienti zina, kā tos pareizi izmantot. Nestabilas ekonomikas apstākļos, jo īpaši finanšu nozares uzņēmumu klienti, var saskarties ar finansiālām grūtībām un uzņēmējiem ir jārūpējas par savu patērētāju atbalstu, piedāvājot elastīgas atmaksas iespējas, nodrošinot finanšu izglītības resursus un veicinot atbildīgu aizņemšanos.

Šāda pieeja ir abpusēji izdevīga, jo palīdz veidot klientu lojalitāti, samazināt saistību neizpildes rādītājus un mazināt kredītriskus. Tā, piemēram, 4finance jau vairākus gadus uztur finanšu izglītības platformu www.aiznemiesatbildigi.lv un pagājušogad esam izstrādājuši un integrējuši vidusskolu interešu izglītības programmā finanšu pratības apmācības kursu “Finanšu prasmes”, ko piedāvājam apgūt 12. klašu skolēniem. Rūpes par patērētājiem ir viens no svarīgākajiem atbildīgas uzņēmējdarbības principiem, kura ievērošana var sniegt būtisku ieguldījumu ekonomiskās vides stabilizēšanā arī valsts līmenī.