Diskusija par kreditēšanas veicināšanu, kura aizsākās kā Latvijā strādājošu komercbanku kritika par it kā pārāk lielo atturību aizdevumu izsniegšanā, pēdējo nedēļu laikā kļuvusi krietni konstruktīvāka, iesaistītajām pusēm meklējot kopīgas iespējas, kā problēmu risināt, nevis padziļināt.

Bankas var (un dažkārt – vajag) kritizēt, – piemēram, par to, ka dažas no tām vēsturiski bijušas pārlieku atvērtas šaubīgam kapitālam un uzņēmumiem. Vienlaikus - par racionālu, izsvērtu kredītpolitiku bankas kaunināt nav nekāda pamata. Bankas grib kreditēt un darīs to tik intensīvi, cik to ļauj aizņēmēju spēja un vēlme aizņemties. Papildus jāņem vērā arī visai stingrais regulējums finanšu nozarei, kas gadiem žņaudza kreditēšanu, pamatīgi birokratizējot finanšu nozari. Attīstoties ekonomikai un perspektīvām biznesa nozarēm Latvijā, ekonomikas politikas veidotāji kopā ar bankām gatavojas nākamajām kreditēšanas attīstības posmam. Par būtisku nosacījumu tajā kļūs uzņēmēju ambīcijas augt un spēja aizņemties.

Finanšu nozares asociācija aprīlī nāca klajā ar atjaunoto Kreditēšanas indeksu. Tas rāda, ka Latvijas banku spēja kreditēt un uzņēmumu spēja aizņemties pēdējo piecu gadu laikā ir augusi no 100 līdz 128 punktiem (no 2018.g. līdz 2022.g.). Šis indekss apkopo visas četras kreditēšanas norises dimensijas – banku spēju un vēlmi kreditēt, uzņēmēju spēju un vēlmi aizņemties. Visas šīs četras dimensijas ir vienlīdz nozīmīgas, lai kreditēšana attīstītos, un tiklīdz kaut viena no tām ir ierobežota, cieš visas pārējās. Piemēram, ja uzņēmumi kādu iemeslu kļūst pārlieku piesardzīgi un attīstīties nevēlas, ieguldīt attīstībā, bankas var kaut “līst no ādas ārā”, bet kreditēšana nenotiks.

Uzņēmēji jāmudina augt, jāveicina mājokļu siltināšanas programmas

Būtiskākie trūkumi, kas aizvien turpina bremzēt ekonomikas attīstību (tajā skaitā – kreditēšanu) uzņēmumu līmenī, ir augstā ēnu ekonomika Latvijā – 26,6% (Lietuvā – 23%, Igaunijā – 19%). Kapitāls Latvijā ir koncentrējies tā saucamajās “vecajās” nozarēs vai apšaubāmas reputācijas cilvēku īpašumā. Tas rada reputācijas riskus bankām, kuras savu vārdu nevēlas saistīt ar neskaidras izcelsmes kapitālu. Pēc FNA aplēsēm, Latvijā no visu uzņēmumu kopskaita pēc gada pārskata datiem kreditējami ir tikai aptuveni 25% uzņēmumu. Pārējie saistās ar augstu vai vidēju risku, taču vismaz daļa no šiem uzņēmumiem potenciāli varētu atgriezties “zaļajā” kredītzonā un saņemt aizdevumus attīstībai. Ir nepieciešama rīcība no ekonomikas politikas veidotājiem, lai mazinātu ēnu ekonomiku un izglītotu uzņēmējus par attīstības iespējām, kuras tie paši sev laupa.

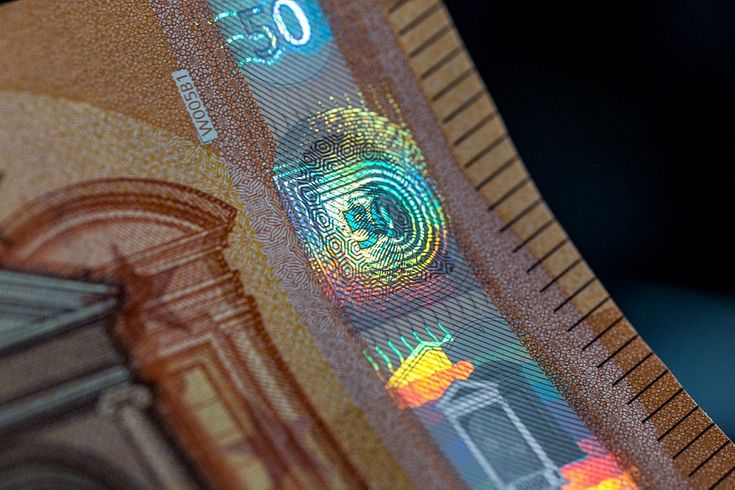

Latvija tikai pēdējā laikā pārvar kapitāla pārdales ekonomikas posmu, taču beidzot arī mēs varam lepoties ar spilgtiem uzņēmumiem, kuri rada ko jaunu, nevis pārdala esošas vērtības. Ir vajadzīgs laiks, lai šādi uzņēmumi kļūtu spēcīgāki un augtu to vēlme aizņemties turpmākai attīstībai ārvalstu tirgos. Salīdzinot Latvijas un abu pārējo Baltijas valstu uzņēmējus, jāatzīst, ka daudzi no Latvijas uzņēmumiem, kuri varētu saņemt kredītus, ir daudz piesardzīgāki, nekā līdzīgi uzņēmumi Lietuvā un Igaunijā. Tāpēc šis laiks jāizmanto lietderīgi, pirmkārt, izglītojot uzņēmējus par iespējām un, otrkārt, attīstot kreditēšanu tur, kur tas ir iespējams jau tagad. Bankas piedāvā ekonomikas politikas veidotājiem proaktīvi attīstīt mājokļu energoefektivitātes kreditēšanas virzienu, zaļās ekonomikas un digitālās transformācijas virzienus, kā arī privātās un publiskās partnerības projektus infrastruktūras attīstībā. Šo virzienu kreditēšanai finanšu sektorā šogad ir pieejami vairāk nekā trīs miljardi eiro. Tomēr uzsvēršu, – bankas ir gatavas kreditēt aktīvāk, taču ir daudz no bankām neatkarīgu faktoru, kas šo procesu neveicina.

Jāveicina nozares ar lielāko potenciālu, “jāpamodina” Rīga

Lai arī visi kreditēšanas indeksa rādītāji pēdējo piecu gadu laikā ir uzlabojušies un kreditēšanas apjoms pērn ir pieaudzis par miljardu eiro (sasniedzot 14,6 miljardus eiro), kreditēšanas apjoms Latvijā ir aptuveni divas reizes mazāks, nekā Lietuvā un Igaunijā. Kā trāpīgi norāda mans kolēģis, SEB bankas valdes loceklis Kārlis Danēvičs, banku kredītpolitika Baltijas valstīs nevienu no valstīm nedz diskriminē, nedz kaut kā īpaši atbalsta . Runa ir pamatā par Latvijas ekonomikas spēju un vēlmi aizņemties, kā arī par Latvijas ekonomikas veiktspēju plašākā kontekstā.

Ja pieņemam, ka daļa uzņēmumu paliks ēnu ekonomikā un daļa paliks ar neskaidras izcelsmes kapitālu vai šaubīgu reputāciju, mūsu lielākā cerība ir jaunie uzņēmumi, kā arī tie, kuri spēj modernizēties, iet līdzi laikam un grib attīstīties arī turpmāk. No valsts puses ir vajadzīgs atbalsts augstas pievienotās vērtības projektiem, būtu jāvienojas par kvalificēta darbaspēka piesaistes mehānismu, jo darbaspēka trūkums aizvien vairāk bremzēs mūsu attīstību, kā arī, – būtu jāpanāk daudz intensīvāka Rīgas kā reģionāla centra izaugsme. Jāuzsver, ka lielu daļu no Latvijas atpalicības kreditēšanā veido norises nekustamo īpašumu un mājokļu tirgū, kur atpaliekam gan pēc darījumu skaita, gan īpašumu cenām. Kaimiņvalstu lielo pilsētu – Tallinas un Viļņas – attīstība ir bijusi daudz mērķtiecīgāka, veicinot investīciju pieplūdi un kreditēšanu.

Jāatzīmē, ka sarkanos karogus attiecībā uz izaugsmes iespējām jeb tās šķēršļiem ir signalizējuši arī paši uzņēmēji. Viņi gan kā galveno iemeslu norāda pārbirokratizēšanos, valsts rīcībpolitikas trūkumu un nespēju laicīgi ieviest inovāciju un digitālās transformācijas programmas. Tās ir kritiski svarīgas arī jaunajam, tik gaidītajam kreditēšanas vilnim. Vēl viena slikta ziņa kredītu tempu pieaugumam ir ārvalstu investoru sliktais novērtējums. Investīciju vide Latvijā ir pasliktinājusies, liecina Ārvalstu investoru padomes Latvijā (FICIL) Ārvalstu investīciju vides indekss, kā vienu no atziņām minot, ka valstī vērojams mērens haoss un prioritāru mērķu trūkums. Tas liek uzdot jautājumus arī citām pusēm, kas par grēkāzi šobrīd ekonomikas attīstības kavēšanā ir izvirzījuši bankas, vai valsts attīstības iepalicības iemesls tomēr nav meklējams kur citur?

Saprotu, ka provokatīva komunikācija var “izsist” no komforta zonas un likt rīkoties. Tikai “adresāts” šoreiz nav īstais – bankas konkurē un veido savu piedāvājumu atbilstoši tirgus pieprasījumam, kurā tās strādā, vienlaikus bankas neveido šo tirgu. Tirgus veselību ietekmē virkne iepriekš uzsvērto aspektu. Konstruktīvā sarunā un sadarbībā ar visām iesaistītajām pusēm esam gatavi darīt visu, kas no mums atkarīgs, lai veicinātu Latvijas ekonomikas attīstību un mūsu cilvēku labklājību.