Starptautiska finanšu konsultāciju uzņēmuma SIA “Grant Thornton Baltic” partneris Raitis Logins norāda, ka pie šī brīža notikumu attīstības “airBaltic” uz doto brīdi vairs nav iespējams pasniegt kā veiksmes stāstu potenciālajam investoram un IPO stratēģijai un svarīgi, lai tas “gādīga saimnieka” trūkuma dēļ netiktu pārdots par “vienu eiro” jeb pazeminātu cenu.

Jāmin, ka Latvija ir vienīgā no Baltijas valstīm, kas nav spējusi līdz šim uzsākt savu kapitālsabiedrību kotēšanu biržā pretēji Igaunijas un Lietuvas valdībām, bet “kotēšana biržā” bija no valsts puses izvirzītais “airBaltic” uzdevums.

“Raugoties no finanšu ekspertu prizmas, skaidrs, ka šobrīd ir sabrucis publiski kultivētais “kāršu nams” par “airBaltic” kā veiksmīgu IPO stāstu. Jau līdz šim tas bija diezgan trausls un raisīja vairāk jautājumus nekā pārliecību par pamatotību ar augstajām obligāciju likmēm, lētāku publisko piedāvājumu u.tml., bet šobrīd dzinēju apkopes problēmas un izvēlētā stratēģija atteikties no citu lidsabiedrību lidmašīnu pagaidu nomas nozīmēs arī vietējās Baltijas sabiedrības, kas ir galvenais un lojālākais klients, uzticēšanās samazināšanos un priekšroku došanu citām lidsabiedrībām, kas rezultēsies pārdoto biļešu apjoma kritumā. Visticamāk pārskatāmā nākotnē tas būtiski atspoguļosies uz kompānijas finanšu rezultātiem, un tie vairs nebūs iepriecinoši, lai uzturētu līdzšinējo veiksmes stāstu,” norāda Raitis Logins, starptautiska finanšu konsultāciju uzņēmuma SIA “Grant Thornton Baltic” partneris.

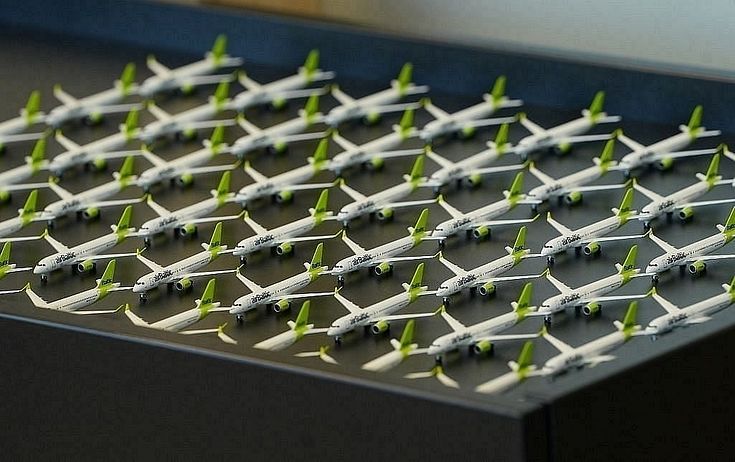

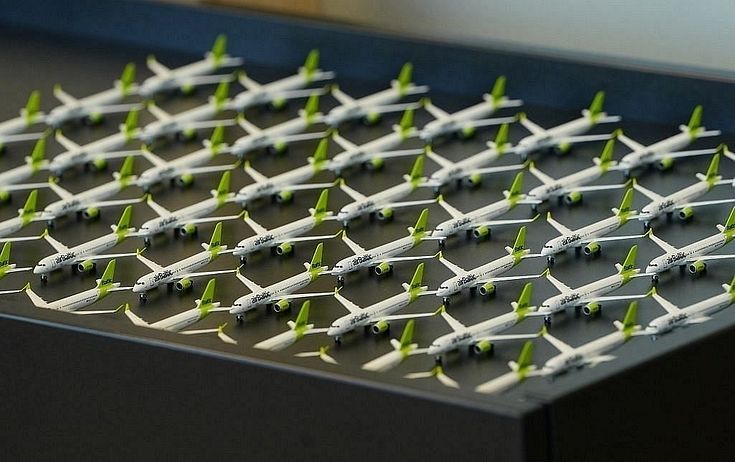

Episki, ka vakardien, 2.janvārī, “Austrian Airlines” (Lufthansas meitasuzņēmums) publiski paziņoja par savas flotes ar trīs jauniem Airbus A220-300s papildināšanu, ko nodrošinās “airBaltic”. Izvēlētā stratēģija pievilt Latvijas un Baltijas iedzīvotājus, tā vietā izvēloties “modernākās un jaunākās flotes Eiropā” iznomāšanu Lufthansa ir vēl viens signāls Latvijas valdībai kā galvenajam akcionāram, ka ir nepieciešama tūlītēja rīcība, lai nodrošinātu, ka “airBaltic” padome un valde rīkojas valsts interesēs.

“Šāda vilcināšanās ar vadības nomaiņas lēmumiem no akcionāra puses nebūtu iespējama nevienā privātā kompānijā. Ja līdz šim šādu soli spert kavēja stāsts par veiksmīgu investora piesaisti un IPO, tad šobrīd šis vairs nevar būt šķērslis, bet tieši pretēji – ir jāveic izvērtējums, ko darīt ar šo kompāniju un kā no “airBaltic” novešanas esošajā finanšu stāvoklī iegūt maksimālu labumu, neļaujot tam nonākt maksātnespējā un nepārdodot par “eiro”. Padomes nomaiņa var notikt ātri, jo šobrīd prioritāte ir atrast maksimāli labāko attīstības scenāriju, atzīstot, ka šobrīd uzņēmums nav labākajā pozīcijā potenciālo investoru vērtējumā un tā pirkšana cena varētu būt tikai un ap vērtīgās “flotes” iegūšanu savos aktīvos,” norāda Raitis Logins, starptautiska finanšu konsultāciju uzņēmuma SIA “Grant Thornton Baltic” partneris.

Nespēja rīkoties ar “airBaltic” radīs vēl lielāku sabiedrības neticību valsts spējai veiksmīgi pārvaldīt stratēģiski nozīmīgus publiskā kapitāla uzņēmumus, tāpat zudīs jau tā zemā sabiedrības ticība publisko uzņēmumu kotēšanai biržā, jo šis piemērs aktualizē jautājumu par publisko kapitālsabiedrību privatizācijas riskiem. Būtiski uzsvērt, ka “airBaltic” tika gatavots kā pirmais Latvijas publiskā kapitāla uzņēmums, kurš ar IPO nonāktu biržā.

Jāmin, ka Latvija ir vienīgā Baltijas valsts, kas vēl joprojām neizmanto iespēju kotēt publiskā sektora uzņēmumu akcijas biržās un tādā veidā neizmanto iespēju piesaistīt papildu kapitālu to attīstībai. Biržā darbojas tādi kaimiņvalstu smagsvari kā Enefit Green (enerģētika, Igaunijas valstij 77,17%), Ignitis Grupe (enerģētika, Lietuvas valstij 74,99%), Klaipedos nafta (enerģētika, Lietuvas valstij 72,47%), Tallinna Vesi (ūdens komunālsabiedrība, Tallinas pašvaldībai – 52,35%), Tallina Sadam (Tallinas osta, tranzīts, Igaunijas valstij 67,17%), Litgrid (enerģētika, Lietuvas valstij 97,5%), Amber Grid (enerģētika, Lietuvas valstij 96,58%) un citi. Visos šajos gadījumos valsts vai pašvaldība ir saglabājusi vairākumakcionāra statusu.