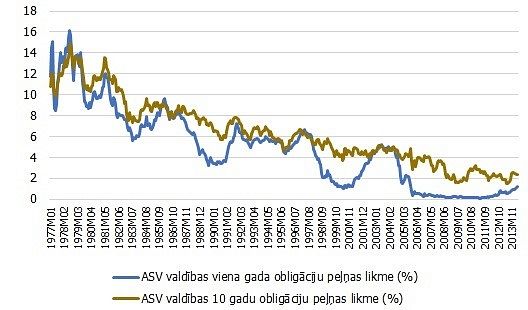

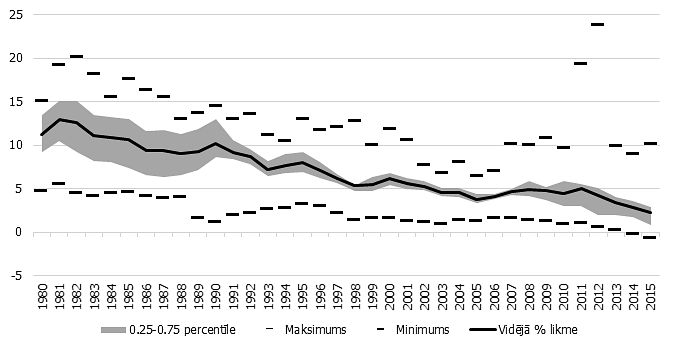

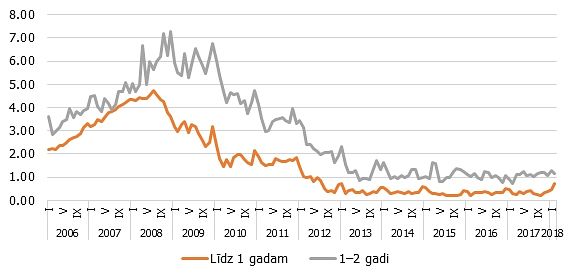

Jau vairākas desmitgades ir novērojams: lai gan īstermiņā procentu likmes mainās, ilgtermiņa tendence ir bijusi tikai uz leju.

Šāda tendence vērojama gan Eiropā, gan ASV. Japānā ilgtermiņa procentu likmes jau ilgāku laiku atrodas tuvu pie nulles līmeņa.

Katrā krīzē centrālās bankas samazina likmes, taču, ekonomikai atkopjoties, tās neatgriežas iepriekšējā līmenī. Kas ir likmju samazinājuma iemesls, un par ko tas liecina?

Pētnieki apgalvoja, ka no 1980. līdz 2000. gadam zemākas inflācijas gaidas bija galvenais faktors, kā dēļ procentu likmes samazinājās. Taču pēdējā laikā faktiskā inflācija, kā arī uz apsekojumu balstītas inflācijas gaidas ir stabilizējušās tuvu 2%. Tomēr procentu likmju samazināšanās kopš 2000. gada atspoguļo dažādus noturīgus ekonomiskos faktorus (par to sīkāk iepriekšējā rakstā [1]). Šie ilgtermiņa reālie faktori, piemēram, lēnāks produktivitātes pieaugums un iedzīvotāju novecošana ietekmē globālo ietaupījumu apjomu un ieguldījumus un var samazināt ienesīgumu, samazinot īstermiņa inflācijas koriģētās procentu likmes stabilo līmeni (Laubach un Williams (2016), Gagnon et al. (2016)). Šo reālo likmi bieži sauc par dabisku vai neitrālu procentu likmi vai vienkārši «r-zvaigzne», vai r*. Tomēr citi pētnieki noraida pierādījumus par jaunu, zemāku līdzsvara reālo likmi un piešķir mazāku nozīmi noturīgajiem faktoriem (Kiley (2015), Lo un Rogoff (2015), Taylor un Wieland (2016)). Viņi apgalvo, ka pēdējā desmitgadē procentu likmes samazinājās tādēļ, ka pēc 2008. gada finanšu krīzes seko īslaicīgi faktori, piemēram, kredītu tirgus atsvirošanās (deleveraging). Beidzoties šim pārejas periodam, likmēm vajadzētu atgriezties vēsturiskajos līmeņos.