«ABLV Bank» emitētās desmit gadu subordinētās obligācijas 40 miljonu ASV dolāru (33,98 miljonu eiro) apmērā iegādājušies 16 investori, teikts bankas sniegtajā informācijā biržai «Nasdaq Riga».

«Obligācijas sākotnējās izvietošanas ietvaros iegādājās 16 investori,» informē bankas pārstāvji, piebilstot, ka minētās obligācijas no otrdienas, 21.novembra, tiks iekļautas regulētajā tirgū - biržas «Nasdaq Riga» parāda vērtspapīru sarakstā.

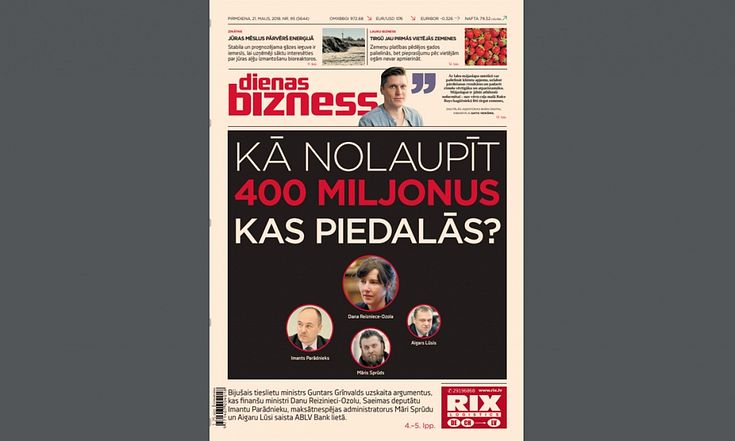

Aģentūra LETA jau vēstīja, ka «ABLV Bank» piektdien septītās obligāciju piedāvājuma programmas ietvaros emitēja 400 000 obligāciju 100 ASV dolāru nominālvērtībā.

Subordinēto obligāciju dzēšanas datums ir 2027.gada 17.novembris. Bankai būs tiesības dzēst šīs obligācijas pirms termiņa no 2022.gada 17.novembra.

Subordinēto obligāciju gada procentu likme līdz 2022.gada 17.novembrim būs fiksēta diskonta likme - 4,25%, bet no 2022.gada 18.novembra līdz 2027.gada 17.novembrim būs fiksēta kupona likme 4,25% apmērā ar kupona izmaksu divas reizes gadā.

Tāpat ziņots, ka Finanšu un kapitāla tirgus komisija (FKTK) šogad maija vidū reģistrēja «ABLV Bank» parāda vērtspapīru pamatprospektu, nosakot, ka septītās obligāciju piedāvājuma programmas ietvaros banka ir tiesīga izteikt parāda vērtspapīru publiskos piedāvājumus kopumā 400 miljonu eiro vai to ekvivalenta ASV dolāros apmērā ar termiņu līdz 12 gadiem. Programmas darbības termiņš ir 12 mēneši.

Pēc aktīvu apmēra «ABLV Bank» ir otra lielākā banka Latvijā. Bankas lielākajiem akcionāriem - Oļegam Fiļam, Ernestam Bernim un Nikai Bernei - uz tiešas un netiešas līdzdalības pamata pieder 87,03% no bankas pamatkapitāla.