Krievijas miljonāram Igoram Šamisam piederošais Luksemburgā reģistrētais uzņēmums United Group piedāvāja iegādāties maksātnespējīgās AS Liepājas metalurgs (LM) pamatražotni par 120 miljoniem eiro, trešdien žurnālistiem sacīja Šamiss.

Pirmo maksājumu 16 miljonu eiro apmērā bija plānots veikt uzreiz pēc pirkšanas līguma parakstīšanas, bet kopumā visu summu samaksāt desmit gadu laikā. Šamiss arī norādīja, ka maksājumiem bija 100% Eiropas finanšu iestāžu garantijas.

«Es cienu Latvijas valsts un administratora izvēli un respektēju to. Tomēr es arī neuzskatu sevi par zaudētāju. Cik man ir zināms, pagaidām nekāds līgums par LM iegādi juridiski nav noformēts un uz tā nav arī nekāda paraksta. Kamēr uz līguma nav paraksta, vienmēr pastāv cerība, ka kaut kas var mainīties. Mana iekšējā intuīcija saka, ka šīs izmaiņas var notikt,» sacīja Šamiss.

Uzņēmējs sacīja, ka savu piedāvājumu veidojis tādu, lai ieguldīto naudu atgūtu gan nodrošinātie kreditori, gan arī nenodrošinātie kreditori. Papildus par LM solītajiem 120 miljoniem eiro Šamiss paredzējis vēl 50 miljonus eiro ieguldīt uzņēmuma apgrozāmajos līdzekļos, lai nodrošinātu nepārtrauktu ražošanas ciklu.

«Savukārt pārmetumi par biznesa plāna neesamību - tas ir virspusējs iemesls. Es pret šo jautājumu izturos atbildīgi, tāpēc vispirms gribēju kopā ar auditoriem izpētīt ražošanas bāzi un potenciālās iespējas, veikt «due dilligence» un tikai tad izveidot kārtīgu biznesa plānu uz daudziem gadiem. Visi citi paziņojumi būtu bezatbildīgi,» uzsvēra Šamiss.

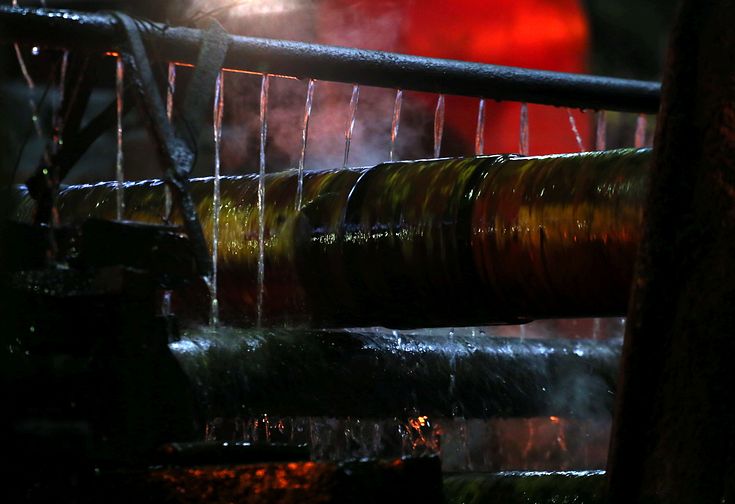

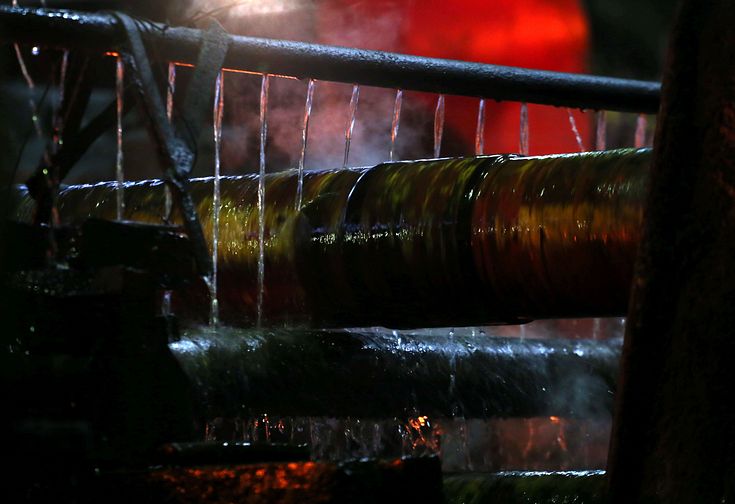

Viņš norādīja, ka līdz šim LM ir ražojis 750 000 tonnu armatūras gadā un neko citu ražot nespēj, lai gan kausēšanas jaudas ir līdz miljonam tonnu tērauda gadā. Līdz ar to būtu nepieciešams veikt izpēti, vai rūpnīcā ir nepieciešama vēl kāda modernizācija, lai tās jaudas noslogotu pilnībā, iespējams, būtu nepieciešams attīstīt kādus jaunus ražošanas virzienus.

«Tāpat skaidrs, ka LM nedrīkst ražot mazāk par 400 000 līdz 450 000 tonnu tērauda gadā, lai uzņēmums strādātu pa nullēm. LM noieta tirgi jau ir zaudēti, būtu jāmeklē jauni, jāveic pārrunas ar potenciālajiem pircējiem. Varbūt sākumposmā produkcija būtu jāpiedāvā par dempinga cenām, lai atrastu pircējus. Tas viss bija jāizpēta un tikai pēc tam var izveidot normālu biznesa plānu,» sacīja Šamiss.

Jautāts, kā viņš komentētu administratora lēmumu slēgt LM pirkšanas līgumu ar Ukrainas uzņēmumu KVV Group, Šamiss pauda cerību, ka šajā lēmumā nav iejaukta politika, bet norādīja, ka nevar saprast, kāpēc priekšroka dota Ukrainas uzņēmumam.

«Jebkurā gadījumā es cienu šo izvēli un varu tikai novēlēt, lai KVV Group un LM attīstās pozitīvi. Vienlaikus vēlreiz uzsvēršu - kamēr uz dokumentiem nav pēdējie paraksti, darījums vēl nav noticis un viss vēl var mainīties,» sacīja Šamiss.

Uzņēmējs norādīja, ka neko daudz nezina par KVV Group, vienīgi to, ka šī uzņēmuma pamatdarbība ir metāllūžņu savākšana un pārstrāde. «Šajā gadījumā nebūtu saprātīgi veidot konkurenci vietējam metāllūžņu savākšanas uzņēmumam un vest uz LM pārstrādei lūžņus no Ukrainas. Importētie lūžņi vienmēr būs dārgāki, un tas nav izdevīgi,» norādīja Šamiss.

Viņš piebilda, ka vēl kādu brīdi uzturēsies Latvijā, taču pats nekādus kontaktus ar administratoru vai kreditoriem nemeklēs, jo viņam uz to neesot nekādu tiesību.

Jau rakstīts, ka otrdien, 9.septembrī, tiesības slēgt darījumu par maksātnespējīgās LM pamatražotnes iegādi ieguvis Ukrainas uzņēmums KVV Group. KVV Group par LM ir piedāvājusi maksāt 107 miljonus eiro, ražošana uzņēmumā ir jāatjauno šogad.

Kopš augusta beigām sarunas par LM pārdošanu notika vairs tikai ar diviem pretendentiem - KVV Group un Luksemburgā reģistrēto uzņēmumu United Group, kura beneficiārs ir Krievijas miljonārs Šamiss. Pēc Velmera iepriekš teiktā, sarunas ar abiem pretendentiem notika par darījuma juridisko struktūru, summu, samaksas grafikiem un pirmās iemaksas apjomu. Izvēloties vienīgo pretendentu, prioritātes esot gan gala summa, gan norēķinu grafiks, gan tas, kāda norēķina kārtība ir darījuma slēgšanas sākumā.