Banku sektors kopumā šā gada pirmajos divos mēnešos darbojās ar peļņu 69,1 miljona eiro apmērā, kas ir par 24% vairāk nekā iepriekšējā gada attiecīgajā periodā, kad peļņa sasniedza 55,7 miljonus eiro, liecina Finanšu un kapitāla tirgus komisijas operatīvie dati.

Februārī ar peļņu darbojās 14 Latvijas bankas un piecas ārvalstu banku filiāles (to tirgus daļa kopējos banku sektora aktīvos – 97,5%).

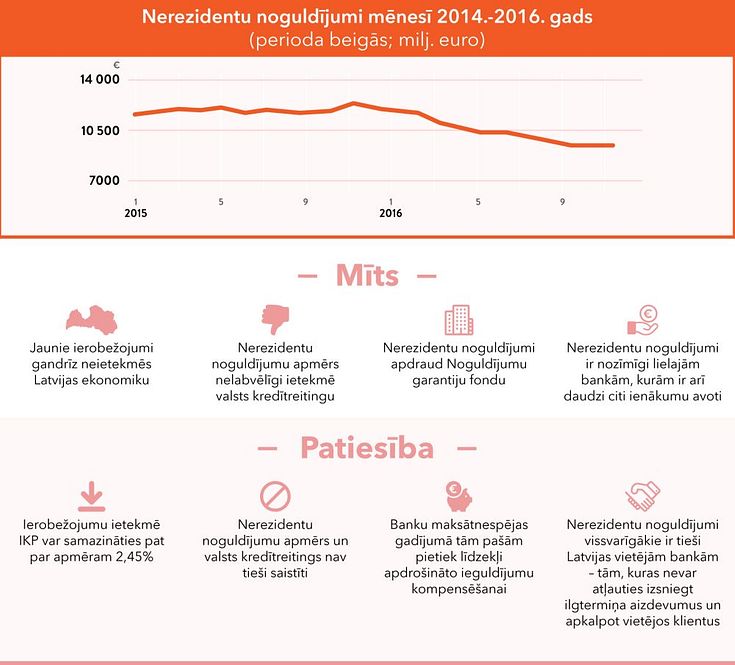

Banku piesaistīto kopējo noguldījumu atlikums februārī nav būtiski mainījies, rezidentu noguldījumiem pieaugot kopumā par 1,2% jeb 119,7 miljoniem eiro, ko galvenokārt nodrošināja valdības noguldījumu kāpums un arī neliels mājsaimniecību noguldījumu pieaugums. Savukārt nerezidentu noguldījumi pēc straujā kāpuma janvārī, februārī nedaudz saruka - par 1,3% jeb 127,2 miljoniem eiro. Kopējais noguldījumu apjoms sasniedza 19,67 miljardus eiro.

Februārī banku sektora kopējais aktīvu apmērs, salīdzinot ar iepriekšējo mēnesi, palielinājās par 0,4% jeb par 121 miljonu eiro un februāra beigās sasniedza 28,9 miljardus eiro.

Banku sektora kopējais kredītportfelis mēneša laikā samazinājās par 0,5%, tai skaitā rezidentu nefinanšu uzņēmumu – par 0,3%, rezidentu mājsaimniecību – par 0,5%, nerezidentu – par 0,7%.