Ko kredītbirojs nozīmē Latvijas iedzīvotājiem – ieguvumu vai zaudējumu? Bažas un neskaidrības privātpersonu datu jautājumos ir daudz, bet skaidras atbildes pagaidām nekur nav rodamas. Ko mums dos šī pilnīgā informācijas apmaiņa? Kāda tad būs iedzīvotāju loma un ietekme kredītbirojā?

Ārvalstīs iedzīvotāji ir informēti par saviem datiem un seko līdzi savai kredītspējai. Ja kārtīgi maksāti visi rēķini, laikā nokārtotas visas kredītsaistības, nav nodokļu parādi – kredītspēja ir augsta (labs scorings), un iedzīvotājs zina, ka viņš, dodoties pēc jauniem pakalpojumiem, saņems labākus nosacījumus, neatkarīgi no tā, pie kura pakalpojuma sniedzēja viņš vērstos. Zemākas % likmes, ērtāks maksāšanas grafiks, lielāki kredītlimiti, jo šī iedzīvotāja kredītrisks ir zems un labus klientus vēlas ikviens pakalpojumu sniedzējs. Rezultātā sanāk tā, ka šādā veidā kārtīgie maksātāji tiek atalgoti par savu godprātību un atbildību.

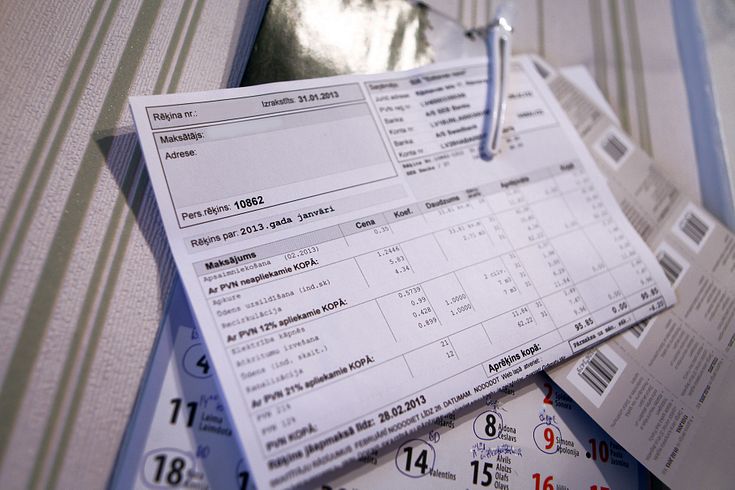

Kā notiek Latvijā? Tas, ka esmu atbildīgs un apzinīgs savu saistību pildītājs nevienam īsti nav zināms. Pozitīvās lietas nekur netiek atspoguļotas, tikai negatīvās. Ja došos pēc pakalpojuma, manai novērtēšanai tiks patērēti lieli resursi (gan laiks, gan nauda), jo negatīvā informācija būs jāmeklē iespējams pat vairāk kā 10 reģistros. Lielu daļu informācijas un tās pareizību (patiesumu) vispār nav iespējams pārbaudīt. Iespējams, ka man pašam būs jātērē laiks, lai sagādātu un iesniegtu vēl kādas papildus izziņas. Gadījumā, ja parādu ieraksti par mani netiek atklāti, tad pakalpojumu sniedzējs uzskata, ka pastāv zināma varbūtība, ka neesmu parādnieks. Tomēr resursi manai izvērtēšanai tika patērēti lieli, bet pakalpojuma sniedzējs paļauties uz vērtējumu var tikai daļēji, līdz ar to kredītrisks tāpat saglabājas augsts, un tas nozīmē dārgu pakalpojumu. Šī neefektīvā risku vērtēšana kredītpakalpojumu sniedzējiem nozīmē arī ievērojamus zaudējumus no nemaksāšanas gadījumiem. Un kurš tad segs šos zaudējumus? Protams, ka to sadalīs uz godīgajiem maksātājiem, vienkārši sadārdzinot pakalpojumus.

Atšķirība ir būtiska un jāatzīst, ka iedzīvotāju iesaistīšanā, savas kredītvēstures veidošanā, esam palikuši tādā kā akmens laikmetā, salīdzinot ar citām attīstītajām valstīm. Latvijā situācija ar privātpersonu parādiem ir īpaši dramatiska un domāju, ka tam ir divi galvenie iemesli. Pirmkārt tas ir pietiekamas kredītinformācijas apmaiņas mehānisma iztrūkums. Latvijā informācija, kas ietekmē iedzīvotāja maksātspēju, joprojām ir ļoti grūti savācama un izvērtējama. Rezultāts šīm problēmām ir loģisks - lielas izmaksas novērtējumam - augsts kredītrisks – lieli kredītprocenti un neizdevīgi nosacījumi. Kā sekas šai situācijai ir daudz nenokārtotas saistības un atsavināti ieķīlātie īpašumi. Kā otru būtisku mūsu problēmu iemeslu gribu minēt zināšanu trūkumu. Diemžēl nākas atzīt, ka Latvijas iedzīvotājiem ir ļoti sliktas zināšanas par finanšu un juridiskajiem jautājumiem. Arī kredītpakalpojumu sniedzēji bieži vien «grēko» šajā sakarā un nepārliecinās, ka klients pirms parakstīšanās ir iepazinies un izpratis visus līguma nosacījumus. Tomēr nezināšana nevienu neatbrīvo no atbildības un pamatojoties arī uz visiem šiem neizpratnē parakstītajiem līgumiem, ir jāmaksā.

Šobrīd Latvijā ikvienam ir skaidrs, kas ir bankas konts, norēķinu karte, automātiskie maksājumi, dažāda veida kreditēšana, ieguldījumi, uzkrājumi un citi finanšu pakalpojumi. Līdz ar šo visu iepriekš minēto, sapratnei vajadzētu būt arī par tādām lietām, kā kredītvēsture, kredītspēja, scoring - to, kā šīs lietas veidojas un kā ietekmē konkrētās privātpersonas dzīvi un tās kvalitāti. Vienlaicīgi būtu jāapgūst informācija arī par savām tiesībām un pienākumiem, kā arī atbildību un sekām. Iedzīvotāju informēšana un izglītošana Latvijā pēdējos gados diemžēl ir atstāta novārtā. Šāda situācija ir visai draudīga, jo sabiedrība ir labi informēta par iespējām saņemt kredītus, pakalpojumus uz pēcapmaksu un tie ir viegli pieejami, bet nav informēta par to, ka pakalpojumu cenas, salīdzinot ar citām valstīm, ir neadekvāti augstas, savukārt finansiālā atbildība, pašdisciplīna, kā arī savu tiesību un pienākumu apzināšanās ir ļoti zema. Rezultāts ir neskaitāmie nemaksāšanas gadījumi, kas bieži vien nav ļaunprātība, bet lielā mērā nezināšana vai nemācēšana plānot. Nereti nākas dzirdēt arī apgalvojumus, ka „treknajos gados” kredīti tika izsniegti nepamatoti un kreditētāji ir vainojami pie šīs situācijas. Daļēji jau varu piekrist, ka sava taisnība tajā ir, bet šis fakts NEVIENU, kas ņēma kredītu neatbrīvo no atbildības un tāpēc atbildības paaugstināšana pret saistībām ir viena no lietām, kas Latvijā būtu jāveicina. Stāstot teoriju un apelējot pie sirdsapziņas par atbildību pret saistībām, diez vai panāksim efektīvu rezultātu. Iedzīvotāji ir jāiesaista datu apmaiņas un risku vērtēšanas procesā, ļaujot viņiem ne tikai zināt savus datus, bet piedaloties pašiem veidot savu kredītvēsturi. Parādot kā veidojas kredītvēsture un ļaujot izjust tās pozitīvo ietekmi uz pakalpojumu cenām.

Kredītbirojam būtu jānodrošina abu šo galveno problēmu risināšana - kvalitatīvai un caurspīdīgai datu apmaiņai jāiet kopā ar iedzīvotāju izglītošanu un iesaistīšanu. Arī Latvijā, tāpat kā Vācijā, Lietuvā, Igaunijā un citās attīstītajās valstīs ikvienam iedzīvotājam vajadzētu nodrošināt iespēja jebkurā brīdī tiešsaistes režīmā saņemt pilnu informāciju par saviem datiem un nepārtraukti monitorēt jebkuras savas kredītspējas izmaiņas, kontrolēt savus datus, to pareizību un izmantošanu. Monitorēšana nozīmē, ka iedzīvotājam tiek nosūtīts paziņojums katru reizi, kad viņa datos ir kādas izmaiņas vai kāds par viņu ir pieprasījis informāciju. Rezultātā visas kļūdas ātri var tikt atrastas un labotas, tas nodrošina kvalitatīvus datus kredītspējas vērtējumiem – zemākus riskus un labākus nosacījumus. Arī privātpersonu datu kontrolei šis ir visefektīvākais mehānisms, jo kas gan labāk spēj kontrolēt personas datus, kā pats datu īpašnieks? Tikai, dodot pilnīgu kontroli pār saviem datiem un to izmantošanu, ir iespēja iegūt iedzīvotāju uzticību.

Kā tad ar atbildi uz jautājumu par ieguvumiem un zaudējumiem? Ieguvumi ir visiem godprātīgajiem maksātājiem un tiem, kas risina problēmas, ja kādu iemeslu dēļ ir grūtības pēc iepriekšējiem nosacījumiem nokārtot saistības. Šie iedzīvotāji iegūst kontroli pār saviem datiem, augstu datu drošību, iespēja saņemt labākus nosacījumus, lētākus pakalpojumus. Zaudējumus kredītbirojs vien sagādās tiem, kas nevēlas godprātīgi pildīt saistības, izvairās no atbildības, ignorē rēķinus un kredītsaistību kārtošanu.